[Focus] L’actif diversifié de la société interposée : un arbitrage nécessaire à réaliser

Lecture: 8 min

N3067BZM

Citer l'article

Créer un lien vers ce contenu

par Sarah Maubert Mendez, Avocate au Barreau de Aix-en-Provence

le 27 Octobre 2022

Mots-clés : pacte Dutreil • transmission • patrimoine • sociétés • holdings

La mise en place du Pacte Dutreil et les nombreux écrits qui le commentent utilisent bien souvent des schémas de cibles opérationnelles pleinement éligibles ou encore des holdings animatrices dont l’actif se constitue uniquement de participations dans la société opérationnelle.

Pour autant, il peut arriver que la société dont les titres seront transmis, interposée ou non, dispose d’un actif plus étoffé.

Dans un tel cas de figure, comment articuler le Pacte Dutreil et ses bénéfices avec d’autres impositions qui viseraient à « apurer » cette société ?

Nous vous proposons ici de revenir sur un tel schéma de transmission et de chiffrer les différentes conséquences fiscales afin d’aider le chef d’entreprise à faire son choix.

I. Présentation du schéma

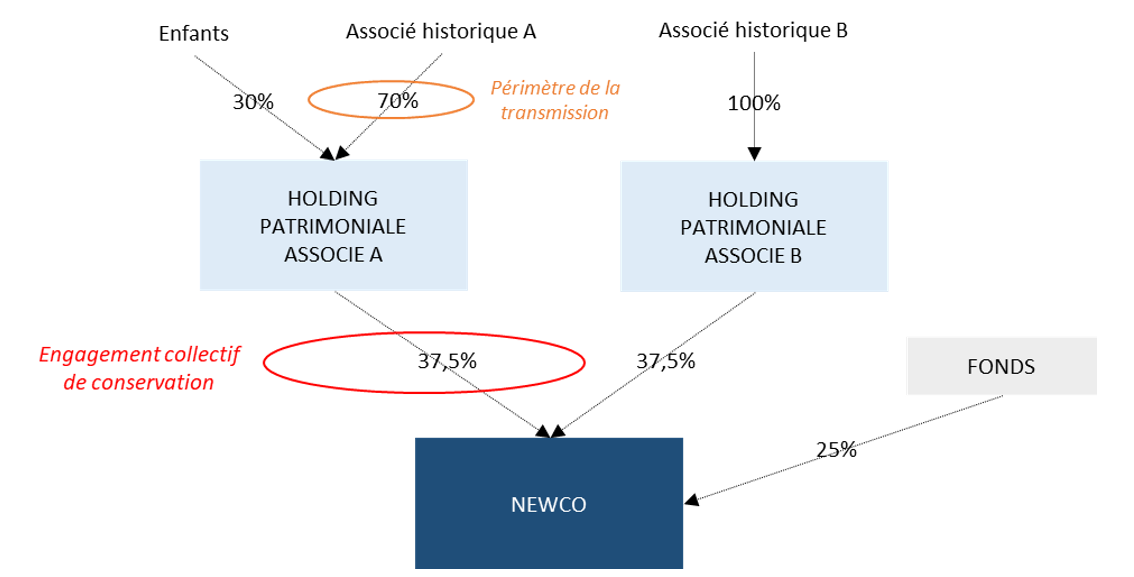

En l’espèce, deux associés se retrouvent, dans un schéma post-LBO, à la tête de leurs holdings patrimoniales, détenant elles-mêmes des participations dans la holding animatrice créée lors de la restructuration [1].

L’associé historique A souhaite transmettre les 70 % de sa holding patrimoniale à ses enfants, qui détiennent d’ores et déjà 30 % de la structure depuis la constitution. Pour les besoins de l’exemple, il est indiqué que la valeur de la Newco est de 30 millions d’euros. Il est également précisé que la holding patrimoniale de Monsieur A est présidente de la Newco.

La valeur de transmission de l’associé A est donc du montant suivant :

30 M * 37,5 % * 70 % = 7,875 M€

En l’état actuel du schéma, une telle transmission serait soumise au taux de 45 % en application de l’article 777 du CGI N° Lexbase : L4680I7H [2].

Afin de faciliter la transmission et de diminuer les coûts, il est proposé à Mr. A de réaliser un Pacte Dutreil sur la holding animatrice. Pour ce faire, un engagement collectif de conservation sera pris par sa holding personnelle sur les titres de la Newco. La holding patrimoniale détenant 37,5 % du capital de la Newco, elle peut prendre seule un engagement unilatéral de conservation sur les titres.

Dans les schémas où des sociétés sont interposées entre la structure transmise et la cible opérationnelle, il faut prendre en considération la constitution de l’actif des sociétés interposées.

En l’espèce, l’opération de LBO a permis à chacune des holdings patrimoniales de réaliser un cash out de 10 millions d’euros. Ces liquidités sont donc inscrites à l’actif de chacune des holdings, aux côtés de leurs participations respectives dans la Newco, d’une valeur de 11,25 millions d’euros (30 M * 37,5 %). Les actifs de chaque holding patrimoniale éligibles au bénéfice du Pacte Dutreil seront limités par la présence des liquidités à l’actif.

Le calcul précédent concernant le montant transmissible par Monsieur A est donc le suivant :

((30 M * 37,5 %) + 10 M) * 70 % = 14,875 M€

Pour obtenir le bénéfice du Pacte Dutreil sur la totalité des participations dans la holding patrimoniale, Monsieur A doit procéder à une distribution des liquidités en amont des donations. Il subira alors un impôt de distribution de 30 % sur ces opérations, majoré de la contribution sur les hauts revenus (CEHR) de 4 %.

II. Mise en œuvre de chacune des options

Deux possibilités ici :

- Transmettre la holding avec les liquidités, ce qui limite le bénéfice du Dutreil à la fraction de l’actif représentant les participations éligibles,

- Apurer la holding en distribuant les liquidités en amont des donations, ce qui entraîne un impôt de distribution de 30 % + 4 %. En contrepartie, la totalité des participations transmises pourra alors bénéficier du régime du Pacte Dutreil.

Bien entendu, dans cette seconde solution, un apurement partiel des liquidités pourrait être envisagé. L’absence de distribution des liquidités permet aussi de transmettre aux donataires des liquidités sans être imposé à un taux important en fonction du montant transmis.

A. La transmission de la holding sans distribution des liquidités

Dans ce premier cas de figure, la holding patrimoniale est transmise par Monsieur A, à hauteur de 70 % et sans apurement de sa holding. Dans cette configuration, l’actif de la holding transmise est constitué de 10 millions d’euros de liquidités et de 7,875 millions d’euros de participations soit une proportion éligible au Pacte Dutreil de 44 %.

En premier lieu, il est précisé ici que Monsieur A a trois enfants et qu’il n’a procédé à aucune donation antérieure à leur encontre.

| Le conseil du praticien : Il est fondamental de poser la question des donations antérieures avant de réaliser tout chiffrage à l’attention du client. En effet, le rapport fiscal des donations entraîne des conséquences parfois considérables et notamment si les donations antérieures ont permis d’atteindre les tranches les plus élevées du barème des droits de donation. |

Monsieur A souhaite transmettre les 70 % qu’il détient dans sa holding patrimoniale en nue-propriété à ses trois enfants. Il est âgé de 55 ans au moment de l’opération, soit une valeur de la nue-propriété de 50 %.

La proportion disponible pour la donation représente 14,875 millions d’euros. Or, seul le pourcentage de 44 % de ce montant peut bénéficier du Pacte Dutreil, l’actif restant étant constitué de participations inéligibles.

La ventilation, par enfant, pour déterminer le montant des droits de donation, sera la suivante :

Participations de la Newco transmises et éligibles = 7,875 M€ * 0,7 * 1/3 = 1,8375 M€

Liquidités = 10 M€ * 0,7 * 1/3 = 2,3 M€

La partie correspondant aux participations dans la Newco peut être réduite de 75 % en application du Pacte Dutreil, soit un montant à inclure dans l’assiette de 459k€.

L’assiette globale à soumettre aux droits de donation est donc de 2,3 + 459k€ soit un total de 2,759k€. En appliquant le barème de l’article 669 du CGI N° Lexbase : L7730HLU, puis le barème de l’article 777 du CGI, les droits de donation par enfant seraient de l’ordre de 365k€.

Par ailleurs, les liquidités conservées dans la holding pourraient être distribuées :

- Aux nus-propriétaires s’il s’agit de dividendes prélevés sur les réserves [3],

- À l’usufruitier, s’il s’agit de sommes relevant des bénéfices [4].

Une telle distribution subirait un impôt de distribution pouvant aller jusqu’à 34 % [5]. Toutefois, il faut ici signaler que 30 % des distributions iraient de toute façon aux enfants d’ores et déjà pleins propriétaires d’une partie des participations.

La distribution coûterait alors à chaque enfant le montant d’impôt supplémentaire suivant :

10 M€ * 70 % /3 = 2,3 M€ * 34 % = 782k€.

Soit un total subi de 365 + 782k = 1,147 million d’euros.

B. La transmission de la holding après distribution des liquidités

La holding dispose de 10 millions d’euros de liquidités. L’apurement de ces 10 millions d’euros coûterait environ 34 %. Le coût, pour apurer les participations de Monsieur A avant transmission, serait le suivant :

10 M€ * 70 % = 7 M€ * 34 % = 2,38 millions d’euros

Pour arriver au même résultat que dans le premier schéma (la transmission de ces liquidités à ses enfants également), un impôt supplémentaire devrait être appliqué. Chaque enfant pourrait recevoir 1,54 million d’euros supplémentaires, taxés à 40 %, soit un impôt supplémentaire de 468k€.

L’actif de la holding patrimoniale ne serait alors plus constitué que des 7,875 millions d’euros de participations, totalement éligibles au bénéfice du Pacte Dutreil.

La transmission pour chaque enfant par Monsieur A de ses 70 % en nue-propriété coûterait alors le montant suivant :

7,875 M€ / 3 = 2,625 M€ * 25 % = 656k€

En appliquant le barème de l’article 669 du CGI, puis le barème de l’article 777 du CGI, les droits de donation par enfant seraient de l’ordre de 43k€.

Soit un total subi de 468k€ + 43k€ = 511k€.

Attention, il faut ajouter à ce dernier montant les 2,38 millions supportés par Monsieur A lors de la transmission (soit 793k€ par enfant), soit une imposition totale de 1,304 million d’euros.

Compte tenu de ce qui précède, il apparaît que le choix de l’une ou de l’autre des solutions repose surtout sur les objectifs recherchés par le chef d’entreprise. S’il souhaite conserver une partie des liquidités pour lui, le montant d’impôt dans la situation B) sera diminué d’autant puisqu’il ne transmettra pas toutes les liquidités à ses enfants. Également, il peut être tenté, dans la situation B) de n’apurer la holding que partiellement, ce qui aura également des conséquences sur le coût total. Enfin, nous sommes ici partis du principe que la transmission était réalisée en nue-propriété, mais il pourrait tout à fait être envisagé de réaliser la transmission en pleine propriété, pour profiter partiellement ou totalement de l’article 790 du Code général des impôts N° Lexbase : L8960IQW.

Il faut ici surtout souligner l’importance de l’adaptation du conseil aux objectifs du client. La recherche de l’optimisation des coûts à tout prix peut parfois être inadaptée face aux diversités de situations qui peuvent être rencontrées par le contribuable et son conseil. Il faut donc toujours échanger en profondeur avec le client pour s’assurer qu’il a toutes les clefs en main pour faire un choix éclairé.

[1] Pour les besoins de l’exemple, on considère que l’opération de LBO est intervenue depuis suffisamment de temps pour que la holding soit réellement animatrice.

[2] Il est ici considéré que Mr. A est père de trois enfants, soit une assiette de 2,625 millions d’euros par enfants.

[3] Sauf à ce que l’usufruitier les récupère en mettant en place un quasi-usufruit

[4] Ce qui est peu probable en l’espèce puisque les liquidités font suite à l’opération de LBO qui remonte à quelque temps

[5] Application de la flat tax ainsi que de la CEHR.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483067