[Pratique professionnelle] Maîtriser les bases du bulletin de paie

Lecture: 18 min

N4553BZN

Citer l'article

Créer un lien vers ce contenu

par Vincent Hagenbourger, Directeur administratif et financier

Directeur des ressources humaines, Part-time

le 08 Mars 2023

Mots-clés : bulletin de paie • cotisations de Sécurité sociale • impôt sur le revenu • salaire brut • prélèvement à la source • net à payer • CSG / CRDS

Plus de 20 millions de salariés du secteur privé reçoivent chaque mois leur bulletin de salaire. Un document parfois complexe à décrypter malgré les simplifications dont il a fait l’objet au cours de ces dernières décennies [1].

Pourtant, une lecture avertie nous permet de comprendre à quel point il est le reflet du financement de notre système de protection sociale et la transcription de la politique de rémunération de chaque entreprise.

Quelques éclairages s’imposent donc pour mieux appréhender les règles régissant son calcul.

I. Mentions relatives à l’identification de l’employeur et du salarié

Avant de s’intéresser aux règles régissant le calcul du bulletin à proprement parler, il est utile de rappeler la nécessité d’indiquer certaines informations touchant à l’identification de l’employeur et du salarié.

Tout bulletin de paie devra donc contenir les mentions suivantes :

- le nom et l’adresse de l’employeur (l’établissement dont dépend le salarié pourra éventuellement être indiqué) ;

- le numéro de la nomenclature d’activité de l’établissement employant le salarié : il s’agit ici du code de l’activité principale exercée (APE) ou du code de nomenclature des activités (économiques) françaises (NAF) ;

- le numéro d’inscription de l’entreprise au répertoire national des entreprises et des établissements (numéro SIRET) ;

- la convention collective de branche applicable aux salariés de l’établissement ou la référence à l’article du Code du travail concernant la durée des congés payés et des délais de préavis en cas de rupture de la relation de travail (si l’entreprise n’est couverte par aucune convention collective de branche) ;

- le nom et l’emploi du salarié ainsi que sa position dans la classification conventionnelle (il peut également s’agir du niveau ou du coefficient hiérarchique)

Analysons à présent le contenu détaillé du bulletin en commençant par le calcul de la rémunération brute indiquée en « haut de bulletin ».

II. Le calcul du « haut de bulletin » : la rémunération brute

Dans cette partie nous allons détailler la manière dont se calcule la ligne « salaire brut » dénommée aussi parfois « rémunération brute ».

Le « salaire brut » est la somme d’un certain nombre d’éléments issus du contrat de travail, des accords d’entreprise ou des conventions collectives. Nous pouvons en faire une liste non exhaustive :

- le salaire de base : il s’agit du montant indiqué dans le contrat de travail du salarié ou dans le dernier avenant relatif à sa rémunération contractuelle :

- la rémunération liée à l’accomplissement d’heures supplémentaires : il s’agit du montant rémunérant les heures accomplies au-delà de la durée légale du travail (majorations incluses) – qu’elles soient contractuelles ou ponctuelles ;

- les primes et variables éventuelles. Dans la majorité des cas, il s’agira de primes d’objectif, de commissions, d’éventuelles primes exceptionnelles, de treizième mois et/ou d’ancienneté ;

- les absences du mois et les éventuelles indemnités versées en compensation de ces absences (congés payés, absence maladie, congés pour évènements familiaux…) ;

- l’évaluation du montant de l’avantage en nature dont le salarié bénéficie : il s’agit ici de l’indication de la valeur forfaitaire de l’avantage afin que ce dernier puisse être assujetti à cotisations sociales et à impôt (des règles spécifiques à chaque type d'avantage en nature viennent préciser le calcul de « conversion » de l’avantage en nature en euros. Précisons que comme le salarié ne touchera pas d’argent au titre de l’avantage en nature, la somme indiquée en haut de bulletin sera ensuite déduite en bas de bulletin).

L’ensemble de ces éléments vont être additionnés (ou soustraits s’il s’agit de la perte de rémunération liée à une absence) pour constituer le « salaire brut » ou la « rémunération brute ».

Le montant est d’ailleurs souvent indiqué en gras sur la fiche de paie.

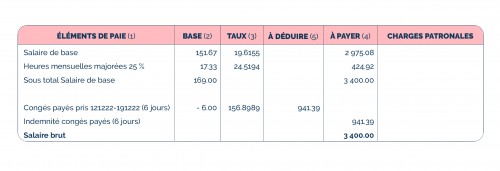

En voici une illustration :

1. Nous retrouvons dans la colonne « Éléments de paie » les différents sujets évoqués, à savoir dans cet exemple :

- le salaire de base ;

- des heures supplémentaires majorées à 25 % ;

- une absence pour congés payés ;

- une indemnité de congés payés compensant la perte de rémunération liée à l’absence.

Regardons ensuite comment se calculent les autres colonnes du « haut de bulletin ».

2. Nous retrouvons dans une seconde colonne la « Base ». Cette dernière peut indiquer différents types d'unités. Il peut s’agir:

- des heures réalisées dans le mois (qu’elles soient contractuelles ou non) ;

- des jours d'absence (pour congés payés ou tout autre motif) ;

- d’un montant sur lequel sera calculée une éventuelle prime d’ancienneté (cas où la prime d’ancienneté est égale à un pourcentage d’un salaire ou d’un minima conventionnel).

Dans l’exemple indiqué ci-dessus, il s’agit des heures rémunérées (pour les trois premières lignes) ou des jours d’absences (pour la quatrième ligne).

| ⚠️ Si la durée contractuelle de travail est de 35 heures par semaine, la base mensuelle sera alors de 151,67 heures sur la ligne « salaire de base ». Cela correspond à la moyenne des heures mensuellement travaillées (35 heures par semaine fois 52 semaines par an divisé par 12 mois). Les salariés bénéficiant d’une convention de forfait jours devraient voir indiquer en « base » la mention « forfait » et le nombre de jours annuels prévu dans ce dernier. |

3. Une troisième colonne indique ensuite le « Taux » : il peut s’agir d’un taux journalier (si la base indique des jours) ou d’un taux horaire (si la base est indiquée en heures).

Pour le salaire de base, le taux horaire se calcule en divisant la durée mensuelle contractuelle par le montant du salaire brut.

Le taux des heures supplémentaires se calcule en intégrant au taux horaire contractuel la majoration applicable.

Enfin, les colonnes « à déduire » ou « à payer » ne sont que les totaux du calcul « base » x « taux » :

4. Si le résultat est lié à l’ajout d’un élément de rémunération, on l’indiquera dans la colonne « à payer ».

5. Si le résultat est lié à la déduction d’une absence, on l’indiquera dans la colonne « à déduire ».

À la fin de ces calculs, on obtient le salaire brut. C’est sur ce montant que les cotisations sociales et diverses contributions vont être calculées.

III. Le calcul des cotisations sociales

Le salaire brut n’est évidemment pas le montant que le salarié va percevoir. En effet, des cotisations et contributions vont être déduites du montant du salaire brut, permettant ainsi d’obtenir le salaire net avant impôt. On parlera dans ce cas de cotisations salariales.

Parallèlement, des cotisations et des taxes, calculées toujours sur la base du salaire brut, vont venir augmenter le coût pour l’entreprise : on parlera de charges patronales qui figureront dans la colonne tout à droite du bulletin.

Notons dès à présent que le bulletin de paie simplifié remis au salarié ne mentionne que le montant des charges patronales sans détailler le calcul de ces dernières. En effet, le taux et la base de ces charges patronales n’apparaissent pas sur ce document, contrairement aux cotisations salariales (les logiciels de paie permettent cependant d’obtenir ce détail – comme indiqué dans l’exemple de la partie 5).

Abordons successivement les cotisations salariales et les charges patronales.

Pour avoir une « vue claire » de l’ensemble des cotisations et de leur utilisation, le législateur a souhaité regrouper les cotisations par grands thèmes. Voici la liste que nous retrouvons sur chaque bulletin :

- santé ;

- accidents du travail & maladie professionnelle ;

- retraite ;

- famille ;

- assurance chômage ;

- les cotisations statutaires ou prévues par la convention collective ;

- les autres contributions dues par l’employeur ;

- la contribution sociale généralisée (CSG) et la contribution au remboursement de la dette sociale (CRDS).

Pour chaque thème, plusieurs lignes pourront venir préciser l’affectation exacte de chaque cotisation ou contribution (précisons toutefois que la ligne « autres contributions dues par l’employeur » regroupe différentes taxes et cotisations par esprit de simplification).

Qu’il s’agisse de cotisations salariales ou patronales, la logique de calcul est similaire :

- étape 1 : on commence tout d’abord par la colonne « Base ». Il s’agit du montant sur lequel va s’appliquer le taux de cotisation.

| ⚠️ Cette base est souvent égale au « salaire brut ». Dans quelques cas, on ne prendra qu’une partie du salaire et non la totalité. C’est le cas notamment pour la cotisation vieillesse plafonnée. On ne retiendra que le montant du salaire pour sa part inférieure au montant du plafond de Sécurité sociale (soit 3 666 euros / mois en 2023). |

- étape 2 : on multiplie ensuite la « Base » par le « Taux » indiqué dans une seconde colonne. Il s’agit ici généralement d’un pourcentage qui est propre à chaque type de cotisation.

| ⚠️ Le taux de chaque cotisation de Sécurité sociale est défini par le Parlement de manière à ce que les cotisations permettent de couvrir les dépenses prévisionnelles des assurés. Les modifications sont généralement faites une fois par an lors du vote de la loi de financement de la Sécurité sociale. Les représentants patronaux et syndicaux fixent également certains taux (cotisations chômage et de retraite complémentaire) Les taux des régimes de mutuelle et de prévoyance sont liés aux contrats souscrits par l’entreprise (et varient donc en fonction de nombreux paramètres : niveau de garanties, liste des ayants droit couverts…) |

- étape 3 : le résultat du calcul (« base » x « taux ») est soustrait du montant du salaire brut s’il s’agit d’une charge salariale (pour obtenir le salaire net avant impôt) ou est additionné au montant du brut s’il s’agit d’une charge patronale (pour obtenir le coût total employeur).

Après avoir détaillé la méthode de calcul de chaque ligne, regardons plus en détail les cotisations salariales et la manière dont on passe du salaire brut au salaire net avant impôt.

IV. La différence salaire brut / salaire net

Pour ce faire, reprenons l’exemple de notre introduction et affichons la « seconde partie » du bulletin de paie :

Analysons le détail de chaque thème.

1. Thème « Santé »

Dans ce premier thème, le bulletin évoque une cotisation « Complémentaire – Incap. Inval. Décès » et une « Complémentaire – Santé ». Il s’agit ici de cotisations prévoyance pour la 1ère ligne et de frais de santé (ou mutuelle) pour la seconde. Le montant de ces cotisations dépend des règles applicables à chaque convention collective (généralement pour la prévoyance), voire à chaque entreprise (plutôt pour les frais de santé). Les taux varient notamment en fonction des niveaux de garanties prévues au contrat et de l’équilibre général de chaque régime.

Notons que certaines entreprises ont fait le choix de prendre à leur charge l’ensemble de ces cotisations. Il n’y aura alors pas de part salariale à déduire. Ces cotisations couvrent les risques de la vie et le remboursement des frais médicaux en prévoyant généralement :

- le maintien (au moins partiel) du salaire en cas de longue maladie, le versement d'un capital ou d'une rente en cas de décès ou d'invalidité : il s’agit des garanties de prévoyance ;

- le remboursement des dépenses et des soins médicaux (médecins, dentiste, médicaments, lunettes, etc...) pour la part non prise en charge par la Sécurité sociale pour la partie frais de santé.

2. Thème « Retraite »

Le bulletin de paie comporte 3 lignes distinctes (mais pourrait en comporter 2 supplémentaires).

La première ligne concerne la cotisation retraite au régime général de Sécurité sociale. Elle est dite plafonnée, car la base sera constituée de la part du salaire n’excédant pas une fois le montant du plafond de Sécurité sociale (3 666 euros par mois en 2023). Le taux appliqué à cette base est de 6,9 %.

La seconde ligne concerne également le financement du régime général sur un taux bien moindre (0,4 %) qui s’appliquera en revanche à l’intégralité du salaire brut (même si ce dernier est supérieur au plafond de Sécurité sociale). On parle de cotisation retraite Sécurité sociale déplafonnée.

La troisième ligne concerne la cotisation au régime de retraite complémentaire obligatoire (régime AGIRC/ARRCO). On parle de cotisation tranche 1 dans la mesure où la base de cette cotisation sera plafonnée au montant du plafond de Sécurité sociale. Le taux applicable sur cette tranche est actuellement de 4,01 %.

Une quatrième et une cinquième lignes apparaissent lorsque le salaire perçu est supérieur au plafond de Sécurité sociale. Il s’agira de la cotisation au régime retraite complémentaire tranche 2 (avec un taux de 9,72 % appliqué sur la partie du salaire supérieure au plafond de Sécurité sociale et qui ne dépasse pas la limite de 8 fois ce même plafond, soit 29 328 euros par mois en 2023). La cinquième ligne sera intitulée « Contribution d'Équilibre Technique » (et financera le régime de retraite complémentaire) : elle n'apparaîtra que pour les salaires supérieurs à une fois le plafond de Sécurité sociale mais sera assise sur l’intégralité du salaire brut, avec un taux de part salariale de 0,14 %.

3. Thème « Assurance chômage »

Une cotisation salariale d’un taux de 0,024 % est due sur l’intégralité des salaires des cadres pour le financement de l’Agence pour l’emploi des cadres (APEC). Cette cotisation ne s’applique cependant pas à la part du salaire supérieure à 4 fois le montant de la Sécurité sociale.

4. Thème « CSG / CRDS »

La contribution sociale généralisée est une contribution exclusivement salariale affectée au financement du système de protection sociale. Elle finance principalement la branche maladie, l’assurance chômage, la branche allocations familiales et l’aide à l’autonomie des personnes âgées et handicapées.

Elle se décompose en deux lignes :

- une ligne CSG déductible (de l’impôt sur le revenu) ;

- une ligne CSG non-déductible couplée avec la CRDS.

Le taux de la CSG déductible est de 6,8 % tandis que celui de la CSG non déductible + CRDS est de 2,9 %, soit un total de 9,7 %.

Le calcul de la base de chacune de ces lignes est identique. Il convient d’additionner 98,25 % du salaire brut (pour la part inférieure à 4 fois le plafond de Sécurité sociale ; au-delà, on retiendra 100% du salaire brut) avec la part patronale au régime frais de santé et la part patronale au régime de prévoyance.

En déduisant du salaire brut l’intégralité des cotisations salariales évoquées ci-dessus, on obtient le salaire net.

Notons une particularité dans notre exemple : les heures supplémentaires ne sont pas assujetties exactement aux mêmes règles de cotisation puisqu’elles bénéficient d’une exonération de cotisations retraite (dans la limite de 11,31 % ) : c’est ce qui explique la ligne « Exonération sociale sur HS/HC » (heures supplémentaires / heures complémentaires).

| Si l’on résume, le salaire brut va diminuer d’environ 21 % du fait des cotisations retraite et de CSG/CRDS, voire d’un peu plus, en fonction du montant des cotisations mutuelle et prévoyance. Ainsi, il n’existe pas un « taux fixe » de charges salariales. |

Il sera donc préférable de parler de fourchette allant de 21 % à 25 % qui sera juste dans l’immense majorité des cas puisque le taux exact varie pour chaque bulletin en fonction du niveau de salaire et des garanties complémentaires proposées par les entreprises.

Dernière précision : ce salaire net avant impôt pourra être augmenté par le versement de sommes non assujetties à charges sociales. Il pourra s’agir, par exemple, du remboursement de la moitié du montant du titre de transport en commun, du forfait « Mobilités Durables » ou du remboursement de frais professionnels.

V. Le coût total entreprise

Si les cotisations salariales viennent baisser le montant du salaire net, les cotisations patronales font grimper l’addition pour l’entreprise.

Sans entrer ici dans l’exhaustivité des charges patronales qui pourront faire l’objet d’une fiche dédiée, il est important de retenir deux éléments :

- Lors de sa création, l’entreprise va bénéficier d’un certain nombre d’exonérations liées à sa taille.

Si elle se développe et qu’elle passe certains seuils d’effectifs (11 salariés, 50 salariés, 250 salariés…) elle verra ses exonérations progressivement disparaître. Cela peut alourdir son taux de charges de près de 5 %, une fois l’ensemble des seuils franchis. Ces exonérations s’appliqueront notamment sur le versement mobilité, la contribution à la formation professionnelle continue, à la cotisation FNAL, à la participation des employeurs à l’effort de construction (ces contributions étant regroupées, pour la majorité, dans le thème « Les autres contributions dues par l’employeur », sans qu’elles soient détaillées sur le bulletin de paie).

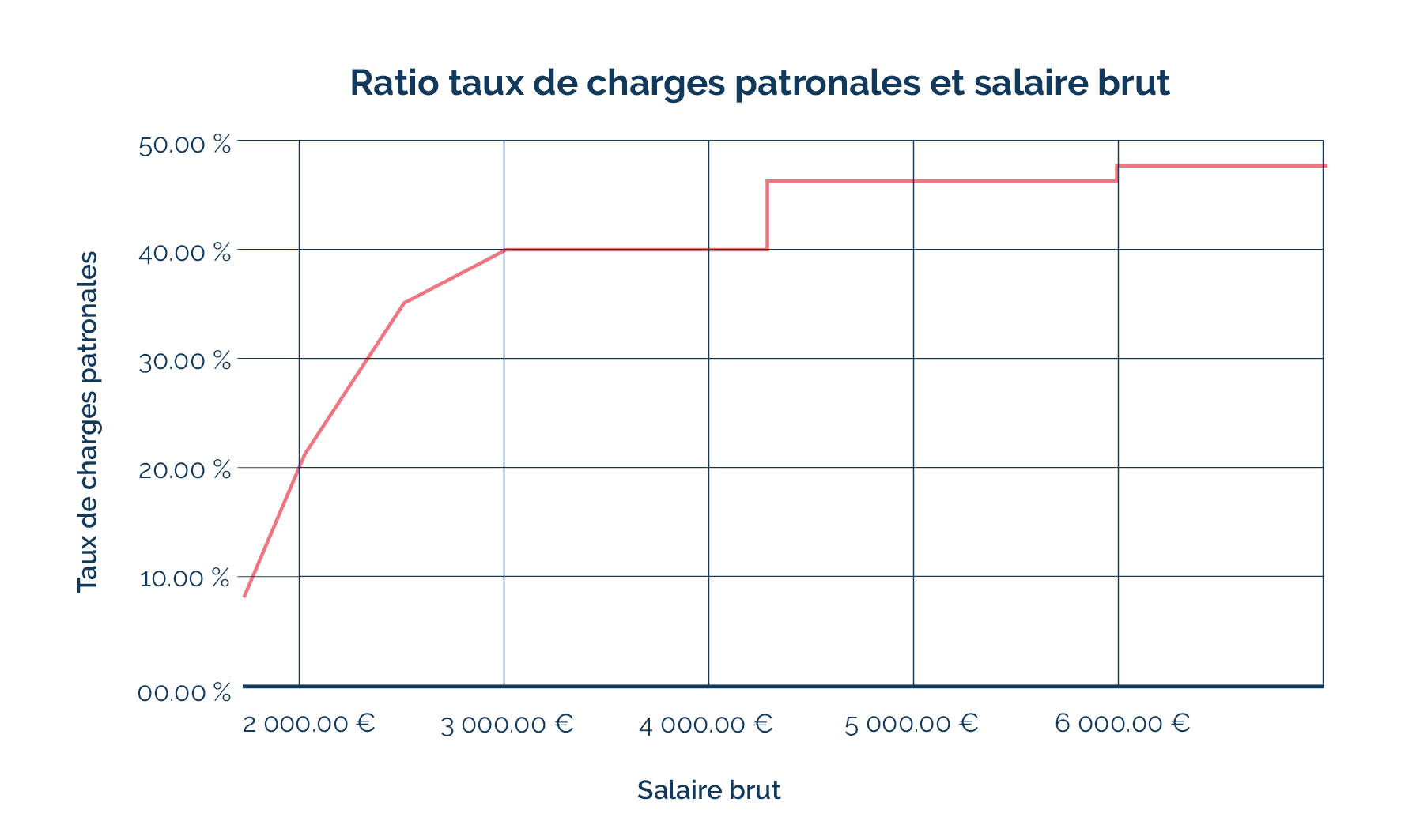

- Quelle que soit la taille de l’entreprise, le montant de salaire perçu par chaque salarié va également avoir un impact important sur le taux de charges patronales de l’entreprise.

En effet, plus le salaire va être proche du SMIC, plus les exonérations vont être importantes et le taux de charges réduit (par le biais d’exonérations générales de cotisations de Sécurité sociale, d’exonérations partielles d’assurance maladie et d’allocation familiale).

Ce graphique donne un aperçu du taux de charges patronales par rapport au niveau de salaire (en prenant comme paramètre une entreprise de plus de 250 salariés).

Après le calcul des cotisations sociales, intéressons-nous au « bas du bulletin » et au calcul du net à payer après impôt, plus précisément.

VI. Le calcul du salaire net après impôt

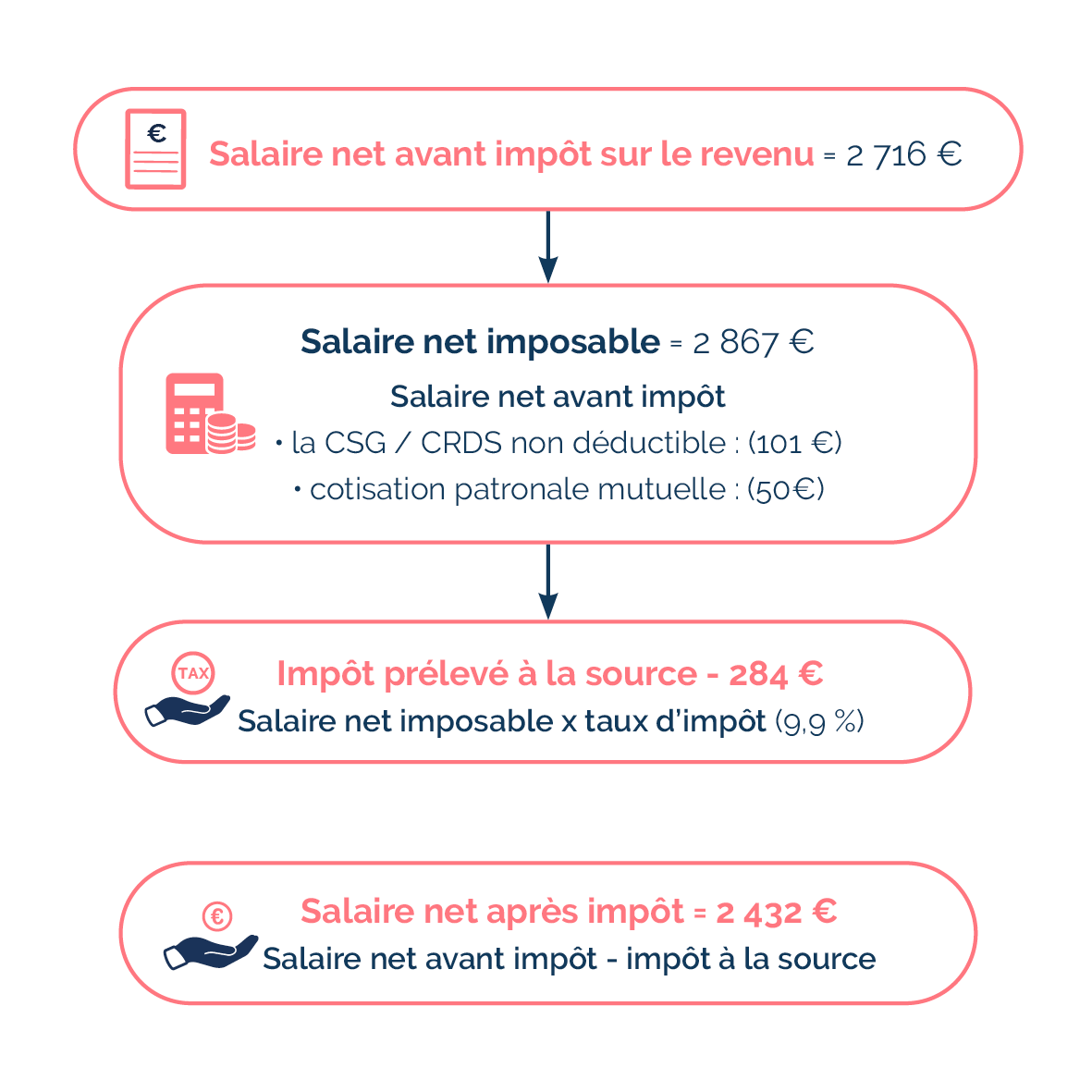

Une erreur classique consiste à penser que l’impôt va être calculé directement sur le salaire net avant impôt. Or, ce n’est pas la solution retenue en droit fiscal : il faut au préalable calculer le salaire net imposable qui sera la base de calcul de l’impôt prélevé à la source.

Voici les étapes à suivre :

- étape 1 : le salaire net avant impôt est le résultat de « salaire brut – charges salariales » ;

- étape 2 : après avoir calculé ce salaire net avant impôt, il faut déduire l’impôt prélevé à la source. Pour le calculer, il faut déterminer le « salaire net imposable » en faisant la somme des éléments suivant : « le salaire net avant impôt + la part non-déductible de CSG et la CRDS (telle qu’indiquée sur le bulletin) + la cotisation patronale au régime frais de santé d’entreprise » ;

- étape 3 : on multiplie ensuite le salaire net imposable par le taux d’impôt à la source applicable (ce dernier des informations transmises par l’administration fiscale – ou de l’application d’un barème en cas d’absence d’informations) afin d’obtenir le montant de l’impôt à prélever ;

- étape 4 : enfin, on déduit le montant de l’impôt du salaire net avant impôt pour obtenir le salaire net à payer après impôt. C’est ce montant qui est versé sur le compte bancaire du salarié.

Par exemple : un salaire net avant impôt de 2 716 euros et un salaire brut de 3 500 euros, un montant de CSG / CRDS non déductible de 101 euros et une part patronale mutuelle de 50 euros :

Même si cet exposé n’a pas un caractère exhaustif, il devrait vous permettre désormais d’appréhender plus facilement la lecture et la compréhension du bulletin de paie, tel qu’il est remis chaque mois à l’ensemble des salariés français.

[1] Circulaire du 30 juin 2005 relative à la simplification du bulletin de paie N° Lexbase : L9377HBW ; arrêté du 25 février 2016 N° Lexbase : L9088K3Y puis arrêté du 9 mai 2018 N° Lexbase : L2424LKY, arrêté du 23 décembre 2021 N° Lexbase : L1978MAI et arrêté du 31 janvier 2023 fixant les libellés, l’ordre et le regroupement des informations du bulletin de paie mentionnées à l’article R. 3243-2 du Code du travail N° Lexbase : L7483MGA.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:484553