[Le point sur...] Calcul du taux d’usure : difficultés et propositions

Lecture: 24 min

N2809BZ3

Citer l'article

Créer un lien vers ce contenu

par Jérôme Lasserre Capdeville, Maître de conférences HDR, Université de Strasbourg

le 05 Octobre 2022

Mots-clés : crédit • crédit aux consommateurs • crédit immobilier • taux d’intérêts • taux d’usure • modalités de calcul • inflation

Le droit régissant le calcul du taux d’usure pose des difficultés en période d’inflation et de hausse du taux d’emprunt. Plusieurs conséquences fâcheuses en découlent, et notamment une augmentation des refus de crédit et une fragilisation du secteur de l’immobilier. Étudions alors les solutions qui pourraient être mises en œuvre pour atténuer les difficultés relevées.

1. Si le banquier dispensateur de crédit est, en principe, libre pour déterminer le montant de l’intérêt demandé [1] il convient de rappeler qu’une limite non négligeable existe à travers le droit régissant l’usure.

2. Pour mémoire, l’usure est le profit qui est retiré d’un prêt au-dessus d’un seuil déterminé, appelé « seuil de l’usure », « taux de l’usure » ou « taux d’usure », et qui n’est pas jugé admissible par une disposition juridique.

3. Depuis plusieurs siècles, en effet, notre droit cherche à lutter contre l’usure, avec plus ou moins de rigueur selon les époques [2]. Longtemps rattachée à des considérations morales et religieuses, la question de l’usure est davantage liée de nos jours à des préoccupations d'ordre économique, et plus particulièrement au souci d'assainir les circuits du crédit, sur lesquels repose une part importante de la vie économique.

4. Notre droit actuel régissant l’usure a pour origine la loi n° 66-1010, du 28 décembre 1966, relative à l’usure, aux prêts d’argent et à certaines opérations de démarchage et de publicité [3], même s’il a fait l’objet, depuis, d’un certain nombre de modifications légales, notamment concernant son champ d’application. En effet, il est important de souligner que le droit régissant l’usure, trouvant aujourd’hui son siège aux articles L. 314-6 et suivants du Code de la consommation N° Lexbase : L3206K7U, n’est pas applicable à toutes les opérations de crédit.

5. Si par le passé, on devait à la jurisprudence des limitations en la matière [4], désormais les exclusions sont d’origines légales. Plus précisément, depuis la loi n° 2003-721, du 1er août 2003, relative à l’initiative économique N° Lexbase : L3557BLC et la loi n° 2005-882, du 2 août 2005, en faveur des PME N° Lexbase : L7582HEK, l’article L. 314-9 N° Lexbase : L1210K7X écarte expressément l’application des dispositions régissant l’usure « aux prêts accordés à une personne physique agissant pour ses besoins professionnels ou à une personne morale se livrant à une activité industrielle, commerciale, artisanale, agricole ou professionnelle non commerciale » [5]. Le droit applicable à l’usure ne s’impose ainsi aujourd’hui qu’aux crédits accordés aux consommateurs [6].

6. Or, ces derniers mois, le taux d’usure, et plus particulièrement son mode de calcul, donne lieu à des discussions. Il est vrai qu’en période de hausse des taux d’intérêt, cette limite peut occasionner un certain nombre de difficultés (I). Des solutions sont néanmoins susceptibles d’être proposées (II).

I. Les difficultés liées au calcul du taux d’usure

7. Rappelons comment est calculé le taux d’usure (A), avant d’en observer les conséquences négatives actuelles (B).

A. Le mode de calcul du taux d’usure

8. La formule pour calculer ce taux figure à l’article L. 314-6 du Code de la consommation. Selon ce dernier, il y a prêt usuraire si le taux effectif global du crédit en question « excède, au moment où il est consenti, de plus du tiers [7], le taux effectif moyen pratiqué au cours du trimestre précédent par les établissements de crédit et les sociétés de financement pour des opérations de même nature comportant des risques analogues, telles que définies par l'autorité administrative après avis du Comité consultatif du secteur financier ».

9. La procédure de calcul est alors la suivante [8]. Les différentes catégories de prêts aujourd’hui concernées par les règles régissant l’usure sont différenciées par un arrêté du ministre chargé de l'Économie [9]. Jusqu’au début des années 2010, les catégories en question étaient déterminées en prenant en compte à la fois la nature et le montant des prêts. Cependant, depuis la loi n° 2010-737, du 1er juillet 2010, portant réforme du crédit à la consommation N° Lexbase : L6505IMU, c’est-à-dire la loi « Lagarde », le droit a quelque peu évolué en la matière dans le but de lutter contre les catégories présentant un coût excessif [10]. Les catégories de prêts aux particuliers, à l’exception des prêts immobiliers, sont ainsi désormais définies, au regard de la notion d’usure, exclusivement en fonction de leur montant.

10. Plus concrètement, tous les trois mois, la Banque de France procède à une enquête auprès d'un « panel » d’établissements de crédit considérés comme représentatifs. Elle les interroge afin de savoir quel est le taux effectif global (TEG) ou taux annuel effectif global (TAEG [11]) qu’ils ont exigé en moyenne, au cours du trimestre précédent, pour chacune des catégories précitées de prêts. Une fois qu’elle a centralisé ces informations, la Banque de France détermine le taux effectif moyen (TEM) pratiqué par les établissements de crédit pour toutes ces catégories, puis elle calcule le taux d’usure (dit aussi seuil de l’usure ou taux de l’usure) à partir de ces TEM. Il lui suffit pour cela d’additionner à chacun de ces TEM son propre tiers. De la sorte, elle obtient le taux d’usure pour chacune des catégories. Le ministre chargé de l’Économie fait alors procéder à la publication au Journal officiel des taux effectifs moyens ainsi que des seuils d’usure correspondant. Cette publicité a lieu dans la seconde quinzaine du dernier mois de chaque trimestre civil, et ces taux servent de référence pour le trimestre suivant [12].

11. Illustrons nos propos avec des chiffres « ronds » qui faciliteront la compréhension du lecteur. Imaginons qu’après consultation des établissements de crédit, le taux effectif moyen d’une catégorie de crédit déterminée soit de 9,00 %. La Banque de France va alors ajouter à ce taux son propre tiers (en l'occurrence 3,00 %), ce qui lui permettra de déterminer le seuil d’usure : il sera ici de 12,00 %. Dès lors, si un prêteur vient à mentionner dans une offre de prêt, au cours du trimestre suivant, un TEG ou TAEG supérieur à ce seuil, par exemple 12,05 %, nous serons en présence d’un prêt usuraire.

12. Lorsque le juge est amené à déterminer si le taux d'un crédit est usuraire, il en compare le TEG ou le TAEG figurant au contrat au taux d’usure ainsi calculé pour la catégorie dans laquelle se classe le crédit en question. Le seuil de l’usure pris en considération est bien évidemment celui en vigueur au moment où le prêt a été consenti, ou, s'agissant de crédits à caractère renouvelable, à la date de chaque arrêté périodique de compte donnant lieu à perception d'intérêts [13]. Si le prêt est usuraire, le prêteur sera susceptible, en fonction des circonstances, de se voir infliger des sanctions pénales et des sanctions civiles [14].

13. Cette méthode de calcul du taux d’usure n’est cependant pas à l’abri de la controverse à la vue de certaines de ses conséquences en période d’inflation et de hausse des taux d’intérêt.

B. Les conséquence négatives du mode de calcul du taux d’usure

14. La méthode de calcul du taux d’usure fait, aujourd’hui, régulièrement l’objet de critiques, plus particulièrement en raison du contexte économique.

15. La France, comme la plupart des États dans le monde, connait, depuis un an, un niveau d’inflation important. Ainsi, entre juillet 2021 et juillet 2022, cette inflation est passée de 1,5 % à 6,8 % avant de ralentir légèrement en août (6,5 % ) [15].

16. Face à ce phénomène, la Banque centrale européenne n’a eu d’autres choix que d’augmenter ses taux directeurs. Ainsi, après une première hausse en juillet 2022 (hausse de 50 points de base), la BCE a décidé de relever à nouveau ces taux directeurs (hausse de 75 points de base) mi-septembre 2022. Il s’agit bien sûr d’une première dans l’histoire de l’euro. Elle efface ainsi une décennie de taux inférieurs à 1 %, voire de taux négatifs.

17. Sans surprise, ce contexte et ces mesures ont eu des incidences sur le taux d’emprun qui n’a cessé d’augmenter ces derniers mois. C’est manifeste pour les crédits immobiliers. Sur 15 ans, les taux d’intérêt ont carrément doublé, passant de 0,86 % fin 2021 à 1,70 % en septembre 2022. Sur 20 ans, il faut désormais compter 1,85 % (contre 1,10 % en janvier 2022), et 2 % sur 25 ans. De plus en plus de banques affichent d’ailleurs déjà des taux supérieurs à 2 % tant pour les crédits remboursables sur 20 ans que sur 25 ans.

18. Or, cette hausse ultra-rapide des taux occasionnerait l’exclusion de nombreuses demandes de prêts en raison de la limite du taux d’usure. En effet, il apparaît que ce dernier, qui est arrêté trimestriellement [16], augmente moins vite que les taux d’emprunt. On parle ici d’« effet ciseaux » [17].

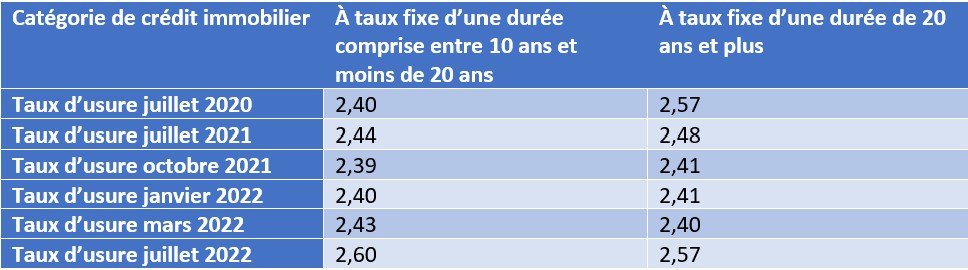

19. Observons l’évolution du taux d’usure jusqu’en juillet 2022.

Les taux d’usure ont ainsi nettement diminué jusqu’en juillet, alors même qu’à ce moment-là les taux d’emprunt augmentaient fortement. En juillet 2022, l’écart entre les deux, pour les prêts immobilier à taux fixe d’une durée de 20 ans, n’était plus que de 0,6 %.

20. Un constat s’impose : il est techniquement impossible de prendre en compte tous les taux moyens pratiqués sur les 3 mois précédents, puisque le taux d’usure est publié le premier jour du trimestre. Il ne peut donc intégrer dans son calcul, au mieux, que ceux des 2 premiers mois du trimestre précédent. De surcroît, quand le taux d’usure du 1er juillet 2022 tient compte des TAEG pratiqués aux mois d’avril et mai 2022, les taux nominaux sont la plupart du temps accordés avant, soit au mois de mars ou février. Le décalage est donc encore plus grand.

21. L’effet ciseaux entraînerait une hausse notable des refus de crédit. Des chiffres se situant entre 10 % 15 % des dossiers ont pu être avancés à l’Agence France-Presse par des professionnels du crédit. Un député a même évoqué un taux de 20 % de refus [18].

22. Des effets « en chaîne » seraient alors à relever. D’une part, le secteur de l’immobilier serait en train de se figer. D’autre part, la pression se reporterait sur le marché du locatif, ce qui renforcerait l’effet d’inflation. Enfin, cette situation aurait également des conséquences pour les collectivités territoriales. En effet, il s’ensuivrait une baisse des droits de mutation versés aux départements et aux communes à l'occasion de ventes d'immeubles, ressource essentielle pour ces collectivités.

23. Face à cette situation, plusieurs établissements de crédit ont décidé de suspendre temporairement le recours aux courtiers [19]. L’idée, pour les professionnels de la banque, est ici de protéger leur marge en se passant des services de ces courtiers afin d’économiser les commissions d’apporteur qu’elles leur versent.

24. Que faire alors pour limiter l’ensemble de ces conséquences [20] ? Plusieurs solutions sont selon nous envisageables. Observons-les à présent.

II. Les propositions de solutions intéressant le taux d’usure

25. Deux solutions pourraient être mises en place pour limiter, voire remettre en cause, les difficultés liées à l’effet ciseaux précédemment évoqué. La première consisterait, simplement, à modifier le mode de calcul du taux d’usure (A). L’autre, plus radicale, chercherait à rétrécir le champ d’application du droit régissant l’usure, afin d’en exclure le crédit immobilier (B).

A. La modification du mode de calcul du taux d’usure

26. Plusieurs professionnels, et notamment les courtiers en crédit, ont demandé à l’exécutif, ces derniers mois, de déroger temporairement à l’application du taux d’usure en raison des circonstances exceptionnelles. Il est vrai que cette possibilité est envisagée par l’article D. 314-16, alinéa 2, du Code de la consommation N° Lexbase : L0682K97. Aux termes de ce dernier, en effet, « en cas de variation d'une ampleur exceptionnelle du coût des ressources des établissements de crédit, les taux effectifs moyens observés par la Banque de France peuvent être corrigés pour tenir compte de cette variation ».

27. Il a notamment été proposé par certains d’arrêter d’opérer les calculs en fonction des trois derniers mois et de ne se baser qu’à partir du dernier. Cela permettrait, pour les auteurs de cette proposition, de mieux « coller » à la réalité du marché.

28. Finalement, au mois de juin 2022, comme au mois d’octobre, le ministère de l’Économie a refusé de modifier le mode de calcul du taux d’usure [21].

29. En appliquant la méthode classique de calcul du taux d’usure, ce dernier a nettement augmenté au cours du dernier semestre [22].

30. Comment expliquer cette absence de réforme ? La fixation de ce taux d’usure a d’abord pour objectif de protéger les éventuels emprunteurs contre des taux excessifs qui lui seraient proposés. Le taux d’usure joue ainsi, comme l’indique le ministère de l’Économie sur son site internet, un rôle de « régulateur ». Toucher à ce plafond est alors « politiquement sensible ». Une modification de son calcul aurait pu être interprété comme un « cadeau » fait aux banques.

31. Peut-on se satisfaire des remontées mathématiques, évoquées précédemment, du taux d’usure ? La levée, très nette, des taux au mois d’octobre pourrait encourager à répondre par la positive. Pour autant, rien ne dit que ces seuils seront suffisants si le taux d’emprunt poursuit, pour sa part, son augmentation. Certains ont ainsi parlé d’une « embellie qui risque de ne pas durer » [23]. Une nouvelle hausse sera, peut-être, nécessaire en janvier prochain. Le relèvement proportionné du taux d’usure touche ici ses limites.

32. On ne sera donc pas surpris de noter que les critiques se poursuivent en la matière, comme en témoignent, par exemple, plusieurs questions écrites de parlementaires [24]. Les courtiers ont, pour leur part, rencontré le Gouverneur de la Banque de France pour discuter de leurs difficultés liées à l’évolution du taux d’usure [25].

33. Une mesure plus radicale ne pourrait-elle pas être préférée ici ? Quid, notamment, de l’exclusion des règles relatives à l’usure du crédit immobilier ?

B. Le rétrécissement du champ d’application du taux d’usure

34. Le droit régissant le taux d’usure, et notamment son champ d’application, n’est pas immuable. L’histoire témoigne qu’il a déjà connu des évolutions notables. Les meilleurs exemples sont, à coup sûr, la loi n° 2003-721, du 1er août 2003, relative à l’initiative économique et la loi n° 2005-882, du 2 août 2005, en faveur des PME qui ont exclus le crédit professionnel du régime du taux d’usure. En effet, cela a été dit précédemment [26], désormais l’article L. 314-9 écarte expressément l'application des dispositions régissant l'usure « aux prêts accordés à une personne physique agissant pour ses besoins professionnels ou à une personne morale se livrant à une activité industrielle, commerciale, artisanale, agricole ou professionnelle non commerciale ».

35. L’objectif de l’évolution engendrée par les lois précitées était clairement de faciliter l’accès au crédit aux entreprises connaissant certaines difficultés financières et dont le crédit est, en conséquence, plus risqué. En effet, l’octroi d’un prêt à ces dernières impliquant un taux d’intérêt plus élevé, car prenant en considération ce risque, le seuil de l’usure pouvait constituer une limite empêchant le bénéfice du concours souhaité. Le législateur a donc estimé plus simple de faire échapper les crédits consentis aux entreprises au régime protecteur de l’usure afin que ces dernières puissent trouver plus facilement un partenaire financier, quel qu'en soit le coût [27].

36. Ne pourrions-nous pas alors prévoir une exclusion analogue à l’égard des crédits immobiliers ? Nous nous interrogeons.

37. Le taux d’usure est une mesure de protection essentielle, et c’est indiscutable, à l’égard du crédit à la consommation. En effet, la demande de crédit se faisant, parfois, sur un « coup de tête », il est important que les prêteurs ne puissent pas profiter de ce « besoin de crédit » pour exiger des intérêts trop élevés de l’autre partie. Or, la situation est radicalement différente en matière de crédit immobilier. La demande de crédit n’est pas réalisée dans l’instant, sous une certaine impulsion.

38. Par ailleurs, assisterions-nous nécessairement à des abus des prêteurs en cas de disparition du taux d’usure avec le crédit immobilier ? Nous ne le pensons pas. D’abord, les clients pourraient faire jouer la concurrence entre les banques. Cela aboutirait dès lors à la baisse des taux. Ensuite, il ne serait pas dans l’intérêt du banquier de rendre le crédit immobilier trop onéreux, car beaucoup de clients s’en détourneraient ou ne seraient plus à même d’en solliciter un.

39. En outre, une telle solution fragiliserait-elle la situation du client emprunteur ? Une réponse négative s’impose selon nous. On rappellera que d’autres mesures demeureraient à respecter, et notamment les exigences du Haut Conseil de stabilité financière.

40 Pour mémoire, le HCSF est l'autorité macroprudentielle française chargée d'exercer la surveillance du système financier dans son ensemble, dans le but d'en préserver la stabilité et la capacité à assurer une contribution soutenable à la croissance économique. Le législateur a confié diverses missions à ce Haut Conseil, et notamment analyser les situations à risque, émettre des avis ou recommandations ou encore adapter des mesures dans son champ d'action [28]. Or, le 20 décembre 2019 [29] comme le 27 janvier 2021 [30], le HCSF a publié des recommandations cherchant à éviter une « surchauffe » sur le marché du crédit immobilier recommandation. Par ces textes, et notamment le second, le Haut Conseil est venu déclarer que les établissements prêteurs devaient veiller à ne pas accorder des crédits dont la durée de remboursement dépasserait 25 ans, et, surtout, à ne pas dépasser un taux d’effort de 35 %. Les établissements concernés sont néanmoins en droit de s’écarter de ces règles pour, au maximum, 20 % de la production trimestrielle de nouveaux crédits. Le Haut Conseil de stabilité financière a repris, dans une décision du 29 septembre 2021 [31], les exigences de la recommandation du 27 janvier 2021 [32]. En procédant de la sorte, le HCSF charge l’Autorité de contrôle prudentiel et de résolution (ACPR), c’est-à-dire le superviseur des secteurs de la banque et de l’assurance, de contrôler la bonne mise en œuvre de cette décision. L’ACPR est donc susceptible, désormais, d’infliger des sanctions disciplinaires (avertissements, blâme, etc.) et pécuniaires (qui peuvent être lourdes) aux établissements s’écartant des exigences en question.

41. Cette exigence liée au taux d’effort (qui doit d’ailleurs comprendre les charges liées à l'assurance-emprunteur) est donc déjà de nature à limiter les octrois de crédits aux clients les plus solvables. Une mise à l’écart des seuils de l’usure ne devrait donc pas remettre en cause cette situation.

[1] J. Lasserre Capdeville, M. Storck, M. Mignot, N. Éréséo et J.-Ph. Kovar, Droit bancaire ?, Précis Dalloz, 2021, 3ème éd., n° 1775. Selon l’article 1907 du Code civil N° Lexbase : L2132ABL, « L’intérêt conventionnel peut excéder celui de la loi, toutes les fois que la loi ne le prohibe pas ». Il découle alors de cette disposition que la fixation du taux conventionnel se fait, en principe, librement par accord entre les parties.

[2] G. Duteil et D. Thomas-Taillandier, Usure, Rép. Dalloz Pénal, 2015, n° 4 et s. ; S. Piédelièvre, Usure, Rép. comm. Dalloz, 2012, n° 5 et s. ; J. Lasserre Capdeville, Le prêt usuraire, RLDA 2008, n° 31, p. 98, p. no 3.

[3] JORF du 20 décembre 1966, p. 11623.

[4] C’est ainsi que les règles sur l’usure ont été écartées, par les juges, en présence d’une clause pénale (Cass. com., 22 février 1977, n° 75-15.054, publié N° Lexbase : A8387AH4, D., 1977, info. rap., p. 244), d’un taux d’intérêt de retard fixé par la loi, et plus précisément la loi fiscale (Cass. com., 27 septembre 2005, n° 02-13.935, FS-P+B N° Lexbase : A5748DK4) ou encore d’un crédit-bail (CA Rouen, 3 juillet 1970, D., 1971, p. 465, note C. Dessens – CA Toulouse, 8 mai 1970, D., 1971, somm. 96 ; JCP, 1970, II, p. 481, note E.M. Bey).

[5] S. Piédelièvre, Le déplafonnement de certains taux d'intérêt, JCP E, 2003, 1466. Sur cette exclusion du champ d’application, Cass. com., 25 novembre 2015, n° 14-23.224, F-P+B N° Lexbase : A0724NYH, Contr., conc. consom., 2016, comm. 50, obs. S. Bernheim-Desvaux ; RD banc. fin., 2016, comm. 53, obs. F.-J. Crédot et Th. Samin ; JCP G, 2015, 1386, obs. J. Lasserre Capdeville – Cass. civ. 1, 8 septembre 2021, n° 20-18.642, F-P+B N° Lexbase : A0724NYH, LEDB, novembre 2021, p. 4, n° 200i9, obs. N. Mathey ; RJDA, 2022, n° 36.

[6] Une exception à cette règle figure cependant l’article L. 313-5-1 du Code monétaire et financier N° Lexbase : L2508IX8. Ce dernier applique en effet certaines règles relatives à l'usure aux découverts en compte consentis à une personne physique agissant pour ses besoins professionnels ou à une personne morale se livrant à une activité industrielle, commerciale, artisanale, agricole ou professionnelle non commerciale.

[7] Avant la loi n° 89-1010, du 31 décembre 1989, relative à la prévention et au règlement des difficultés liées au surendettement des particuliers et des familles N° Lexbase : L2053A4S, dite loi « Neiertz », c’était 1/4. Un taux plafond était également envisagé avant cette loi.

[8] C. consom., art. D. 314-15 et s N° Lexbase : L0681K94.

[9] Arrêté du 24 août 2006 fixant les catégories de prêts servant de base à l'application de l'article L. 313-3 du code de la consommation N° Lexbase : L3852K7S et de l'article L. 313-5-1 du Code monétaire et financier, relatifs à l’usure N° Lexbase : L8386HNW. Ce texte a été modifié à plusieurs reprises. V. not., arrêté du 16 juin 2016 portant modification de l'arrêté du 24 août 2006 fixant les catégories de prêts servant de base à l'application de l'article L. 313-3 du code de la consommation et de l'article L. 313-5-1 du code monétaire et financier, relatifs à l'usure N° Lexbase : L7530K8E. V. récemment, arrêté du 29 juin 2022 portant modification de l'arrêté du 24 août 2006 fixant les catégories de prêts servant de base à l'application de l'article L. 314-6 du code de la consommation et de l'article L. 313-5-1 du code monétaire et financier, relatifs à l'usure N° Lexbase : L2861MDC.

[10] Sur les impacts de cette réforme, J. Lasserre Capdeville, Second rapport du Comité de suivi de la réforme de l’usure, RD banc. fin., juillet-août 2013, étude 14, p. 9.

[11] Pour simplifier, on peut dire que le TAEG est le TEG applicable aux crédits à la consommation et aux crédits immobiliers.

[12] C. consom., art. D. 314-15.

[13] Soulignons que le juge sera dans l’obligation de faire une telle comparaison dans sa décision, et ne pourra se contenter de constater que la preuve du caractère usuraire n'est pas rapportée par les parties, Cass. civ. 1, 22 avril 1997, n° 95-13.270, publié N° Lexbase : A0407AC3, D. Affaires, 1997, p. 698 ; Contr., conc. consom., 1997, comm. 41, obs. G. Raymond – Cass. civ. 1, 28 juin 2012, n° 11-19.175, F-D N° Lexbase : A1175IQL.

[14] J. Lasserre Capdeville, M. Storck, M. Mignot, N. Éréséo et J.-Ph. Kovar, Droit bancaire, préc. n° 1923 et s. Il est bien rare aujourd’hui que le délit d’usure soit caractérisé. Pour un cas, CA Aix-en-Provence, 23 mars 2011, n° 2011/101. Le pourvoi contre cette décision a été rejeté, Cass. crim., 3 mai 2012, n° 11-84.438, F-D N° Lexbase : A3921INK, LEDB, novembre 2012, p. 8.

[15] La France reste néanmoins en dessous du niveau de la zone euro : 9,1 % en août 2022.

[16] V. supra, n° 10.

[17] Ch. Molin-Mabille, La réforme du courtage pourrait aussi bénéficier aux banques, Revue Banque, septembre 2022, n° 871, p. 86.

[18] QE n° 423 de M. Xavier Albertini, JOANQ 2 août 2022, réponse publ. 6 septembre 2022 p. 3957, 16ème législature N° Lexbase : L4793MEA.

[19] R. Gueugneau, G. Nedelec et E. Lederer, Immobilier : la hausse des taux contraint des banques à se passer des courtiers, Les Échos, 14 juin 2022, p. 27.

[20] On notera que ces incidences préjudiciables ne sont cependant pas partagées par la Banque de France qui considère qu’une majorité des prêts sont encore consentis à un niveau inférieur d’environ 50 points de base au taux de l’usure. Elle considère ainsi que le taux de croissance de la production de prêts reste historiquement très élevé : G. Nedelec, Taux d’usure : l’étau se desserre sur le crédit immobilier, Les Échos, 2 juillet 2022, p. 27. Une baisse très nette est pourtant relevée depuis deux mois, G. Nedelec, Crédit immobilier : la production reste forte mais commence à ralentir, Les Échos, 2 septembre 2022, p. 28.

[21] G. Nedelec, Crédit immobilier : Bercy refuse de toucher au taux d’usure, Les Échos, 28 juin 2022, p. 28 ; B. Lety, Prêt immobilier : le taux d’usure relevé au 1er octobre, mais sans coup de pouce supplémentaire, MoneyVox, 16 septembre 2022.

[22] Concernant les taux antérieurs, V. supra, n° 19.

[23] D. Guinot, Crédit immobilier : le taux maximum pour un emprunt à 20 ans dépassera les 3% au 1er octobre, Le Figaro, 28 septembre 2022.

[24] QE n° 423 de M. Xavier Albertini, JOANQ 2 août 2022, préc. ; Question n° 630 publiée au JOANQ, 9 août 2022, p. 3709 ; Question n° 712 publiée au JOANQ, 9 août 2022, p. 3712.

[25] R. Designolle, Prêt immobilier : le coup de pression des courtiers va-t-elle finir par payer ?, MoneyVox, 21 septembre 2022.

[26] V. supra, n° 5. Ne pas oublier qu’une limite existe, dans ce cas, pour les découverts, v. supra, note n° 6.

[27] Plus près de nous encore, une autre modification a été opérée. Un arrêté du 29 juin 2022 (cf. supra note 9) a été adopté afin de subdiviser en trois hypothèses distinctes le seuil de l’usure applicable aux crédits à taux fixe accordés à des personnes morales n’ayant pas d’activité industrielle, commerciale, artisanale, agricole ou professionnelle non commerciale. Une distinction est désormais faite entre les prêts d'une maturité supérieure à 2 ans et inférieure à 10 ans, puis de 10 ans à 20 ans, et enfin de plus de 20 ans. L’arrêté supprime également la catégorie des prêts consentis en vue d'achats ou de vente à tempérament pour les prêts à ces mêmes personnes. Ces évolutions sont entrées ne vigueur le 1er juillet 2022.

[28] C. mon. fin., art. L. 631-2-1 N° Lexbase : L8963LDC.

[29] HCSF, recommandation n° R-HCSF-2019-1, 20 décembre 2019 N° Lexbase : X9971CI7.

[30] HCSF, recommandation n° R-HCSF-2021-1, 27 janvier 2021 N° Lexbase : X6279CNU, J. Lasserre Capdeville, Crédit immobilier : adoucissement des exigences du HCSF, JCP E, 2021, n° 2, 24, p. 9.

[31] HCSF, décision n° D-HCSF-2021-7, 29 septembre 2021 relative aux conditions d’octroi de crédits immobiliers [en ligne]

[32] J. Lasserre Capdeville, HCSF : des règles plus contraignantes en matière d’octroi de crédits immobiliers, JCP E, 2021, n° 39, act. 658.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:482809