[Brèves] Caractérisation du délit de fraude fiscale : la preuve de l’appréhension des sommes n’est pas nécessaire

Réf. : Cass. crim., 8 avril 2021, n° 19-87.905, F-P+I (N° Lexbase : A65534NZ)

Lecture: 5 min

N7161BYU

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 28 Avril 2021

► La caractérisation du délit de fraude fiscale résultant de l’omission de déclarer les rémunérations sujettes à l’impôt en application de ce texte n’implique pas qu’il soit démontré que le prévenu a effectivement appréhendé les sommes en causes.

Les faits

- les prévenus, deux époux, fondateurs de la société Laboratoire Puressentiel, initialement dénommée Aroma Thera, ont cédé à une société de droit anglais les droits d’exploitation des marques et brevets d’une gamme jusqu’ici exploités par la société Aroma Thera

- la société de droit anglais a concédé à la société Aroma Thera dont l’épouse était le président et administrateur, un contrat de licence exclusive d’exploitation des marques et brevets précédemment cédés

- la Direction générale des Finances publiques a adressé aux prévenus une proposition de rectification suite à un examen de situation personnelle, considérant que l’épouse était la véritable gestionnaire et l’exploitante des marques et brevets cédés à la société de droit anglais et que les redevances versées à la société de droit anglais rémunéraient en réalité les prestations réalisées par l’épouse, qui devait être imposée à ce titre en application de l’article 155 A du Code général des impôts (N° Lexbase : L2518HLT)

- sur avis conforme de la commission des infractions fiscales, l’administration fiscale a déposé plainte contre les deux époux, qui ont été cités à comparaître devant le tribunal correctionnel pour s’être frauduleusement soustraits à l’établissement et au paiement de l’impôt sur le revenu, en s’abstenant de souscrire dans les délais requis des déclarations des bénéfices non commerciaux

- les premiers juges ayant relaxé les prévenus, le procureur de la République et l’administration fiscale ont formé appel de cette décision

🔎 Principe. Aux termes de l’arrêt 155 A, I du Code général des impôts, les sommes perçues par une personne domiciliée ou établie hors de France en rémunération de services rendus par une ou plusieurs personnes domiciliées ou établies en France sont imposables au nom de ces dernières notamment lorsque celles-ci contrôlent directement ou indirectement la personne qui perçoit la rémunération des services ou lorsqu’elles n’établissent pas que cette personne exerce, de manière prépondérante, une activité industrielle ou commerciale, autre que la prestation de services.

En cause d’appel, les juges retiennent le délit de fraude fiscale :

- la demanderesse dont l’intervention a dépassé le cadre de la simple assistance s’est comportée comme la véritable gestionnaire de la société de droit anglais à laquelle la société Aroma Thera versait les redevances dues en contrepartie de l’exploitation des marques et brevets cédés

- la société de droit anglais présentait tous les caractères d’une coquille vide et qu’aucun élément ne démontre qu’elle exerçait de manière prépondérante, au sens de l’article 155 A précité du Code général des impôts, une activité industrielle ou commerciale autre que la prétendue prestation de services rémunérée par les redevances litigieuses

Décision. La Chambre criminelle rejette le pourvoi au visa de l’article 155 A, I du Code général des impôts.

✔ En premier lieu, la possibilité prévue par l’article 155 A du Code général des impôts d’imposer, entre les mains d’une personne qui rend des services, la rémunération correspondant à ces services, lorsqu’elles sont perçues par une personne domiciliée ou établie hors de France, n’est pas subordonnée, dans l’hypothèse où la personne qui rend les services est domiciliée ou établie en France, à la condition que ces services aient été rendus en France.

👉 Dès lors, la demanderesse ne saurait se faire un grief de ce que la cour d’appel n’a pas répondu au moyen régulièrement soulevé devant elle tiré de ce que les prestations correspondant à la rémunération versée à la société de droit anglais auraient été réalisées à l’étranger.

✔ En second lieu, le contribuable domicilié en France, auteur de la prestation de services, est réputé avoir réalisé lui-même les bénéfices ou revenus retirés de cette prestation par la personne chargée de les percevoir. Il appartient le cas échéant au contribuable d’apporter la preuve soit que tel n’a pas été le cas, soit que la rémunération litigieuse, qui lui a été reversée en tout ou partie par l’entité l’ayant perçue, a été imposée à un autre titre.

👉 La caractérisation du délit de fraude fiscale résultant de l’omission de déclarer les rémunérations sujettes à l’impôt en application de ce texte n’implique pas qu’il soit démontré que le prévenu a effectivement appréhendé les sommes en causes.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477161

[Focus] Suppression de la majoration du bénéfice imposable des travailleurs indépendants non-adhérents d’un organisme agréé

Lecture: 4 min

N7239BYR

Citer l'article

Créer un lien vers ce contenu

par Guillaume Massé - Avocat à la Cour et Estelle Biemmi - Juriste D'Alverny Avocats

Le 16 Avril 2021

Mots-clés : loi de finances pour 2021 • centre de gestion agréé • entreprises • travailleurs indépendants

La loi de finances pour 2021 a supprimé le coefficient de majoration de 1,25 pour les non-adhérents à un organisme de gestion agréé. Cette suppression s’effectue en deux temps : une réduction progressive du coefficient multiplicateur de 2020 à 2022 et une disparition définitive de ce coefficient à compter de 2023.

Jusqu’à présent, une majoration de 25 % était appliquée au bénéfice imposable des travailleurs indépendants soumis aux régimes des bénéfices industriels et commerciaux (BIC), des bénéfices non-commerciaux (BNC) ou des bénéfices agricoles (BA) qui n’adhéraient pas à un organisme de gestion agréé (centres de gestion agréé, association de gestion agréées, et organismes mixtes de gestion agréé) ou ne faisait pas appel à un viseur fiscal ou encore à un certificateur étranger. Ces organismes ont notamment pour rôle d’opérer un pré-contrôle de la comptabilité et des déclarations fiscales de leurs adhérents.

Quelles nouveautés ?

L’article 34 de la loi de finances du 29 décembre 2020 [1] vient mettre fin progressivement à cette majoration. Une diminution progressive du pourcentage de majoration est prévue, année par année, jusqu’à disparaître définitivement à compter de l’imposition des revenus de l’année 2023. En attendant sa suppression définitive, la majoration est réduite comme suit :

- une majoration ramenée à 20 % pour l’imposition des revenus de l’année 2020 ;

- une majoration ramenée à 15 % pour l’imposition des revenus de l’année 2021 ;

- une majoration ramenée à 10 % pour l’imposition des revenus de l’année 2022 ;

- suppression totale pour l’imposition des revenus de l’année 2023.

La mesure est entrée en vigueur le 1er janvier 2021.

Quels sont les contribuables concernés par la majoration ?

La majoration s’applique depuis 2006 [2], pour le calcul de l’impôt sur le revenu, sur les bénéfices professionnels BIC, BNC ou BA des travailleurs indépendants soumis à un régime réel d’imposition qui soit :

- ne sont pas adhérents d’un organisme de gestion agréé tels qu’un centre de gestion, une association ou un organisme mixte de gestion agréé ;

- ne font pas appel à un viseur fiscal c’est-à-dire aux services d’un expert-comptable, d’une société membre de l’ordre, d’une association de gestion et de comptabilité ou d’une succursale d’expertise comptable, lesquels doivent être autorisé par l’administration fiscale et avoir conclu une convention avec celle-ci ;

- ne font pas appel à un certificateur à l’étranger, lequel doit également être autorisé par l’administration fiscale et avoir conclu une convention avec celle-ci, ne concernant toutefois que les revenus de source étrangère provenant d’un État membre de l’Union européenne ou d’un autre État étant partie à l’accord sur l’Espace économique européen et ayant conclu avec la France une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscale (CGI, art. 158, 7, 1° N° Lexbase : L6954LZL).

Le saviez-vous ?

Cette mesure de majoration est intervenue en réponse à l’intégration dans le barème de l’impôt sur le revenu d’un abattement de 20 % dont bénéficiaient les adhérents à un organisme de gestion agréé jusqu’à l’imposition des revenus de 2005. Le législateur avait alors tenu compte de ce que certains revenus étaient auparavant exclus du bénéfice de l’abattement de 20 %, pour majorer ces revenus de 25 %. L’administration avait alors précisé qu’il ne s’agissait pas d’une sanction mais que cette majoration résultait des dispositions d’assiettes.

La majoration avait pour objectif la fiabilisation des déclarations fiscales. La pratique comptable actuelle des professionnels ne la justifierait plus aujourd’hui selon le rapport de la Commission des finances du Sénat [3].

Intérêt du dispositif

À compter de 2023, la non-adhésion à un organisme de gestion agréé n’aura plus d’impact en matière de majoration des revenus lesquels seront soumis à l’impôt pour leur montant réel, correspondant au bénéfice fiscal.

Il risque cependant de s’en suivre une importante perte de recettes fiscales liées à cette majoration, de même que l’avenir des organismes de gestion agréé devient incertain. L’étalement de la suppression sur quatre années devrait permettre à ces organismes de réorganiser leur modèle économique et gérer l’impact budgétaire.

À noter

Ne sont pas concernées par cette mesure ni la majoration de certains revenus de capitaux mobiliers ni celle du montant déductible de certaines pensions alimentaires prévues aux 2e et 3e de l’article 158, 7 du CGI.

[1] Loi n° 2020-1721, du 29 décembre 2020, de finances pour 2021, art. 34 (N° Lexbase : L3002LZ9).

[2] Loi n° 2005-1719, du 30 décembre 2005, de finances pour 2006, art. 76 (N° Lexbase : L6429HET).

[3] Cour des comptes, Rapport, Les organismes de gestion agréés, quarante ans après : communication à la Commission des finances, de l’économie générale et du contrôle budgétaire de l’Assemblée nationale, juillet 2014.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477239

[Brèves] Taxe sur les salaires : la circonstance qu'une succursale française ne satisfait pas un critère d'autonomie est un motif inopérant

Réf. : CE 9° et 10° ch.-r., 2 avril 2021, n° 428684, mentionné aux tables du recueil Lebon (N° Lexbase : A50314NN)

Lecture: 5 min

N7202BYE

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 26 Avril 2021

► Sont assujettis aux cotisations prévues respectivement aux articles 235 bis (N° Lexbase : L7313LQW) et 235 ter C (N° Lexbase : L3662IAU) du Code général des impôts les employeurs établis en France à raison des rémunérations versées aux salariés qu'ils emploient, indépendamment du lieu où ceux-ci exercent leur activité ;

Ces cotisations sont également dues par les employeurs dont le siège social est situé à l'étranger et qui disposent d'une installation en France, à raison des rémunérations qu'ils versent à ceux de leurs salariés rattachés à cette installation ;

La circonstance qu'une succursale française ne satisferait pas un critère d'autonomie est inopérante. Il y a lieu seulement de rechercher si les bases d'exploitation françaises d'une société dont le siège social est à l'étranger sont des installations qui permettent à cette dernière d'exercer son activité en France.

Les faits

- Une compagnie aérienne établie au Royaume-Uni conteste son assujettissement à la participation des employeurs à l'effort de construction et à la participation au développement de la formation professionnelle continue à raison des rémunérations versées à ses salariés affectés à des bases implantées en France, comprenant environ 400 personnes.

- Le tribunal administratif de Montreuil a rejeté la demande de la société tendant à la décharge des impositions auxquelles la société a été assujettie à la suite de ce contrôle.

- La cour administrative d'appel de Versailles a annulé le jugement du tribunal et prononcé la décharge des impositions en litige (CAA Versailles, 24 janvier 2019, n° 16VE03519 N° Lexbase : A8136YWA).

En appel.

✔ La cour constate que la société justifie que les décisions de recrutement et de licenciement afférentes à ces salariés sont prises depuis le siège britannique.

✔ Si la société dispose d'une succursale en France composée de 13 salariés, cette succursale n'a qu'un rôle d'intermédiaire entre le siège britannique et les personnels.

✔ La circonstance que les personnels des bases d'exploitation sont soumis au droit social français n'est pas suffisante à elle seule à caractériser l'existence d'un employeur établi en France pour l'application des impositions litigieuses.

✔ De même, la circonstance que la rémunération des salariés est versée à partir d'un compte bancaire ouvert en France ne suffit pas pour retenir que la succursale française de la compagnie aérienne disposerait d'un pouvoir de décision matière financière.

✔ Enfin, si l'administration, dans le cadre d'un rescrit fiscal, a estimé que la société dispose d'un établissement stable en France pour l'assujettissement à l'impôt sur les sociétés, cette prise de position, qui en tant que telle n'est pas opposable à la société, n'implique en tout état de cause pas que cet établissement dispose d'un pouvoir autonome de décision.

👉 Faute d'autonomie suffisante de sa structure en France, la compagnie aérienne ne peut être regardée comme un employeur établi en France et ne peut être assujettie à raison des rémunérations versées aux salariés affectés à ses bases françaises à la participation des employeurs au développement de la formation professionnelle continue et à la participation des employeurs à l'effort de construction. La cour prononce la décharge des impositions litigieuses.

Solution du Conseil d’État. « En jugeant que la société ne pouvait être regardée, pour ceux de ses personnels navigants rattachés à l'une des trois bases d'exploitation françaises, comme le redevable des impositions en litige au motif inopérant que la gestion des ressources humaines effectuée par la succursale française ne répondait pas au critère d'autonomie permettant de définir un employeur établi en France alors qu'il convenait de rechercher si les bases d'exploitation françaises étaient des installations permettant à la société britannique d'exercer son activité en France, la cour a commis une erreur de droit ».

L’arrêt de la cour administrative d’appel de Versailles est annulé.

| 💡 Taxe sur les salaires et salariés expatriés 📌 Lorsque l’employeur est à l’étranger, les salaires versés en France sont taxables, dès lors que l’entité en France a une certaine autonomie (CE 9° et 10° ssr., 15 juillet 2004, n° 249801, mentionné aux tables du recueil Lebon N° Lexbase : A9105DDL) Lire en ce sens, V. Le Quintrec, Fiscalité sociale : assiette et territorialité des taxes liées aux salaires, Lexbase Fiscal, novembre 2004, n° 144 (N° Lexbase : N3658AB4). 📌 Le Conseil d'État a également jugé que les employeurs établis en France sont redevables de la taxe d'apprentissage, de la participation des employeurs à l'effort de construction et de la participation des employeurs à la formation professionnelle continue à raison des rémunérations versées aux salariés qu'ils emploient indépendamment du lieu où ceux-ci exercent leur activité et des choix opérés sur le fondement des dispositions du titre VI du livre VII du Code de la sécurité sociale relatives à la couverture sociale des salariés travaillant à l'étranger. Ainsi les employeurs établis en France sont redevables de la taxe d'apprentissage à raison des rémunérations versées aux salariés qu'ils emploient même lorsque ces derniers exercent leur activité à l'étranger et ne seraient pas redevables de cotisations sociales sur ces rémunérations (CE 9° et 10° ssr., 8 avril 2013, n° 346808, mentionné aux tables du recueil Lebon N° Lexbase : A7201KBC). |

Cf. le BOFiP annoté (N° Lexbase : X6585ALH).

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477202

[Brèves] Transfert sur agrément des déficits d’une société absorbée et condition tenant à l’absence de changements significatifs dans l’activité à l’origine des déficits

Réf. : CE 9° et 10° ch.-r., 2 avril 2020, n° 429319, mentionné aux tables du recueil Lebon (N° Lexbase : A50334NQ)

Lecture: 2 min

N7176BYG

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 13 Avril 2021

► Il résulte de l'article 209 du Code général des impôts (N° Lexbase : L6979LZI), eu égard à son objet, que la diminution par la société absorbée, au cours de la période s'étendant de l'exercice de naissance des déficits en cause jusqu'à celui au cours duquel est effectuée la demande tendant à leur transfert, de son emploi et des moyens d'exploitation qu'elle met en œuvre, ne saurait à elle seule, lorsqu'elle est destinée à assurer le maintien du volume de l'activité à l'origine des déficits, être regardée comme un changement significatif d'activité justifiant le refus de l'agrément sollicité.

Les faits

- une société, qui exerçait une activité de négoce de produits agricoles et agrofournitures, a fait l'objet, d'une fusion-absorption, par la société Echivard, devenue la société Alliance Négoce

- la société Echivard a sollicité la délivrance de l'agrément prévu au II de l'article 209 du Code général des impôts ([LXB=]) afin que lui soit transféré le déficit inscrit dans les écritures comptables de la société absorbée à l'issue de l'exercice clos le 30 juin 2010 et reporté depuis

- l'administration fiscale a rejeté sa demande au motif que l'activité de la société absorbée avait subi des changements significatifs pendant la période au cours de laquelle le déficit en cause avait été constaté

- la cour administrative de Nantes a rejeté l'appel qu'elle avait formé contre le jugement du tribunal administratif d'Orléans rejetant la demande de la société Alliance Négoce d'annulation pour excès de pouvoir de cette décision (CAA Nantes, 31 janvier 2019, n° 18NT00189 N° Lexbase : A66953CX).

Solution du Conseil d’État. L'activité de la société absorbée n'a pas fait l'objet de changements significatifs. Par suite, la société Alliance Négoce est fondée à soutenir que c'est à tort que le tribunal administratif d'Orléans a rejeté ses conclusions tendant à l'annulation de la décision par laquelle le directeur régional des finances publiques du Centre-Val de Loire a refusé de lui accorder l'agrément au motif que l'activité de la société absorbée avait subi des changements significatifs pendant la période au cours de laquelle le déficit en cause avait été constaté.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477176

[Brèves] Assujettissement à la CSG d’un chef d’exploitation retraité, à raison de ses revenus agricoles, aux contributions sociales sur les revenus du patrimoine

Réf. : CE 3° et 8° ch.-r., 2 avril 2021, n° 428084, mentionné aux tables du recueil Lebon (N° Lexbase : A50294NL)

Lecture: 3 min

N7203BYG

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 14 Avril 2021

► Il résulte d'une part, des articles L. 136-1 (N° Lexbase : L0432LCY), L. 136-4 (N° Lexbase : L8961LK4) et L. 136-6 (N° Lexbase : L8450LQZ) du Code de la sécurité sociale et, d'autre part, des articles L. 731-14 (N° Lexbase : L0661IZI) et L. 731-15 (N° Lexbase : L9085LNS) du Code rural et de la pêche maritime que les revenus soumis à l'impôt sur le revenu dans la catégorie des bénéfices agricoles sont soumis à la contribution sociale sur les revenus du patrimoine lorsqu'ils n'entrent pas dans le champ de la contribution sociale sur les revenus d'activité et de remplacement, ces deux impositions ne pouvant se cumuler ;

► Il résulte de ces mêmes dispositions que les revenus soumis à l'impôt sur le revenu dans la catégorie des bénéfices agricoles soumis à la contribution sociale sur les revenus d'activité et de remplacement sont uniquement ceux qui sont perçus par les personnes non-salariées des professions agricoles durant leur période d'activité, indépendamment de la date à laquelle ces revenus doivent faire l'objet d'une déclaration au titre de ces impositions.

Les faits

- le requérant, viticulteur, a fait valoir ses droits à la retraite au 1er janvier 2009

- il a déclaré, en 2009 et en 2010, des bénéfices agricoles, correspondant à des bénéfices réalisés avant sa cessation d'activité et étalés selon le régime de la moyenne triennale prévu à l'article 75-0 B du Code général des impôts (N° Lexbase : L9469LH8), pour lequel il avait opté

- à la suite d'un contrôle sur pièces, l'administration fiscale a soumis ces bénéfices aux prélèvements sociaux sur les revenus du patrimoine

- en 2012 et 2013, le requérant a cédé l'intégralité de son stock d'eau de vie et a déclaré les produits de ces cessions, dans la catégorie des bénéfices agricoles

- l'administration fiscale les a soumis à ces mêmes prélèvements sociaux

- le tribunal administratif de Poitiers a rejeté la demande du requérant tendant à la décharge de ces contributions et des pénalités correspondantes

- la cour administrative d'appel de Bordeaux a annulé ce jugement et prononcé la décharge des contributions et pénalités en litige

Solution du Conseil d’État.

✔ Il est constant, d'une part, que les bénéfices agricoles déclarés au titre des années 2009 et 2010, postérieurement à son admission à la retraite, correspondent à des revenus perçus en 2007 et 2008 durant sa période d'activité en tant qu'exploitant agricole. Ces sommes entraient, par conséquent, dans le champ des contributions sociales sur les revenus d'activité et de remplacement.

✔ Il est constant, d'autre part, que les revenus déclarés dans la catégorie des bénéfices agricoles au titre des années 2012 et 2013 proviennent de la cession, ces mêmes années, de l'intégralité d'un stock d'eau de vie dont le requérant était resté en possession après avoir fait valoir ses droits à la retraite.

👉 Alors même que ce stock a été constitué au cours de la période d'activité de l'intéressé, les revenus tirés de cette cession ont été perçus alors que le requérant n'était plus en activité et qu'à défaut d'entrer dans le champ des contributions sur les revenus d'activité et de remplacement, ils devaient être soumis à la contribution sur les revenus du patrimoine.

Cf. le BOFiP annoté (N° Lexbase : X8539ALT).

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477203

[Brèves] Impôt sur le revenu : à vos marques, prêts, feu, déclarez !

Lecture: 5 min

N7155BYN

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 09 Avril 2021

► Ça y est ! La campagne de déclaration de revenus a été officiellement lancée le jeudi 8 avril par Bruno Le Maire, ministre de l’Économie, des Finances et de la Relance, et Olivier Dussopt, ministre délégué chargé des Comptes publics.

Rappelons que l'an dernier, la campagne de la déclaration pour l'impôt sur le revenu a été repoussée de deux semaines, au 20 avril 2020 à la suite de la crise sanitaire liée au Covid-19. Cette année bien que la crise sanitaire soit au cœur de l’actualité, le calendrier ne sera pas bousculé.

📌 Principe de la déclaration unique. Une seule déclaration doit être remplie par foyer fiscal. Quelques exceptions sont à relever :

- lorsque les époux ou partenaires de PACS se sont mariés ou pacsés en 2020 et ont opté pour la déclaration séparée de leurs revenus ;

- lorsque les époux sont séparés de biens et ne vivent pas sous le même toit ;

- lorsque les époux ou partenaires de PACS ont divorcé, ont rompu le PACS en 2020, ou qu’ils sont en instance de séparation de corps ou de divorce et ont été autorisés à résider séparément ;

- lorsque l’un des deux époux a abandonné le domicile conjugal et que chacun dispose de revenus propres.

📌 Extension du périmètre de la déclaration automatique d'impôt sur le revenu

Les contribuables ayant signalé à l'administration fiscale une naissance, une adoption ou le recueil d'un enfant mineur l'année précédente deviennent éligibles à la déclaration automatique (décret n° 2021-86, du 28 janvier 2021, modifiant l'article 46-0 A de l'annexe III au Code général des impôts N° Lexbase : L0072L33).

Les contribuables ayant signalé à l'administration fiscale une naissance, une adoption ou le recueil d'un enfant mineur l'année précédente deviennent éligibles à la déclaration automatique.

⚠️ La vérification des informations mentionnées par l’administration est une étape indispensable. Il faut vérifier les montants préremplis par l’administration, et le montant d’impôt qui a déjà été prélevé via le prélèvement à la source.

📌 Nouveautés liées à l’épidémie de Covid-19

- La prime « Covid » exonérée d’impôt : la prime exceptionnelle versée aux salariés en raison de la crise sanitaire sera exonérée dans une limite de 1 500 euros.

- Les frais liés au télétravail : crise sanitaire oblige, le télétravail s’est étendu massivement en 2020 ; ainsi, les allocations forfaitaires versées par l’employeur couvrant des frais de télétravail sont exonérées d’impôt sur le revenu, dans la limite de 550 euros pour l’année 2020, à raison de 2,50 euros par jour de télétravail. Soit une exonération de 50 euros pour un mois comprenant 20 jours de télétravail.

- Défiscalisation des heures supplémentaires : les heures supplémentaires dans une limite de 5 000 euros par an ; cette limite est portée à 7 500 euros si vos heures supplémentaires ont été effectuées pendant l’état d’urgence sanitaire, entre le 16 mars et le 10 juillet 2020.

- Crédit d’impôt pour les bailleurs pour le mois de novembre 2020 : pour venir en aides aux entreprises en difficulté, l’État a mis en place un crédit d’impôt de 50 % à destination des bailleurs (professionnels et particuliers) de locaux professionnels qui ont renoncé à leur loyer du mois de novembre 2020. Le loyer exigible concerne des entreprises employant moins de 250 salariés qui sont fermées administrativement en novembre ou qui exercent leur activité principale dans un secteur mentionné à l’annexe 1 du décret n° 2020-371 (décret n° 2020-371, du 30 mars 2020, relatif au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l'épidémie de covid-19 et des mesures prises pour limiter cette propagation N° Lexbase : L6019LWT). Au-delà de 250 salariés (et jusqu’à 5 000), le crédit d’impôt est aussi de 50 %, mais il couvre seulement les deux tiers du loyer.

📌 La revalorisation du barème pour 2021. Les tranches du barème progressif utilisé pour le calcul de l'impôt sur le revenu de 2020 sont revalorisées de 0,2 % à partir du 1er janvier 2021.

|

Fraction du revenu imposable (pour une part) |

Taux d'imposition à appliquer sur la tranche correspondante |

|

Jusqu'à 10 084 euros |

0 % |

|

De 10 085 euros à 25 710 euros |

11 % |

|

De 25 711 euros à 73 516 euros |

30 % |

|

De 73 517 euros à 158 122 euros |

41 % |

|

À partir de 158 123 euros |

45 % |

📌 Les dates limites de déclaration à retenir

📌 Les sanctions applicables en cas de retard de déclaration

Sera appliquée une majoration de :

- 10 % si vous faites votre déclaration avant de recevoir la lettre de mise en demeure de l’administration fiscale ;

- 20 % si vous faites votre déclaration dans les 30 jours après la mise en demeure ;

- 40 % si vous allez au-delà des 30 jours.

Des intérêts de retard sur l'impôt dû peuvent aussi être appliqués. Ceux-ci s'élèvent à 0,20 % par mois de retard. Ces intérêts s'appliquent jusqu'au dernier jour du mois de la souscription de la déclaration de revenus.

À vos clics et vos stylos !

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477155

[Focus] Donations aux proches parents : la malheureuse « exception fiscale française »

Lecture: 8 min

N7224BY9

Citer l'article

Créer un lien vers ce contenu

par Virginie Pradel, Fiscaliste

Le 20 Juillet 2021

Mots-clés : donations • droits de donation • successions • patrimoine

La crise du Covid-19 et les récentes déclarations de Bruno Le Maire sont l’occasion de revenir sur l’un des points faibles de notre système d’imposition : l’impôt sur les donations, communément dénommés droits de donation.

Précisons d’emblée qu’en France, comme dans un certain nombre de pays, l’impôt sur les donations est consubstantiellement lié à l’impôt sur les successions.

I - Rappels historiques

Pour mémoire, l’impôt sur les successions et les donations est un des plus anciens de notre système fiscal. Il existait déjà en droit romain. Supprimé, il a ensuite été rétabli au Moyen Âge sous la forme de droits féodaux. À ces derniers se sont superposés ultérieurement des impôts royaux.

La loi des 5 et 19 décembre 1790 a simplifié l’imposition des successions et des donations en les assujettissant à un droit d’enregistrement. Cette loi a été remplacée par celle du 22 frimaire an VII dont les dispositions demeurent partiellement applicables. À cette époque, il existait des régimes fiscaux différents pour les successions et pour les donations. La loi du 25 février 1901 a renforcé la distinction entre l’imposition des donations et celle des successions. Par la suite, la loi du 14 mars 1942 a unifié le régime fiscal l’imposition des successions et donations.

Le législateur n’a plus remis en cause par la suite les grands principes issus de cette évolution.

Précisons toutefois que la loi « DDOEF » du 12 avril 1996 (loi n° 96-314 du 12 avril 1996 portant diverses dispositions d'ordre économique et financier N° Lexbase : L0259AIG) a réformé la fiscalité des donations et donations-partages afin de faciliter les transmissions entre vifs. Un régime d’exonération partielle des transmissions d’entreprises (entreprises individuelles ou droits sociaux faisant l’objet d’un engagement collectif de conservation, dit « pacte Dutreil ») a ensuite été instauré en 2000.

Les réformes tendant en règle générale à alléger le poids de l’impôt sur les successions et donations se sont ensuite multipliées : institution d’une réduction de droits de donation liée à l’âge du donateur pour inciter à transmettre de façon anticipée son patrimoine, réduction du délai de rappel fiscal des donations antérieures, exonération de certains dons familiaux en espèces. La loi « Tepa » du 21 août 2007 (loi n° 2007-1223, du 21 août 2007, en faveur du travail, de l’emploi et du pouvoir d’achat N° Lexbase : L2417HY8) a notamment instauré l’exonération des successions entre époux et partenaires d’un Pacs, triplé de l’abattement en ligne directe, institué le principe de revalorisation annuelle des tranches de barème et abattement.

La loi n° 2012-958, du 16 août 2012 (loi n° 2012-958, du 16 août 2012, de finances rectificative pour 2012 N° Lexbase : L9357ITQ) est toutefois revenue partiellement sur la loi Tepa en réduisant l’abattement en ligne directe, en allongeant le délai de rappel des donations antérieures et en supprimant la revalorisation annuelle automatique des différents abattements, tarifs et seuils.

II - Un enjeu stratégique

Bien moins présent dans les débats que l’ISF (désormais supprimé), l’impôt sur les successions et les donations est devenu depuis plusieurs années un enjeu stratégique pour les pays désirant attirer les contribuables aisés du monde entier. Si bien qu’une majorité d’entre eux ont opté, soit pour leur suppression, à l’instar de la Suède, soit pour leur diminution, à l’instar des États-Unis et de l’Italie.

Rien de tel toutefois en France ! Au nom de « l’exception fiscale française », nous avons choisi d’augmenter cet impôt plutôt que le diminuer[1]. Avec le résultat que l’on connaît : de nombreux Français connus ou méconnus s’en vont, depuis plusieurs années, vivre et transmettre leur patrimoine à leurs proches sous des cieux moins taxés… Ces derniers sont légion.

III - L’imposition des donations faites aux proches parents hors de France

Plusieurs pays ont en effet choisi de ne jamais instaurer ou de supprimer cet impôt. Parmi ces derniers, des pays européens tels que la Suède, l’Autriche, l’Estonie, la Lituanie, Malte, le Liechtenstein, la Roumanie, le Royaume-Uni ou encore la Norvège. Ou encore d’autres pays plus lointains tels que l’Argentine, l’Australie, la Chine, Hong Kong, le Cambodge, le Congo, l’Égypte, Gibraltar, l’Indonésie, Israël, la Jordanie, le Kazakhstan, Madagascar, la Malaisie, la Mauritanie, l’île Maurice, la Mongolie, la Nouvelle-Zélande, le Nigéria, Oman, le Pakistan, le Panama, le Paraguay, le Quatar, le Rwanda, la Russie, Sainte-Lucie, l’Arabie Saoudite, Singapour, le Sri Lanka, la Tanzanie, l’Ouganda, le Turkménistan, les Émirats arabes unis, l’Uuguay, le Zimbabwe…

D’autres pays européens ont, quant à eux, choisi de ne pas taxer ou de taxer faiblement les donations aux proches parents (époux et/ou enfants).

Parmi les pays n’imposant pas ce type de donation en Europe, on peut notamment citer la Croatie, la Bulgarie, la Hongrie, la Slovénie, la Lettonie, le Danemark ou encore la Suisse…

Quant aux pays européens qui taxent les donations aux proches parents (époux et/ou enfants), force est de constater que l’imposition appliquée est bien plus attractive que celle de la France. La plupart recourent en effet à des flat tax, à savoir des taux d’imposition proportionnels réduits, lesquels peuvent se combiner avec des abattements conséquents. Prenons quelques exemples.

Au Luxembourg, les donations au profit des ascendants et descendants directs (enfants, petits-enfants, parents, grands-parents…) sont taxés à des taux proportionnels allant de 1,8 % à 2,4 %. Les donations entre époux sont taxées au taux proportionnel de 4,8 % (taux de 2,4 % pour les donations faites à l’occasion du mariage).

En Italie, les donations entre époux et aux descendants directs sont taxées au taux proportionnel de 4 %, après application d’un abattement de 1 million d'euros pour les donations entre époux et aux descendants directs.

En Belgique, les donations de biens mobiliers entre époux, aux enfants, petits enfants, parents, grands-parents sont taxées au taux proportionnel de 3 %.

En Allemagne, les donations entre époux et aux enfants sont taxées selon un barème progressif dont les taux vont de 7 % à 30 %. L’époux ou l’épouse bénéficie d’un abattement d’un montant de 500 000 euros ; les enfants et beau-enfants d’un abattement d’un montant de 400 000 euros ; les petits-enfants d’un abattement d’un montant de 200 000 euros.

Aux Pays-Bas, les donations entre époux et aux enfants sont imposées aux taux proportionnels de 10 % ou de 20 %, en fonction du montant de la donation. Les donations aux petits-enfants sont, quant à elles, taxées aux taux de 18 % ou de 36 %, également en fonction du montant de la donation . Les donations entre parents et enfants bénéficient d’un abattement de 6 604 euros. Le don reçu dans la vie d’un enfant entre l’âge de 18 et 40 ans bénéficie de plus d’un abattement de 26 881 euros. Ce montant est augmenté à 55 996 euros si le don est fait pour des raisons scolaires et à 105 302 euros pour l’achat, l’entretien et l’amélioration d’un bien immobilier.

Au Danemark, les donations aux descendants sont taxées au taux proportionnel de 15 %, après application d’un abattement d’environ 9 200 euros.

En Irlande, les donations entre époux sont exonérées. Les autres donations sont imposées au taux de 33 %. Les donations aux enfants bénéficient d’un abattement de 335 000 euros, tandis que celles aux parents et grands-parents ainsi qu’aux petits-enfants bénéficient d’un abattement de 32 500 euros.

En Suisse, il n’y a pas d’impôt sur les donations au niveau fédéral. Les cantons peuvent toutefois taxer les donations. La plupart des cantons ne taxent pas les donations entre époux et aux enfants. Les autres cantons appliquent des taux réduits.

Comme on peut le constater, ce ne sont pas les pays qui taxent ou redistribuent le moins qui ont aboli ou réduit drastiquement l’impôt sur les donations faites aux proches parents. Pour rappel, le niveau de pression fiscale et des dépenses publiques de la Suède et de l’Autriche sont relativement proches de ceux de la France. Cela met en évidence que certains pays ont su faire passer leur prospérité économique et des considérations morales avant une idéologie fiscale destructrice justifiée par la quête effrénée d’égalitarisme… En Suède, État-providence par excellence, ce sont les sociaux-démocrates qui ont supprimé l’impôt sur les donations ; ce qui a eu un impact bénéfique selon diverses études.

Cette tendance visant à taxer faiblement les donations faites aux proches parents s’explique par des raisons aussi bien économiques que sociales. D’un point de vue économique, les pays confrontés à une concurrence fiscale toujours plus exacerbée ont bien conscience qu’ils doivent impérativement réduire l’imposition des donations au sein de la proche famille, sous peine, soit de voir leurs contribuables s’exiler, soit de provoquer une ultraconcentration du patrimoine entre les mains des parents et grands-parents, au détriment des enfants et petits-enfants.

D’un point de vue social ensuite, l’impôt sur les donations présente l’écueil de sacrifier la conception intergénérationnelle et familiale de la propriété, au profit d’une conception purement monogénérationnelle et individualiste. La volonté d’abaisser ou de supprimer l’impôt sur les donations faites aux proches parents résulte également de la volonté de permettre une assistance nécessaire au sein de la famille.

[1] Lire en ce sens, V. Pradel, Vers un allègement des droits de donation ?, Lexbase Fiscal, avril 2021, n° 860 (N° Lexbase : N6964BYL).

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477224

[Jurisprudence] Article 13,5 du Code général des impôts : l’apport en société d’un usufruit viager peut lui faire perdre cette nature

Réf. : TA Nice, 30 décembre 2020, n° 1803411 (N° Lexbase : A14004PK)

Lecture: 13 min

N7207BYL

Citer l'article

Créer un lien vers ce contenu

par Rudi Fievet, Fiscaliste, Auditis, Absoluce

Le 14 Avril 2021

Mots-clés : usufruit viager • impôt sur le revenu • donation

L’apport en société d’un usufruit viager préconstitué constitue une première cession d’un usufruit temporaire, au sens de l’article 13, 5 du CGI dès lors que l’acte est apporté pour une durée fixe.

Le 23 juillet 2013, un père procède à la donation-partage au profit de sa fille, de l’usufruit viager de 36 parts sociales d’une société en nom collectif (SNC), d’une valeur globale de 1,248 million d’euros. Une somme de 401 693 euros est acquittée à cette occasion en droits de mutation à titre gratuit.

Puis, le 10 décembre 2013, la donataire constitue une société par actions simplifiée (SAS) et lui apporte cet usufruit de parts sociales. Échapper à la translucidité fiscale de la société de personnes, écarter la qualité de commerçant qui s’attache à l’associé d’une SNC, le but de cette seconde opération n’est pas connu ; quoiqu’il en soit, la donataire reçoit en contrepartie de l’usufruit des parts de la SNC, 12 480 actions de 100 euros représentant le capital de la SAS.

L’administration effectue un contrôle sur pièces, estime que cet apport doit être requalifié en première cession d’usufruit « temporaire », imposable en tant que bénéfices industriels et commerciaux en application de l’article 13,5 du Code général des impôts (N° Lexbase : L9162LNN), et met à la charge de la donataire des cotisations supplémentaires d’impôt sur le revenu au titre de l’année 2013 outre, évidemment, les pénalités usuelles, pour un montant global d’environ 710 000 euros.

La donataire, bien entendu, a déposé une réclamation contentieuse tendant à obtenir le dégrèvement de ces sommes et l’abandon des chefs de rehaussement. C’est en contestation du rejet de cette demande que l’affaire vient en jugement devant le tribunal administratif de Nice, lequel vient de refuser de faire droit à la demande en décharge de la contribuable.

Les illustrations jurisprudentielles de l’application de l’article 13,5 du CGI étant encore rares, compte tenu de la relative jeunesse de ce dispositif, ce jugement mérite naturellement l’analyse … voire la critique.

Si la doctrine autorisée a ciblé le point de savoir si l’usufruit en question avait été dénaturé (I), se pose également la question de savoir si un tel apport entre réellement ou non dans le champ d’application de ce dispositif (II).

I - Une taxation réservée aux cessions d’usufruit à terme fixe : l’enjeu du viager

Les dispositions de l’article 13,5 du CGI ne visent que l’usufruit à terme fixe (A), ce qui explique que les contribuables cherchent à conserver pour l’usufruit objet de leurs opérations, une nature viagère (B).

A - Présentation du dispositif de l’article 13,5 du CGI

Depuis la loi du 29 décembre 2012 (loi n° 2012-1510, du 29 décembre 2012, de finances rectificative pour 2012, art. 15 N° Lexbase : L7970IUQ), les premières cessions d’usufruit « temporaire » intervenues à compter du 14 novembre 2012 ne relèvent plus du régime d’imposition des plus-values, trop généreux avec son cortège d’abattements voire d’exonérations, mais de la cédule à laquelle se rattache le bénéfice ou le revenu procuré – ou susceptible d’être procuré – par l’exploitation du bien ou du droit sur lequel porte l’usufruit cédé.

Par exemple, la première cession d’un usufruit portant sur un immeuble pourra être imposée non en suivant le régime des plus-values immobilières privées, mais en revenu foncier. Point de taux forfaitaire à 19 %, point d’exonération en 22 et 30 ans pour l’impôt sur le revenu et les prélèvements sociaux. Le produit de cession se trouve en conséquence soumis à la tranche marginale du barème progressif de l’impôt sur le revenu et le cas échéant, peut déclencher l’application de la contribution exceptionnelle sur les hauts revenus.

L’administration a commenté au BOFiP-Impôts ce dispositif, sous l’instruction BOI-IR-BASE-10-10-30 du 5 août 2015, actualisée très à la marge le 6 avril 2017 (N° Lexbase : X5364APD).

Il y est précisé que, pour l’administration, « il convient d'entendre par cessions à titre onéreux toutes les transmissions qui comportent une contrepartie en faveur du cédant. Elles comprennent, notamment, en dehors des ventes proprement dites, les échanges et les apports en société, qu'il s'agisse d'un apport à une société soumise à l'impôt sur les sociétés ou à une société soumise à l'impôt sur le revenu. En revanche, n'entrent pas dans le champ d'application du dispositif, les mutations à titre gratuit telles que les donations d'usufruit temporaire ».

La doctrine explicite par ailleurs la notion d’usufruit « temporaire » en indiquant que cela s’entend d’un usufruit consenti pour une durée à terme fixe. « En revanche, les cessions portant sur un usufruit viager cédé sans terme fixe, c’est-à-dire un usufruit dont la seule cause d'extinction est le décès de son titulaire, ne sont pas concernées par les dispositions du 5 de l'article 13 du CGI. Ces cessions restent donc soumises aux dispositions du CGI relatives à l'imposition des plus-values ».

Enfin, l’administration distingue, lorsque l’usufruit est cédé à une personne morale, le cas de l’usufruit préconstitué sur la tête de la personne morale, nécessairement consenti pour une durée fixe [1], de celui préconstitué sur la tête du cédant antérieurement à la cession, qui demeure un usufruit viager placé hors du champ d’application du dispositif en cause.

C’est dans cette seconde alternative que la demanderesse entendait se placer pour obtenir la décharge des cotisations supplémentaires d’impôt sur le revenu que l’administration fiscale avait mis à sa charge.

B - La conversion de l’usufruit viager en usufruit à terme fixe par apport en société

C’est un usufruit viager de parts sociales que la donataire a reçu en 2013. C’est ce même usufruit de parts sociales qu’elle a décidé d’apporter en société moins de 6 mois plus tard, estimant probablement ne craindre aucun courroux fiscal dès lors que l’usufruit viager est épargné par l’article 13,5 du CGI. Et pourtant, la contribuable échoue à convaincre le juge de l’impôt que l’apport en société n’a pas eu pour effet de transformer la nature de cet usufruit.

La donataire prétendait en effet que la stipulation d’une durée de 30 ans dans l’article statutaire relatif aux apports n’avait été insérée que dans la mesure nécessaire au respect des dispositions de l’article 619 du Code civil (N° Lexbase : L3206ABD), lequel disposant que « l'usufruit qui n'est pas accordé à des particuliers ne dure que trente ans ».

Le juge considère qu’il importe peu que la contribuable ait seulement entendu faire référence à cette disposition, en retenant d’ailleurs l’extrême limite qu’elle autorise, soit 30 ans. Le simple fait de stipuler un terme, donc une durée fixe, a pour effet de supprimer le caractère viager au profit d’une qualification d’usufruit à terme fixe, dont la première cession est bien dans le champ d’application de l’article 13,5 du CGI. Cette solution doit être approuvée pour deux raisons : en premier lieu, il ressort de cette stipulation même, claire et donc non sujette à interprétation, que l’apporteuse a entendu borner dans le temps son apport d’usufruit et, en deuxième lieu, dès lors que le décès de la donataire n’est plus le seul événement susceptible de mettre fin à l’usufruit, on ne saurait valablement retenir la qualification d’usufruit à titre viager.

Plus que jamais, la rédaction de l’acte d’apport apparaît essentielle ; celle des statuts ne l’est pas moins. Le contribuable doit se garder en conséquence de préciser un terme exprès – au demeurant impératif – afin de pouvoir se ménager la preuve du caractère viager de l’usufruit apporté. Une espèce similaire, mais silencieuse quant à la durée de l’apport, pourrait un jour être jugée. La décision serait-elle du même acabit ? Rien n’est moins sûr.

L’arrêt de principe de la Cour de cassation du 26 septembre 2018, déjà amplement commenté [2], pourrait désormais être mis à profit, l’apport d’usufruit pouvant être stipulé pour la seule durée de survivance de la personne physique, conservant indéniablement le caractère viager. Malheureusement pour la donataire, ces précisions jurisprudentielles sont bien postérieures aux actes qui ont scellé son fardeau fiscal.

Par ailleurs, le fait qu’une clause de retour ait en outre été stipulée dans la donation antérieure, prévoyant qu’en cas de décès précoce de la donataire, l’usufruit des parts sociales reviendrait au donateur, n’est pas plus de nature à renverser l’effet de la mention d’une terme fixe expirant après 30 ans. De ce point de vue, le juge niçois se range à l’avis du juge de Montreuil [3], pour lequel la durée fixe prime la clause de retour.

Ces questionnements relatifs à la nature de l’usufruit ont accaparé les débats. Demeure un point téléologique : était-il réellement dans l’intention du législateur de viser l’apport d’usufruit ?

II - Un apport à titre pur et simple constitutif d’une cession : le doute persiste

Si l’administration a posé le principe de l’application des dispositions de l’article 13,5 du CGI aux apports en société, suivie désormais par le juge de l’impôt, cette extension ne semble pas fondée économiquement (A). Au surplus, une asymétrie dans l’application de la doctrine administrative semble ressortir de ce jugement, cependant balayée par le juge (B).

A - Une application extensive et critiquable du texte légal

« L'administration fiscale a considéré que cet apport à la SAS A. constituait une première opération de cession d'usufruit temporaire à titre onéreux imposable dans la catégorie des bénéfices industriels et commerciaux », écrit le juge de l’impôt. « Dans ces conditions, c'est à bon droit que l'administration a fait application des dispositions du 1° du 5 de l'article 13 du Code général des impôts ».

Il est regrettable que le tribunal administratif n’ait pas été plus prolixe sur ce point ; à sa décharge, le contribuable a pu ne pas contester ce rapprochement entre cession et apport, d’autant que cette assimilation n’a pour origine que la doctrine administrative, postérieure au litige et donc inapplicable.

Pourtant, s’agissant d’un dispositif d’exception, dérogeant au principe d’imposition selon les règles des plus-values, il aurait paru normal que le juge s’attache à caractériser précisément le champ d’application matériel de l’article 13,5 du CGI, d’autant que la jurisprudence en est à ses balbutiements sur ce contentieux. Toute réflexion, toute précision aurait été bonne à prendre.

Alors certes, les apports sont fiscalement assimilés à des cessions. C’est ainsi que la loi fiscale prévoit depuis longtemps des mesures de tempérament pour les plus-values générées à ces occasions, qu’il s’agisse de sursis d’imposition, l’apport présentant alors un caractère purement intercalaire, ou de report d’imposition.

Ces mécanismes différant l’imposition s’expliquent aisément par l’absence de liquidités générées par l’opération, ce qui interdit au contribuable d’acquitter les droits dus. L’imposition est reportée à la survenance d’un événement qui dégage des liquidités et permet au trésor public de capter le montant qui lui revient.

Or, ainsi d’ailleurs que le dit le Professeur Henri Hovasse, force est de constater que l’apport de l’usufruit, de parts sociales en l’occurrence, semble hors du champ d’application attribué par le législateur à ce dispositif, visant initialement à lutter contre l’appréhension de liquidités en quasi-franchise d’impôt, essentiellement par mobilisation de comptes courants d’associé.

S’agissant d’une opération d’apport qui ne dégage pas de liquidités mais qui est rémunérée par des titres, on voit mal comment le contribuable aurait pu percevoir des fonds en franchise d’impôt. Quand bien même une quote-part du résultat de la SNC serait remontée à la SAS par translucidité fiscale, et que la bénéficiaire de l’apport aurait distribué cette quote-part à titre de dividendes à son associée unique, ceux-ci auraient en principe supporté le prélèvement forfaitaire unique de 30 %. Il n’y a donc pas en l’espèce de droits qui auraient été éludés par la donataire.

La question de la légalité de cette extension du dispositif aux apports en société, sans nuance ni mesure, extension qui ne ressort d’ailleurs que de l’interprétation de l’article 13,5 du CGI par l’administration fiscale, nous semble en conséquence posée, tant les conséquences juridiques, civiles, patrimoniales, économiques et fiscales d’un apport et d’une cession sont éloignées en ces situations.

Au-delà, le juge de l’impôt balaye deux autres arguments subsidiaires ou implicites.

B - De minimis non curat praetor…

En premier lieu et, malheureusement pour le contribuable, de manière prévisible [4], le tribunal administratif se refuse à additionner l’ardoise fiscale de la donation-partage, génératrice de droits de mutation à titre gratuit du chef de la donataire, et celle de l’apport de titres, autrement dit d’une prétendue première cession d’usufruit « temporaire ». En effet, ces droits relèvent d’opérations distinctes, constitutives d’autant de faits générateurs d’impositions différentes. Il importe donc peu que le cumul des droits représente près de 90 % de la valeur transmise par le père à sa fille, autrement dit que le caractère confiscatoire soit avéré lorsqu’est en cause l’opération dans son ensemble.

En deuxième lieu, le juge de l’impôt précise que les énonciations de l’instruction fiscale du 5 août 2015, par laquelle l’administration fiscale a commenté les dispositions de l’article 13,5 du CGI, sont postérieures à l’année d’imposition en litige (2013), donc inapplicables au cas d’espèce, et qu’en tout état de cause elles ne comportent aucune interprétation de la loi fiscale différente de celle dont le jugement fait application. Et pour cause : la lecture de la décision laisse le sentiment d’une réception docile par la juridiction de la position administrative publiée.

En définitive, si le jugement nous paraît devoir être approuvé pour ce qui relève de la nature de l’usufruit, compte tenu de la stipulation hasardeuse d’une durée fixe, un appel à son encontre pourrait permettre de répondre aux multiples questions qu’il laisse en suspens.

[1] Cas récemment jugé d’ailleurs par la cour administrative d’appel de Marseille, CAA Marseille, 18 février 2021, n° 19MA03657 (N° Lexbase : A62434HP).

[2] Cass., com., 26 septembre 2018, n° 16-26.503, FS-P+B (N° Lexbase : A1952X8S), RJF 1/19 n° 98.

[3] TA Montreuil, 4 décembre 2019, n° 1805676 (N° Lexbase : A46193C3).

[4] P. Fernoux, Les premières applications de l’article 13, 5° du CGI : soucis, RDF n° 12, 25 mars 2021, p. 22 et s..

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477207

[Focus] Dispositif Pinel : fiche pratique

Lecture: 1 min

N7187BYT

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 14 Avril 2021

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477187

[Brèves] Nouvelles obligations déclaratives pour les plateformes numériques : la Directive « DAC 7 » publiée au JOUE

Réf. : Directive (UE) n° 2021/514 du Conseil, du 22 mars 2021, modifiant la Directive 2011/16/UE relative à la coopération administrative dans le domaine fiscal (N° Lexbase : L8094L38)

Lecture: 2 min

N7184BYQ

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 16 Avril 2021

► La Directive « DAC 7 » modifiant la Directive (UE) n° 2011/16/UE, relative à la coopération administrative dans le domaine fiscal (N° Lexbase : L5101IPM), a été publiée au Journal officiel de l’Union européenne du 25 mars 2021.

Rappelons que depuis son adoption, la Directive (UE) n° 2011/16/UE initiale avait déjà été modifiée cinq fois afin d'inclure des informations sur les comptes financiers, sur les décisions fiscales anticipées et les accords préalables en matière de prix de transfert, sur les déclarations pays par pays, sur les bénéficiaires effectifs, sur les dispositifs transfrontières devant faire l'objet d'une déclaration et maintenant sur les plateformes numériques :

- Directive (UE) n° 2014/107/UE, qui a introduit l’échange automatique informations relatives aux comptes financiers (N° Lexbase : L0202I7M) ;

- Directive (UE) n° 2015/2376/UE, en ce qui concerne l’échange automatique d’informations sur les décisions fiscales et les accords préalables en matière de prix de transfert (N° Lexbase : L3592KWX) ;

- Directive (UE) n° 2016/881/UE, sur l’échange automatique d'informations sur les déclarations pays par pays (N° Lexbase : L4143K8X) ;

- Directive (UE) n° 2016/2258/UE, qui garantit l’accès des autorités fiscales aux informations relatives aux bénéficiaires effectifs collectées conformément à la législation en matière de lutte contre le blanchiment de capitaux (N° Lexbase : L8214LBT) ;

- Directive (UE) n° 2018/822/UE en ce qui concerne l’échange automatique d’informations sur les dispositifs transfrontières devant faire l’objet d’une déclaration (N° Lexbase : L6279LKR).

⌛ Chronologie du nouveau texte

- La Commission européenne a formulé une proposition de révision de la Directive relative à la coopération administrative dans le domaine fiscale le 15 juillet 2020, dans le cadre du plan d’action pour une fiscalité équitable et simplifiée à l’appui de la stratégie de relance.

- En décembre 2020, les États membres conviennent de nouvelles règles en matière de transparence fiscale pour les plateformes numériques.

- Le 10 mars 2021, le Parlement a également approuvé le texte après quelques modifications.

- Le projet de Directive a été adopté par le Conseil de l’Union européenne le 22 mars 2021.

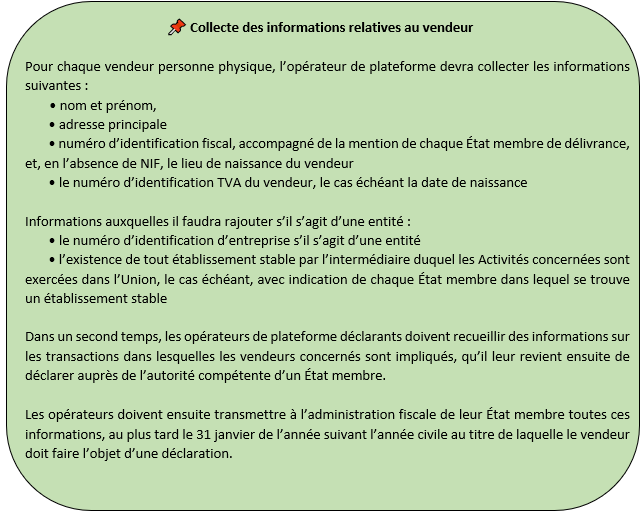

🔎 Détail des mesures. Dans les grandes lignes, le texte introduit des obligations de déclaration pour les plateformes du numérique concernant les revenus perçus par les vendeurs de biens et de services qui utilisent ces plateformes.

⏲️ Entrée en vigueur. Les États membres devront transposer le texte au plus tard le 31 décembre 2022, pour une entrée en vigueur le 1er janvier 2023.

💡 Bon à savoir. La Commission a publié une feuille de route visant à étendre le champ d'application de la Directive aux cryptoactifs et à la monnaie électronique (DAC 8).

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477184

[Brèves] Exonération de la TASCOM et commerces antérieurs à 1960 : pas de continuité de l’activité pour des immeubles détruits après cette date

Réf. : CE 9° et 10° ch.-r., 2 avril 2021, n° 429709, mentionné aux tables du recueil Lebon (N° Lexbase : A50344NR)

Lecture: 3 min

N7173BYC

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 21 Avril 2021

► Il résulte de l'article 3 de la loi n° 72-657, du 13 juillet 1972 (N° Lexbase : L0443INQ), que la taxe sur les surfaces commerciales (TASCOM) n'est pas due au titre d'un établissement lorsqu'une activité de commerce de détail y était exercée antérieurement au 1er janvier 1960 et a continué à y être exercée depuis de façon continue dans l'ensemble des surfaces de cet établissement ;

Cette condition d'exercice continu de l'activité de commerce de détail n'est plus satisfaite en cas de destruction de l'immeuble dans lequel était situé l'établissement ouvert antérieurement au 1er janvier 1960.

Les faits

- Une société exploite depuis le 1er janvier 1996 un établissement de vente au détail situé à Belfort.

- Le tribunal administratif de Besançon a rejeté sa demande tendant à la décharge des cotisations de taxe sur les surfaces commerciales auxquelles elle a été assujettie au titre des années 2012 à 2014.

🔎 Principes

- Est instituée une taxe sur les surfaces commerciales assise sur la surface de vente des magasins de commerce de détail, dès lors qu'elle dépasse quatre cents mètres carrés des établissements ouverts à partir du 1er janvier 1960, quelle que soit la forme juridique de l'entreprise qui les exploite.

- Il n'y a pas ouverture d'établissement en cas de changement d'exploitant pour quelque cause juridique que ce soit, notamment par transmission à titre onéreux ou gratuit ou par apport, même après fermeture pour travaux d'amélioration ou de transformation, pourvu que l'activité professionnelle demeure une activité de vente au détail.

Solution du Conseil d’État

✔ Le bâtiment où était exploitée depuis 1956 une activité de vente au détail d'optique, lunetterie et acoustique a été entièrement détruit en vertu d'un permis de démolir délivré en 1994 pour permettre la construction, à sa place et sur quatre autres parcelles, d’un centre commercial, la société exerçant son activité de vente au premier étage de ce nouveau bâtiment.

👉 En jugeant que l'établissement exploité par la société devait être considéré comme ayant été créé à la date d'achèvement des travaux de construction du centre commercial et que la société était par conséquent redevable de la taxe sur les surfaces commerciales pour les années en litige, le tribunal administratif de Besançon n'a pas commis d'erreur de droit.

|

💡 En cas de poursuite de l'exercice dans une partie de l'immeuble, le Conseil d’État (CE 3° et 8° ch.-r., 12 octobre 2018, n° 418315, mentionné aux tables du recueil Lebon N° Lexbase : A3454YGZ) a jugé que lorsqu'un établissement n'exploite, dans un immeuble, qu'une partie des surfaces initialement affectées dans leur ensemble à la vente au détail, il n'est pas assujetti à la taxe considérée si la partie des surfaces qu'il utilise satisfait elle-même aux conditions prévues par l’article 3 de la loi n° 72-657 précitée, à savoir :

|

Cf le BOFiP annoté (N° Lexbase : X9148ALE).

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477173

[Brèves] Déduction pour la CVAE des intérêts des crédits-clients pris en charge par l’entreprise

Réf. : CE 9° et 10° ch.-r., 2 avril 2021, n° 430364, mentionné aux tables du recueil Lebon (N° Lexbase : A50734N9)

Lecture: 6 min

N7168BY7

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 14 Avril 2021

► La prise en charge, par une entreprise, des intérêts liés à un crédit contracté par ses clients pour l'achat de ses produits, qui a pour effet de diminuer le coût effectif pour les clients de leurs achats, constitue un avantage tarifaire consenti à leur profit en vue de faciliter les ventes ;

► Par suite, en l'absence de norme comptable obligatoire, alors même qu'une telle dépense serait comptabilisée comme une charge financière et non comme une réduction sur vente, les sommes correspondantes doivent être déduites de la valeur ajoutée pour l'application des articles 1647 B sexies (N° Lexbase : L7142LZK) et 1586 sexies (N° Lexbase : L7120LZQ) du Code général des impôts.

Les faits

- une société commercialise du matériel agricole grâce à un réseau de concessionnaires et peut décider, à titre commercial, de prendre en charge une partie des intérêts des prêts souscrits par ses clients auprès d'une autre société du groupe ; les intérêts facturés par cette société à la société France sont comptabilisés comme des charges financières

- estimant que cette prise en charge partielle des intérêts s'analysait comme une remise commerciale, la société France a déduit la dépense correspondante de son chiffre d'affaires pour la détermination de la valeur ajoutée soumise à la cotisation minimale de taxe professionnelle pour 2009 et à la cotisation sur la valeur ajoutée des entreprises pour 2010 et 2011

- à l'issue d'une vérification de comptabilité portant sur ces trois années, l'administration fiscale a réintégré cette dépense dans la valeur ajoutée précitée et notifié les rehaussements correspondants

- le tribunal administratif de Montreuil a rejeté la demande de la société France tendant à la décharge de ces suppléments d'impôts ; la cour administrative de Versailles qui a rejeté l'appel formé contre ce jugement (CAA Versailles, 5 mars 2019, n° 16VE02117 N° Lexbase : A3789Y44).

🔎 Principe. Les articles 1647 B sexies et 1586 sexies du Code général des impôts fixent la liste limitative des catégories d'éléments comptables qui doivent être pris en compte dans le calcul de la valeur ajoutée servant de base respectivement à la cotisation minimale de taxe professionnelle et à la cotisation sur la valeur ajoutée des entreprises. Il y a lieu, pour déterminer si une charge ou un produit se rattache à l'une de ces catégories, de se reporter aux normes comptables, dans leur rédaction en vigueur lors de l'année d'imposition concernée, dont l'application est obligatoire pour l'entreprise en cause.

Raisonnement de la cour administrative d’appel.

✔ La cour rappelle que pour déterminer si une charge ou un produit se rattache aux éléments prévus par les articles 1647 B sexies et 1586 sexies du Code général des impôts pour le calcul de la valeur ajoutée à retenir pour l'assiette de la CMTP puis de la CVAE, il convient de se référer à la réglementation comptable en vigueur.

✔ La cour constate que les modalités de paiement accordées par la société à ses clients sont sans influence sur le prix de vente, n'affectent pas la base de la taxe sur la valeur ajoutée et ne peuvent donc être regardées comme correspondant à une réduction du prix de vente.

✔ Au contraire, les dépenses litigieuses constituent des charges financières, conformément à la comptabilisation retenue par la société, qui pour la généralité des entreprises ne sont pas déductibles de la valeur ajoutée pour le calcul de la CMTP et de la CVAE.

✔ La cour juge que la société n'est pas fondée à demander que les sommes litigieuses soient déduites de la valeur ajoutée pour l'assiette de ces impositions.

Solution du Conseil d’État. La dépense correspondant à la prise en charge, par la société France, des intérêts des prêts consentis aux acheteurs des matériels agricoles qu'elle commercialise, doit être déduite de la valeur ajoutée pour l'application des articles 1647 B sexies et 1586 sexies du Code général des impôts.

L’arrêt de la cour administrative d’appel et le jugement du tribunal administratif sont annulés.

| 💡 Quelques précisions sur la taxe professionnelle et la CVAE 📌 S’agissant de la détermination du plafond des cotisations de taxe professionnelle : le Conseil d’État a jugé qu’une indemnité résultant de litiges mettant en cause la responsabilité du constructeur sur le fondement de l'article 1792 du Code civil ([LXB=]) ne peut être regardée, pour l'application des dispositions de l'article 1647 B sexies du Code général des impôts, comme une réduction sur ventes, et n'entre dans aucune des catégories limitativement énumérées par l'article 1647 B sexies pour définir les consommations de biens et services en provenance de tiers. Par suite, elle ne peut être déduite de la valeur ajoutée en fonction de laquelle sont plafonnées les cotisations de taxe professionnelle (CE 9° et 10° ssr., 4 août 2006, n° 267150, mentionné aux tables du recueil Lebon N° Lexbase : A7938DQ3). Lire en ce sens : F. Dal Vecchio, Plafonnement de la taxe professionnelle en fonction de la valeur ajoutée et indemnité versée au titre de l'article 1792 du Code civil : fin de partie pour les contribuables, Lexbase Fiscal, octobre 2006, n° 233 (N° Lexbase : N4191ALS) 📌 S'agissant du calcul de la cotisation minimale de taxe professionnelle : le Conseil d’État a jugé dans un arrêt du 9 mai 2018 que les dépenses de mécénat présentant un caractère récurrent pour l’entreprise sont déductibles pour la détermination de la valeur ajoutée servant de base au calcul de la cotisation minimum de taxe professionnelle (CE 3°, 8°, 9° et 10° ch.-r., 9 mai 2018, n° 388209, publié au recueil Lebon N° Lexbase : A6255XMM). 📌 S’agissant du calcul de la cotisation sur la valeur ajoutée des entreprises : le Conseil d’État a jugé dans un arrêt du 29 juin 2018 que les taxes qui grèvent le prix des biens et services vendus par l’entreprise sont les seules taxes sur le chiffre d’affaires et assimilées qui sont déductibles de la valeur ajoutée (CE 9° et 10° ch.-r., 29 juin 2018, n° 416346, mentionné aux tables du recueil Lebon N° Lexbase : A5134XUP). |

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477168

[Brèves] Prescription de l’action en recouvrement : quelles conditions de recevabilité ?

Réf. : CE 9° et 10° ch.-r., 2 avril 2021, n° 433989, mentionné aux tables du recueil Lebon (N° Lexbase : A50764NC)

Lecture: 3 min

N7163BYX

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra

Le 27 Avril 2021

► Lorsque le redevable d'une imposition se prévaut de la prescription de l'action en recouvrement, il soulève une contestation qui ne porte pas sur l'obligation de payer, mais qui a trait à l'exigibilité de l'impôt ;

La prescription de l'action en recouvrement doit, en application de l'article R*281-3-1 du Livre des procédures fiscales (N° Lexbase : L7997LM7), être invoquée à l'appui de la réclamation préalable adressée à l'administration compétente dans un délai de deux mois à partir de la notification du premier acte de poursuite permettant de s'en prévaloir ;

Lorsqu'une réclamation a été présentée à l'administration à l'encontre de ce premier acte de poursuite sans invoquer un tel motif, le contribuable, s'il conteste devant le juge le rejet de cette réclamation, peut néanmoins invoquer devant ce juge, eu égard au premier alinéa de l'article R*281-5 du même Livre (N° Lexbase : L1804IN7), la prescription de l'action en recouvrement à la condition que celle-ci n'implique l'appréciation d'aucune autre pièce justificative ou circonstance de fait que celles qu'il a produites ou exposées dans sa réclamation.

Les faits

- Le requérant était redevable de cotisations primitives et supplémentaires d'impôt sur le revenu au titre des années 1996 et 1999 qui ont été mises en recouvrement les 30 avril et 31 juillet 2000 ainsi que le 31 juillet 2003.

- Pour obtenir le paiement de ces impositions, le comptable public a émis à l'encontre du requérant une première mise en demeure de payer puis a émis un nouveau commandement de payer.

- Le tribunal administratif de Paris a rejeté la demande du requérant tendant à la décharge de son obligation de payer ; la cour administrative d'appel de Paris a annulé le jugement du tribunal administratif de Paris et prononcé la décharge de l'obligation de payer en litige (CAA Paris, 5 juillet 2019, n° 18PA01611 N° Lexbase : A4109ZIZ).

Solution du Conseil d’État. Le requérant a été rendu destinataire de deux avis à tiers détenteurs qu'il a contestés sans, toutefois, invoquer, comme il l'aurait pu, la prescription de l'action en recouvrement. Par suite, en jugeant que le requérant était fondé à invoquer cette prescription à l'encontre du commandement de payer litigieux ultérieur alors que ce moyen était irrecevable dès lors qu'il n'aurait pu être soulevé qu'à l'appui de la contestation du premier acte de poursuite que constituaient les avis à tiers détenteur, la cour a commis une erreur de droit.

Rappelons que selon les juges de l’ordre administratif, les dispositions de l’article R*281-5 du Livre des procédures fiscales ne font pas obstacle à ce que le contribuable soulève devant le tribunal administratif ou devant la cour administrative d’appel jusqu’à la clôture de l’instruction, des moyens de droit nouveaux, à la condition que ces derniers n’impliquent pas l’appréciation de pièces justificatives ou de circonstances de fait qu’il lui eût appartenu de produire ou d’exposer dans sa demande au chef de service (CE 9° et 10° ssr, 28 mars 2007, n° 289613, mentionné aux tables du recueil Lebon N° Lexbase : A8138DUX).

© Reproduction interdite, sauf autorisation écrite préalable

newsid:477163