[Focus] Facturation électronique : à vos marques ! Prêts ? Facturez ! car vous serez surveillés !

Lecture: 21 min

N3678BZA

Citer l'article

Créer un lien vers ce contenu

par Pierre Pradeau - Olivier Galerneau et Maxime Mahtout, Avocats, EY Société d'avocats

le 18 Janvier 2023

Mots-clés : TVA • facturation électronique • facture • fraude fiscale • entreprises

À compter du 1er juillet 2024, l’ensemble des opérateurs seront concernés par le nouveau dispositif de la facturation électronique : soit en en tant qu’émetteur, soit en tant que destinataire.

Même si la mise en place de cette nouvelle règlementation se fera progressivement, l’ensemble des opérateurs se doivent d’anticiper ces changements qui peuvent s’avérer complexes.

I. Rappel du contexte

Cette nouvelle réforme s’inspire d’une volonté européenne (cf. Communication de la Commission au Parlement européen et au Conseil : un plan d’action pour une fiscalité équitable et simplifiée à l’appui de la stratégie de relance [1] et Ensemble pour une Europe plus forte). En effet, comme précisé dans sa communication du 15 juillet 2020, la Commission comprend « la nécessité de développer davantage la facturation électronique ».

Dans son plan d’action fiscal et son ensemble de 25 initiatives (nouveau paquet fiscal – 15 juillet 2020), la Commission a notamment précisé sa volonté d’aider « les États membres à faire respecter les règles fiscales existantes et à améliorer leur conformité fiscale, en veillant à ce qu’ils puissent garantir des recettes fiscales fiables » et « les autorités fiscales à mieux exploiter les données existantes et à partager plus efficacement les nouvelles données, de manière à améliorer l’application des règles fiscales et à lutter plus efficacement contre la fraude et l’évasion fiscales ».

La TVA est ainsi au cœur de la préoccupation de la Commission dans le cadre des réformes à venir. En témoigne également l’ensemble des réformes passées et à venir commentées : e-commerce, Directive taux, réforme de la TVA financière ou encore la réforme du régime de la TVA propre aux agents de voyage pour ne citer que celles-ci.

À ce jour, l’article 218 de la Directive n° 2006/112/CE N° Lexbase : L7664HTZ prévoit que « pour les besoins de la présente Directive, les États membres acceptent comme factures tous les documents ou messages sur papier ou sous format électronique qui remplissent les conditions déterminées par le présent chapitre ».

L’article 232 de la même Directive indique que « l’utilisation d’une facture électronique est soumise à l’acceptation du destinataire ».

La notion de facturation électronique reste ainsi vague et opaque et, comme l’a précisé Madame Céline Frackowiak [2], « revêt une acceptation extensive qui conduit à y inclure notamment les factures sous un format PDF ».

À la lumière de la volonté de la Commission d’aider autorités fiscales à mieux exploiter les données existantes et à partager plus efficacement les nouvelles données, de manière à améliorer l’application des règles fiscales et à lutter plus efficacement contre la fraude et l’évasion fiscale, certains pays de l’Union européenne ont sollicité une dérogation afin de généraliser la facturation électronique.

Tel a été le cas notamment de l’Italie (cf. Décisions 2018/593 du Conseil de l’UE du 16 avril 2018 et 2021/2251 du 13 décembre 2021). La mise en œuvre de la facturation électronique a permis la réduction de lutter efficacement contre la fraude à la TVA à hauteur de 2 milliards d’euros.

La France a également enclenché sa modernisation. Le Conseil de l’Union par une décision d’exécution de janvier 2022 [3] a autorisé la France « à accepter des factures émises par des assujettis établis sur le territoire français sous forme de documents ou de messages uniquement si ceux-ci sont transmis sous forme électronique » ainsi qu’à « disposer que l’utilisation de factures électroniques émises par les assujettis établis sur le territoire français n’est pas soumise à l’acceptation par un destinataire établi sur le territoire français de l’utilisation de factures électroniques » par dérogation aux articles 218 et 232 de la Directive n° 2006/112/CE.

La France prévoit ainsi d’introduire de nouvelles mesures complexes relatives à la facturation électronique sur la base :

- de l’article 26 de la loi n° 2022-1157, du 16 aout 2022, de finances rectificative pour 2022 N° Lexbase : L7052MDK prévoyant l’introduction de nouveaux articles 289 bis N° Lexbase : L7413MDW, 290 N° Lexbase : L7411MDT, 290 A N° Lexbase : L7414MDX, 290 B N° Lexbase : L7415MDY, 1737-III à V N° Lexbase : L7436MDR, 1788 D N° Lexbase : L7437MDS et 1788 E N° Lexbase : L7438MDT dans le Code général des impôts (« CGI »).

- du décret n° 2022-1299, du 7 octobre 2022, relatif à la généralisation de la facturation électronique dans les transactions entre assujettis à la TVA et à la transmission des données de transaction N° Lexbase : L5386ME9. Ce décret prévoit notamment l’introduction de nouvelles mentions obligatoires sur les factures à compter du 1er juillet 2024.

- de l’arrêté du 7 octobre 2022 (NOR : ECOE2218934A) relatif à la généralisation de la facturation électronique dans les transactions entre assujettis à la TVA et à la transmission des données de transaction ; et

- d’un dossier de spécifications externes de la facturation électronique [4] (pas de valeur légale).

II. Quand la réforme de la facturation électronique entrera en vigueur et pourquoi la généraliser ?

Cette réforme poursuit plusieurs objectifs :

- renforcer la compétitivité des entreprises grâce à l’allègement de la charge administrative, à la diminution des délais de paiement et aux gains de productivité résultant de la dématérialisation. Pour une entreprise, le coût d’une facture électronique est inférieur à celui d’un timbre-poste alors que celui d’une facture papier est supérieur à 10 euros ;

- simplifier, à terme, les obligations déclaratives des entreprises en matière de TVA grâce à un pré remplissage des déclarations de TVA ;

- améliorer la détection de la fraude, au bénéfice des opérateurs économiques de bonne foi ;

- améliorer la connaissance en temps réel de l’activité des entreprises pour permettre un pilotage de la politique économique au plus près de la réalité économique des acteurs.

| Calendrier d’application pour l’émission des factures électroniques | |

| 1er juillet 2024 | Les grandes entreprises, entreprise dont l’effectif est au moins égal à 5000 personnes et/ou dont le chiffre d’affaires annuel est au moins égal à 1 500 millions d’euros ou dont le total de bilan est au moins égal à 2 000 millions d’euros. |

|

1er janvier 2025

| Les ETI, entreprise de taille intermédiaire, une entreprise qui n'appartient pas à la catégorie des PME, dont l’effectif est inférieur à 5000 personnes et dont le chiffre d'affaires annuel n'excède pas 1 500 millions d'euros ou dont le total de bilan n'excède pas 2 000 millions d'euros. |

|

1er janvier 2026 | Les PME, petite et moyenne entreprise, entreprise dont l’effectif est inférieur à 250 personnes et dont le chiffre d’affaires annuel n'excède pas 50 millions d'euros ou dont le total de bilan n'excède pas 43 millions d'euros. Cela concernant également les microentreprises dont l’effectif est inférieur à 10 personnes et dont le chiffre d'affaires ou le total du bilan annuel n'excède pas 2 millions d'euros. |

| Calendrier d’application pour la réception des factures électroniques | |

|

1er juillet 2024 | Tous les assujettis clients des opérateurs concernés devront réceptionner les factures électroniques d’achat via la plateforme pertinente. |

Ces critères seront à apprécier au 30 juin 2023, sur la base du dernier exercice clos avant cette date, ou en l’absence d’un tel exercice, sur celle du premier exercice clos à compter de cette date.

III. Qu’est-ce que la réforme de la facturation électronique ?

Au-delà de la définition de la facture électronique et son format, deux grandes nouvelles obligations auxquelles devront se plier les opérateurs entreront en vigueur selon le calendrier précisé au II. :

- l’obligation d’e-invoicing ou de facturation électronique : la facturation électronique concerne l’ensemble des opérations d’achats et de ventes de biens et/ou de prestations de services réalisées entre des entreprises (B2B) établies en France qui sont assujetties à la TVA dès lors qu’il s’agit d’opérations dites domestiques, c’est-à-dire qu’elles concernent le territoire national ;

- l’obligation d’e-reporting : le e-reporting est la transmission à l’administration de certaines informations (par exemple, le montant de l’opération, le montant de la TVA facturée …) relatives à des opérations commerciales qui ne sont pas concernées par la facturation électronique.

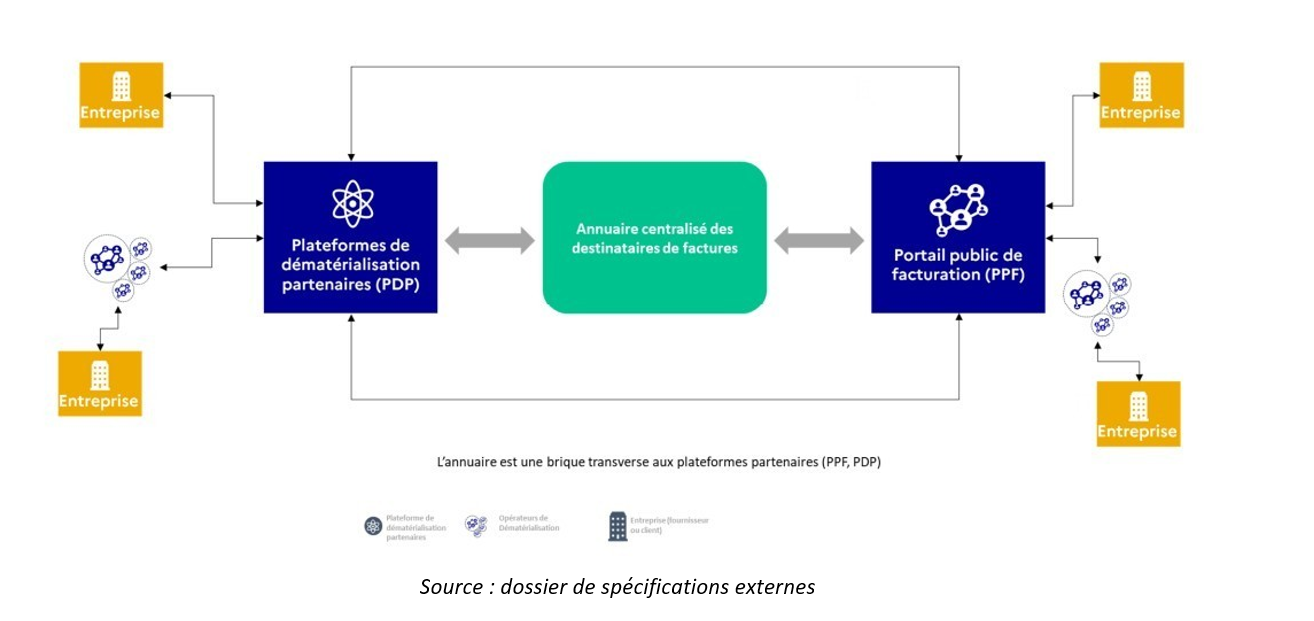

Les factures électroniques émises par les opérateurs seront déposées sur une plateforme qui fera le lien entre l’émetteur et le destinataire de la facture.

Cette plateforme pourra être le Portail Public de Facturation (« PPF ») ou une Plateforme de Dématérialisation partenaire (« PDP »).

Source : dossier de spécifications externes

Grâce à l’ensemble de ces nouvelles obligations et ce schéma de transit des factures, l’Administration pourra être en mesure de mieux exploiter les données existantes et à partager plus efficacement les nouvelles données comme le souhaitait, en 2020, la Commission européenne.

L’e-invoicing et l’e-reporting associés permettront de reconstituer l’activité économique d’ensemble d’une entreprise. À terme, l’e-reporting permettra de proposer aux entreprises un préremplissage des déclarations de TVA des assujettis.

A. Définition de la facture électronique

La facture électronique sera définie par l’article 289 bis du CGI.

Elle correspondra à une facture émise, transmise et reçue sous une forme dématérialisée et qui comportera nécessairement un socle minimum de données sous forme structurée.

Ainsi, une facture électronique ne pourra être ni une facture papier, ni une facture PDF.

Cette facture sera adressée au client par l’intermédiaire d’une plateforme de dématérialisation partenaire, qu’il s’agisse du portail public de facturation ou d’une autre plateforme de dématérialisation. L’utilisation de factures électroniques par tous devrait permettre des économies pour l’ensemble des entreprises et constituer un levier de modernisation de la chaîne de facturation en simplifiant sa gestion et son suivi et en favorisant la réduction des délais de paiement.

Le format de la facture devra être choisi parmi les formats de types de factures suivants : UBL, CII ou Factur-X (format mixte) [5].

Une période transitoire sera prévue au cours de laquelle les entreprises auront la possibilité de déposer leurs factures sous format PDF non structuré. Selon la FAQ, cette période ira jusqu’au 31 décembre 2027, les plateformes de dématérialisation ayant la charge de la conversion.

B. Les plateformes

Les opérateurs pourront choisir d’avoir recours au PPF ou à une PDP ou d’avoir recours à ces deux plateformes.

Le PPF sera la plateforme dite « tiers de confiance public » offrant un service minimum et concentrant les factures et les données de facturation pour l’administration. Il s’agira de la plateforme par défaut.

Les PDP seront des prestataires de services offrant des services de dématérialisation des factures et seront immatriculés par l’Administration pour une durée de trois ans renouvelable (cf. Article 290 B du CGI).

Les données à transmettre au titre de l’e-invoicing et de l’e-reporting seront soit transmises directement auprès du PPF, soit transmises par le PDP au PPF grâce à l’annuaire central mis à disposition par le PFF aux opérateurs de plateforme de dématérialisation.

Ainsi, ces derniers seront en mesure grâce à cet annuaire de transmettre et d’adresser les factures électroniques aux destinataires mais également d’extraire des données des factures transitant par leur plateforme pour les transmettre à l’administration sauf si le PPF intervient dans le circuit de facturation.

Source : dossier de spécifications externes

Au titre des nouvelles obligations prévues par les articles 289 bis, 290 et 290 A du CGI, les plateformes de dématérialisation partenaires sont notamment tenues de :

- transmettre les factures électroniques, sous format structuré, aux plateformes de leurs destinataires ;

- recevoir les factures et les mettre à disposition de leurs destinataires ;

- extraire et transmettre les données obligatoires des factures à l’Administration ;

- recevoir, contrôler et transmettre à l’Administration les données d’e-reporting (transaction et paiement) ;

- effectuer des contrôles de conformité sur les factures et les données de transaction avant transmission ;

- gérer les statuts de traitement des factures électroniques : le cycle de vie de la facture pourra ainsi être suivi ;

- fournir au portail public de facturation les informations nécessaires à la mise à jour de l’annuaire.

C. L’obligation d’e-invoicing

Cette obligation sera régie par l’article 289 bis du CGI et s’appliquera à l’émission, la transmission et la réception des factures relatives aux opérations et acomptes s’y rapportant :

1. mentionnées aux a et d du 1 du I de l’article 289 du CGI ;

2. et réalisées entre assujettis qui sont établis ou ont leur domicile ou leur résidence habituelle en France.

En d’autres termes, sont concernées par l’e-invoicing les opérations domestiques d’achat et de ventes de biens et/ou services réalisées entre assujettis établis en France (dont les livraisons aux enchères publiques de biens d’occasion, d’œuvre d’art, d’objet de collection ou d’antiquité) pour lesquelles les règles de facturations françaises définies à l’article 289-0 du CGI s’appliquent.

Sont exclues toutes les opérations de commerce international (livraison intracommunautaire et exportations), les opérations exonérées de TVA et les opérations réalisées auprès de non-assujettis.

Les DROM seront également concernés par l’e-invoicing, sauf pour les opérations d’exportation.

Cela signifiera que les factures liées aux opérations concernées par l’e-invoicing (précitées) devront être déposées sur le PPF ou une PDP sous le format requis (sous réserve de la tolérance pour le format PDF). Les factures ne devront plus être envoyées par courrier.

Les données obligatoires de facturation seront ainsi collectées directement par le PPF ou transmises au PPF par le PDP.

Le nouvel article 242 nonies J de l’annexe II au CGI N° Lexbase : L5591MES [6] liste les données de facturation que devront comprendre les factures électroniques : « Les factures électroniques mentionnées à l'article 289 bis du code général des impôts comportent les données à transmettre à l'administration sous une forme structurée parmi les mentions obligatoires prévues au I de l'article 242 nonies A, aux articles L. 441-9, R. 123-237 et R. 123-238 du Code de commerce et à l'article L. 541-10 du Code de l'environnement, à l'exception de la dénomination précise du bien livré ou du service rendu, conformément aux obligations des personnes dépositaires du secret professionnel prévues par l'article 226-13 du Code pénal ».

Au total, 32 mentions obligatoires devront figurer sur la facture (les 8 dernières feront partie de la dernière vague de déploiement :

- numéro d’identité mentionné au premier alinéa de l’article R. 123-221 du Code de commerce (SIREN) – assujetti ;

- numéro individuel d’identification prévu à l’article 286 ter du CGI (n° TVA intracommunautaire) – assujetti ;

- numéro individuel d’identification prévu à l’article 286 ter du CGI (n° TVA intracommunautaire) – représentant fiscal de l’assujetti ;

- pays – assujetti x Numéro d’identité mentionné au premier alinéa de l’article R. 123-221 du Code de commerce (SIREN) – client ;

- numéro individuel d’identification prévu à l’article 286 ter du Code général des impôts (n° TVA intracommunautaire) – client ;

- pays – client ;

- mention catégorie de l’opération : livraison de biens (LB) / prestation de services (PS) /double (LBPS) ;

- date d'émission de la facture ;

- numéro unique de la facture ;

- numéro de la facture rectifiée en cas d’émission d’une facture rectificative x Option pour le paiement de la taxe d’après les débits ;

- total hors taxe par taux d’imposition de la taxe ;

- montant de la taxe correspondante par taux d’imposition ;

- taux de TVA applicable (à différencier si multiples)

- somme totale à payer HT ;

- montant de la taxe à payer ;

- en cas d’exonération, la référence à la disposition légale ;

- code/désignation devise de la facture

- mention « Autofacturation » ;

- référence à un régime particulier visé aux 15 et 16 du I de l’article 242 nonies A ;

- mention « Autoliquidation ;

- date de la livraison du bien ou de la fin d'exécution de la prestation ;

- date de l’acompte versé si elle est différente de la date d’émission de la facture ;

- minoration de prix (rabais, remises, ristournes) ;

- dénomination précise du bien livré ou du service rendu ;

- quantité de biens livrés ou de services rendus ;

- prix hors taxe de chaque bien livré ou service rendu ;

- adresse de livraison /de réalisation du service, si différente de l’adresse du client ;

- date d’émission de la facture rectifiée en cas d’émission de facture rectificative

- mention d’escompte ; et

- écoparticipation (C. env. art. L. 541-10 N° Lexbase : L1489LW3).

Si les opérateurs ne se conforment pas à cette obligation, une amende de 15 euros par facture, plafonnée à 15 000 euros par année civile s’appliquera.

La sanction déjà existante de 15 euros par défaut de mention obligatoire sur facture continuera également de s’appliquer.

Par ailleurs, il convient de noter que dans les mentions ci-dessus, figurent 4 nouvelles mentions au titre de l’article 242 nonies A de l’annexe II au CGI compte tenu des modifications apportées par le décret du 7 octobre 2022 précité :

- le numéro d'identification mentionné au premier alinéa de l'article R. 123-221 du Code de commerce N° Lexbase : L9974HY3 ;

- l'adresse de livraison des biens si elle est différente de l'adresse du client ;

- l'information selon laquelle les opérations donnant lieu à facture sont constituées exclusivement de livraisons de biens ou exclusivement de prestations de services ou sont constituées de ces deux catégories d'opérations ; et

- lorsque le prestataire a opté pour le paiement de la taxe d'après les débits, la mention : « Option pour le paiement de la taxe d'après les débits ».

D. L’obligation d’e-reporting

Il ne s’agira pas ici du dépôt de facture sous un format particulier et cela ne concernera pas les mêmes opérations.

1) Que recouvre l’obligation d’e-reporting ?

Le e-reporting est la transmission à l’administration de certaines informations relatives à des opérations commerciales qui ne relève pas de l’obligation de facturation électronique.

L’obligation d’e-reporting distingue l’obligation de transmission d’informations relatives à des opérations particulières (CGI, art. 290) et l’obligation de transmission de données relatives au paiement d’opérations relevant de la catégorie des prestations de services (CGI, art. 290 A).

- Concernant l’obligation de transmission d’information relative à des opérations particulières

Les opérations concernées par la transmission d’informations sont listées à l’article 290 du Code général des impôts.

Il s’agit des opérations de vente et de prestation de services taxables ou non taxables et ouvrant droit à déduction (les opérations listées par les articles 261 à 261 E du CGI ne sont pas concernées) listées par l’article 290-I :

- avec des particuliers (BtoC) ; ou

- avec des opérateurs établis à l’étranger (exportations, livraisons intracommunautaires…).

Une liste exhaustive de ces opérations est faite par l’administration au sein de l’annexe A [en ligne].

Les opérateurs établis à l’étranger peuvent aussi être soumis à l’obligation de transmission d’informations dès lors qu’ils réalisent des opérations réputées situées en France soumises à TVA pour lesquelles ils sont redevables (CGI, art. 290-II) sauf concernant certains régimes particuliers tels que l’IOSS pour la VàD-BI ou l’OSS pour la VàD.

- Concernant l’obligation de transmission de données de paiement

Cette obligation ne concerne que les prestations de services relevant de la catégorie des prestations de services relevant du e-invoicing et du e-reporting, dans la mesure où l’entreprise n’a pas opté pour la TVA sur les débits et hors opérations donnant lieu à autoliquidation de la TVA.

Les données à transmettre sont, aux termes de l’article 242 nonies P-1-1° à 5° de l’annexe II au CGI issu du décret du 7 octobre 2022, les suivantes :

- le numéro d'identification mentionné au 1° du I de l'article 242 nonies A ;

- la période au titre de laquelle la transmission est effectuée ou, pour les opérations donnant lieu à une facture électronique, la date de la facture ;

- la date d'encaissement effective ;

- le montant encaissé, par taux d'imposition de la taxe sur la valeur ajoutée ;

- pour les opérations donnant lieu à facture, le numéro de facture.

2) Que devra-t-on transmettre ?

Concernant les opérations B2B internationales, les données à transmettre seront identiques à celles du e-invoicing (cf. ci-devant) à l’exclusion logiquement du n° SIREN de l’assujetti non établi en France.

Concernant les transactions B2C, il s’agira notamment des informations suivantes :

- période au titre de laquelle la transmission est effectuée ;

- numéro d’identité mentionné au premier alinéa de l’article R. 123-221 du Code de commerce de l’assujetti (SIREN) ;

- la mention « option pour le paiement de la taxe d’après les débits », si l’assujetti a réalisé cette option ;

- par taux d’imposition, le montant total hors taxe et le montant de la taxe correspondante ;

- le montant total de la taxe à payer, à l’exclusion de toute TVA étrangère, et exprimé en euros pour les transactions établies en devise étrangère ;

- la devise ;

- la catégorie de transactions :

- livraisons de biens soumises à la taxe sur la valeur ajoutée ;

- prestations de services soumises à la taxe sur la valeur ajoutée ;

- livraisons de biens et prestations de services non soumises à la taxe sur la valeur ajoutée en France dont les ventes à distance intracommunautaires mentionnées au 1° du I de l’article 258 A et à l’article 259 B du Code général des impôts ;

- opérations donnant lieu à l'application des régimes prévus au e) du 1 de l'article 266 et aux articles 268 et 297 A du CGI (régime de TVA sur la marge) ;

- si une facture a été établie et a permis d’effectuer le e-reporting :

- le numéro de la facture, 21/143 ;

- la date de la facture ;

- le nombre de transactions quotidiennes (hors factures) ;

- la date des transactions, en l’absence de facture.

L’ensemble des données e-reporting seront transmises directement selon le format particulier autorisé au PPF ou à l’opérateur de plateforme qui les transmettra à son tour au PPF.

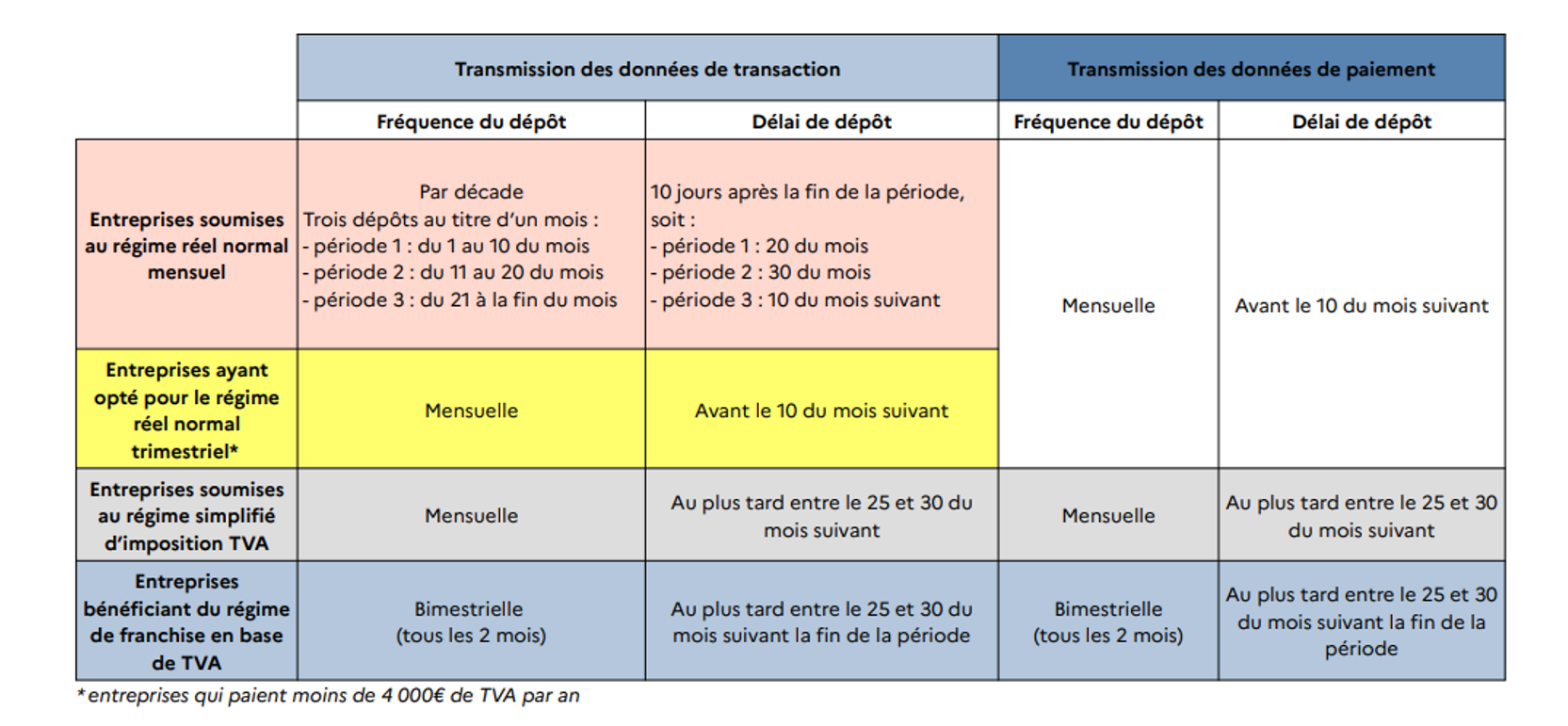

Concernant la fréquence de transmission, l’administration a publié un tableau résumé [en ligne] :

Il convient de noter que dans les opérations soumises au e-reporting, des opérations de ventes et d’achat sont concernées. En effet, en cas d’autoliquidation sur des opérations réalisées par une entreprise non établie avec un assujetti à la TVA en France, c’est l’acheteur redevable qui devra transmettre les informations nécessaires au titre du e-reporting.

Cette réforme française, comme soulignée en préambule, s’inscrit dans une volonté communautaire qui vient de se traduire par la publication d’un projet de Directive (COM(2022) 701 final – 2022/0407 (CNS)) introduisant dans l’Union européenne un recours plus large à la facturation électronique ainsi qu’une obligation de transmission des données des transactions intracommunautaires.

La réforme française s’accompagnera probablement d’adaptations et de compléments liés à ce projet de Directive.

[1] COM (2020) 312 final – Un plan d’action pour une fiscalité équitable et simplifiée à l’appui de la stratégie de relance – Bruxelles, le 15 juillet 2020.

[2] Ancien magistrat administratif et Directrice de projet « Facturation électronique » à la DGFiP – cf. Dr. Fisc, n° 41, 13 octobre 2022, comm. 359 ;

[3] Décision UE/2022/133 du 25 janvier 2022 autorisant la France à introduire une mesure particulière dérogatoire aux articles 218 et 232 de la Directive n° 2006/112/CE.

[4] Dossier en date du 25 août 2022 au jour de la publication du présent article. Toutefois, ce dossier peut être amené à évoluer compte tenu de la technicité de la mise en place de cette nouvelle règlementation et de l’installation progressive de celles-ci pour les opérateurs.

[5] Cf. Dossier de spécifications externes de la facturation électronique en page 86 &s.

[6] Décret n° 2022-1299, du 7 octobre 2022, relatif à la généralisation de la facturation électronique dans les transactions entre assujettis à la taxe sur la valeur ajoutée et à la transmission des données de transaction N° Lexbase : L5386ME9.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483678