[Focus] Les prix de transfert

Lecture: 9 min

N0382BZ8

Citer l'article

Créer un lien vers ce contenu

par Denis Fontaine-Besset et Arnauld Spiner, Avocats, GFD-Avocats

le 09 Février 2022

Mots-clés : entreprises • concurrence • prix de transfert

Le développement des transactions entre sociétés d’un même groupe découlant de l’internationalisation des processus de production et des chaînes de valeur a conduit les administrations fiscales nationales à développer une nouvelle approche du contrôle des résultats dégagés par les entreprises imposables.

Le contrôle des politiques de prix de transfert vise à assurer que les transactions entre entreprises liées sont conclues à des conditions normales et a conduit à introduire une analyse plus quantitative des transactions au sein des groupes reposant essentiellement sur la comparabilité des transactions entre sociétés liées et des transactions entre parties indépendantes, afin de déterminer un prix dit de pleine concurrence.

Cette nouvelle approche a conduit à développer de nouveaux outils et concepts qui, en raison, de leur application nécessairement transfrontière, ont dû être harmonisés au niveau international. Conduite essentiellement dans le cadre de l’OCDE, cette harmonisation des concepts et des méthodologies a donné lieu à la création de références qui se superposent au droit fiscal national et largement sur des concepts extra-légaux.

La nécessité d’assurer le contrôle spécifique des prix de transfert s’est progressivement accompagnée par la mise en place d’obligations déclaratives nouvelles et spécifiques.

I.Le cadre de la réglementation des prix de transfert

A. Un dispositif légal limité

Même si le sujet peut sembler vaste et omniprésent pour les groupes multinationaux, les dispositions fiscales légales applicables sont limitées. En réalité, un seul article du Code général des impôts (CGI) regroupe l’ensemble des principes applicables aux prix de transfert : l’article 57 du CGI N° Lexbase : L9738I33.

Cet article dispose que dès lors que l’administration fiscale française établit :

- qu’une entreprise française est située sous la dépendance d’une entreprise étrangère ou contrôle une entreprise étrangère ou est placée sous la dépendance ou sous le contrôle d’une même entreprise située hors de France qu’une entreprise étrangère, et

- que des bénéfices de l’entreprise française sont indirectement transférés à cette entreprise étrangère soit par voie de majoration de prix d’achat, soir par voie de minoration de prix de vente, soit par tout autre moyen, alors les bénéfices ainsi transférés à l’étranger doivent être ajoutés au bénéfice de l’entreprise française imposable en France.

L’administration est alors fondée à opérer les rectifications qui résultent de la constatation du transfert de bénéfice en se référant aux produits imposables d’une entreprise indépendante similaire exploitée normalement.

B. Complété par les travaux de l’OCDE

Le caractère nécessairement international de la problématique des prix de transfert qui engage la confrontation de deux, voire, plusieurs juridictions fiscales, a rendu nécessaire la mise en œuvre d’une norme internationale reconnue pas le plus grand nombre de juridictions. Cette coordination ne peut être réalisée par une approche limitée aux lois fiscales nationales.

Dans la convention modèle visant à éliminer les doubles impositions, l’OCDE reconnaît une possibilité similaire à celle prévue à l’article 57 du CGI pour permettre aux autorités fiscales de chacun des États parties à une convention de rectifier les résultats des entreprises associées dont les relations commerciales ou financières diffèrent de celles qui auraient été consenties entre entreprises indépendantes. Dès lors que l’objectif de la convention est d’éviter la double imposition, la convention introduit aussi le droit à un ajustement corrélatif pour les entreprises. Les entreprises qui auraient majoré leurs résultats du fait de la mise en œuvre de relations commerciales ou financières inappropriées rectifiées chez la contrepartie par l’autorité fiscale compétente dans l’autre État, peuvent obtenir la réduction des résultats indûment majorés. Les chances d’obtenir effectivement un ajustement corrélatif sont toutefois, en pratique, assez réduites dans la plupart des conventions fiscales, car il n’est pas prévu d’obligation de s’entendre pour les autorités compétentes, en dehors de quelques conventions spécifiques (convention d’arbitrage européenne, convention franco-canadienne…).

En 2010 puis en 2017, l’OCDE a aussi publié les Principes Applicables en Matière de Prix de Transfert à l’Intention des Entreprises Multinationales et des Administrations Fiscales (les Principes). Il s’agit de la référence essentielle en matière de prix de transfert qui détermine les méthodes à utiliser pour s’assurer du respect du prix de pleine concurrence. Reconnus par la plupart des pays, ces « Principes » permettent une harmonisation des approches nationales nécessaires à la détermination de prix de transfert également acceptables par les administrations de deux pays concernés par une même transaction et recommandent une approche homogène et raisonnable des administrations fiscales en matière d’exigence documentaire et de règlement des différends avec les contribuables.

La légitimité de ces principes est reconnue par la France, qui les applique en grande partie.

Attention : certains pays ne reconnaissent pas l’application des Principes de l’OCDE. Il est particulièrement difficile de gérer les problématiques de prix de transfert en l’absence de cadre commun. Il s’agit essentiellement des BRIC (Brésil, Russie, Inde et Chine)

II. Une méthode harmonisée

La mise en place d’une politique de prix de transfert acceptable au sein d’un groupe vise à rechercher le prix de pleine concurrence qui serait consenti librement entre deux parties indépendantes faisant jouer normalement les règles du marché. La méthode recommandée par l’OCDE repose sur le principe de la comparabilité qui recherche la comparaison des conditions des transactions effectuées au sein d’un même groupe avec celles conclues par des tiers indépendants.

Les Principes de l’OCDE rappellent que, par souci d’équité, les contribuables, comme les administrations, ne doivent utiliser que des références de prix disponibles dans le public. Cette règle joue principalement au bénéfice du contribuable en interdisant aux administrations fiscales de recourir à des informations qu’elles seules pourraient détenir, notamment en exploitant les déclarations fiscales qui leur sont adressées sans être publiques.

Attention : dans ses plus récents travaux sur les actifs incorporels, l’OCDE a reconnu les limites de la comparabilité pour des actifs de grande valeur et très spécifiques telles que les marques les brevets… La mise à jour des Principes sur ce point admet le recours à des évaluations financières reposant sur la méthode d’actuation des flux futurs.

A. La comparabilité des transactions

La nécessité de comparer les transactions entre sociétés liées et celles conclues entre parties indépendantes oblige à une analyse préalable des risques pris et des moyens engagés dans la réalisation de la transaction à évaluer. Ceci passe au préalable par une analyse fonctionnelle qui doit mettre en évidence les ressources mobilisées par l’entreprise qui réalise la prestation et les risques qu’elle prend à cette occasion, étant entendu que risques et ressources doivent être rémunérés de manière appropriée.

La situation de la société contrôlée devra être comparée avec celle d’une société indépendante réalisant les mêmes opérations. Toute différence devra être identifiée si elle est susceptible d’avoir une incidence sur la rentabilité de la transaction et justifiera la quantification d’un ajustement de comparabilité traduisant une différence dans le résultat attendu de la transaction.

B. La détermination de la rentabilité d’une transaction

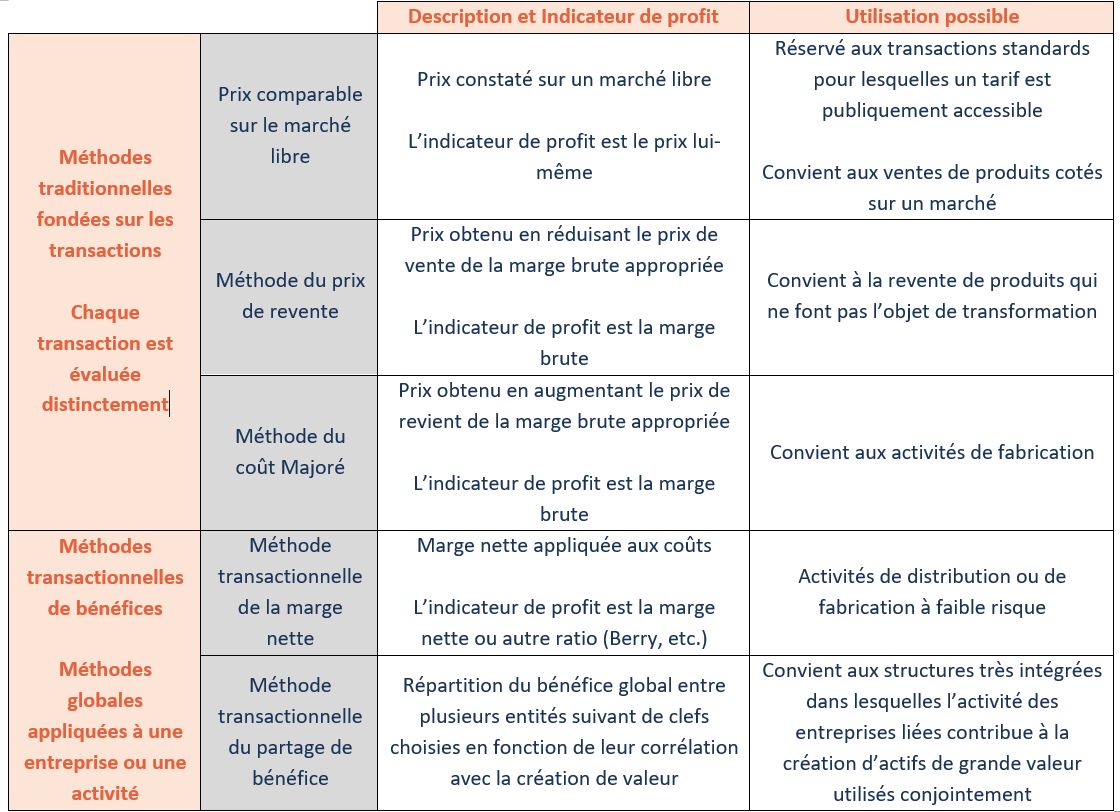

La comparaison comme la fixation d’un prix nécessite le recours à une méthode de détermination de prix qui varie suivant la nature de la transaction et les informations disponibles dans le public. L’utilisation d’un indicateur de profit propre à chaque méthode permet d’obtenir une donnée chiffrée objective facilement comparable. Les méthodes identifiées dans les Principes sont les suivantes :

NB : les méthodes peuvent être utilisées, soit, pour la détermination du prix (méthode de fixation) soit, pour la validation de sa conformité au principe de pleine concurrence méthode test). Il n’est pas nécessaire que la méthode de fixation soit la même que la méthode test. Afin d’éviter la trop grande importance des ajustements de comparabilité, qui peut nuire à la fiabilité de l’exercice, il est recommandé de tester la partie à la transaction qui a les fonctions les plus simples, le prix étant par construction le même pour les deux parties à la transaction.

III. Le contrôle des prix de transfert

A. Les déclarations des prix de transfert

La loi française a prévu certaines obligations déclaratives spécifiques au prix de transfert :

- la documentation des prix de transfert (LPF, art. L. 13 AA N° Lexbase : L9494LH4) imposées aux sociétés dont l’actif brut ou le chiffre d’affaires dépasse 400 millions d’euros (ou les sociétés contrôlant, contrôlées ou membres d’un même groupe d’intégration fiscale qu’une société de cette taille). La documentation doit être produite chaque année et fournie à la demande du vérificateur en cas de contrôle. Elle comprend un master file sur le groupe et un local file sur l’entité concernée. Elle donne les informations nécessaires à la compréhension de la politique des prix de transfert suivant les recommandations des principes de l’OCDE.

- Une absence ou une documentation partielle expose la société à une amende du montant le plus élevé entre une amende forfaitaire de 10 000 euros par année, 5 % redressements notifiés sur la base de l’article 57 du CGI ou 0,5 % des flux non documentés.

- une déclaration annuelle de prix de transfert pour les sociétés appartenant à un groupe dont le chiffre d’affaires consolidé excède 50 millions d’euros. Établie sur le formulaire 2257 SD annexe à la déclaration annuelle de résultat, elle doit être déposée dans les 6 mois de la date limite de dépôt de celle-ci et reprend des informations très succinctes sur les prix de transfert.

- le rapport Pays par Pays (CBCR) doit être déposé par la société tête d’un groupe consolidé avec un chiffre d’affaires de plus de 750 millions d’euros. Ce rapport communique des informations consolidées par pays visant à identifier la répartition des ressources et des profits. Si la société mère de groupe consolidé n’est pas établie dans un État ayant signé un accord de communication du CBCR entre États, une autre société doit être désignée pour produire ce rapport.Le rapport doit être déposé et le défaut de production, si son dépôt incombe à une société française est sanctionné par une amende de 100 000 euros.

B. Les accords préalables des prix de transfert

La loi française de même que la loi de certains autres pays a prévu la possibilité de sécuriser une politique de prix de transfert par l’obtention de rescrits spécifiques : les accords préalables de prix de transfert. Ils peuvent être unilatéraux, bilatéraux, voire multilatéraux, selon qu’ils engagent une, deux, voire plusieurs administrations fiscales. Ils n’engagent bien entendu que les autorités auxquelles ils ont été soumis et qui se sont expressément prononcées et sont délivrés pour une durée limitée dans le temps.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:480382