[Focus] Le groupe TVA : fin de l’Arlésienne !

Lecture: 17 min

N6613BYL

Citer l'article

Créer un lien vers ce contenu

par Pierre Pradeau - Olivier Galerneau et Maxime Mahtout, Avocats, EY Société d'avocats

le 20 Juillet 2021

Mots-clés : TVA • groupe TVA • loi de finances pour 2021 • assujetti unique • droits à déductions • taxe sur les salaires

Le groupe TVA est prévu par l’article 11 de la Directive n° 2006/112 du Conseil, du 28 novembre 2006, relative au système commun de taxe sur la valeur ajoutée (N° Lexbase : L7664HTZ). Ce régime existe déjà dans de nombreux États membres de l’Union européenne et a été transposé en droit français par la loi de finances pour 2021 [1]. Il est prévu que ce nouveau régime, codifié à l’article 256 C du Code général des impôts, s’applique à compter du 1er janvier 2023, sous réserve de l’exercice d’une option avant le 31 octobre 2022.

Si les décrets d’application et les commentaires de l’administration fiscale ne sont pas parus à ce jour, ils seront les bienvenus afin d’apporter de précieuses précisions sur les modalités d’application et les conséquences de ce régime, tel que, par exemple, sur la gestion des droits à déductions et sur la taxe sur les salaires.

Pourquoi l’introduction de ce régime en droit français ?

La transposition de ce régime trouve son origine dans quatre arrêts rendus par la Cour de justice de l’Union européenne en 2017 [2] à propos de la mise en œuvre du régime de TVA applicable aux groupements autonomes de personnes (GAP) prévu à l’article 132, 1, f de la Directive n° 2006/112/CE et transposé en droit français à l’article 261 B du Code général des impôts (N° Lexbase : L1591HNA).

En effet, par ces arrêts, la CJUE a notamment jugé que :

- l’exonération prévue pour les services rendus à leurs adhérents par les GAP n’est applicable qu’aux seuls groupements dont les membres exercent une activité d’intérêt général mentionnée à l’article 132 de la Directive,

- le GAP est un assujetti à part entière, distinct de ses membres, lesquels sont également des assujettis. Il s’ensuit que lorsqu’un des membres acquiert un des biens ou services en son nom mais pour le compte du GAP, ces opérations doivent être considérées comme assujetties à la TVA (la CJUE considère ainsi que les flux des membres vers le groupement sont soumis à la TVA).

À la suite de ces décisions, la doctrine de l’administration fiscale [3] relative à la mise en œuvre du régime TVA des GAP, favorable au contribuable et plus particulièrement aux organismes bancaires et financiers, aux sociétés d’assurance ou encore aux organismes HLM, n’a pas été rapportée et permet toujours, à ce jour, à ces organismes de bénéficier du régime d’exonération prévu par l’article 261 B du CGI.

Cependant, par ce statu quo, la France s’expose à des recours en manquement devant la CJUE. C’est dans ce contexte que le gouvernement a prévu par la loi de finances pour 2021, la transposition en droit français du Groupe TVA. Il est ainsi possible d’y voir une mesure de remplacement.

Qui peut former un groupe TVA ?

Sont concernées les sociétés françaises dont le siège est établi en France, à l’exclusion des établissements stables à l’étranger de ces assujettis qui sont étroitement liées entre elles sur les plans financier, économique et de l'organisation.

Qu’entend-t-on par des liens étroits financiers, économiques et organisationnels ?

Quid des liens financiers ?

Il est précisé que sont considérés étroitement liés entre eux sur le plan financier les assujettis contrôlés en droit, directement ou indirectement, par une même personne, y compris cette dernière.

Cette condition est satisfaite lorsqu’un assujetti ou une personne morale non assujettie détient plus de 50 % du capital d’un autre assujetti directement ou indirectement par l’intermédiaire d’autres assujettis ou personnes morales non assujetties ou plus de 50 % des droits de vote d’un autre assujetti ou d’une personne morale non assujettie dans les mêmes conditions.

Notons que l’article 256 C présume cette condition également remplie pour (i) certaines personnes et organes centraux, caisses et fédération ainsi que leurs adhérents ou affiliés visés par des dispositions spécifiques du Code monétaire et financier, (ii) les membres des certains groupements visés par le Code de la mutualité, Code des assurances et Code de la Sécurité sociale, (iii) certaines associations relatives au système complémentaire de retraite (AGIRC, ARRCO), et (iv) les sociétés de coordination mentionnées à l’article L. 423-1-2 du Code de la construction et de l’habitation (N° Lexbase : L0044LNX) et les organismes qui détiennent leur capital.

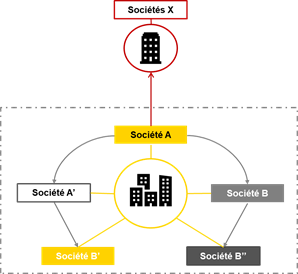

Exemple :

Dans le schéma ci-dessus, l’ensemble des sociétés pourra constituer un groupe TVA. En effet, la société A détient plus de 50 % du capital de chacune des sociétés de manière directe ou indirecte (dont 86,4 % du capital de la société B’ (0,52x0,42) + (0,95x0,68)).

Quid des liens économiques ?

Il est prévu que sont considérés comme étroitement liés économiquement les assujettis exerçants :

- une activité principale de même nature ;

- ou des activités interdépendantes, complémentaires ou poursuivant un objectif économique commun ;

- ou une activité réalisée en totalité ou en partie au bénéfice des autres membres.

Exemple :

Dans le schéma ci-dessus, les sociétés du groupe peuvent être considérées comme étroitement liés économiquement. Chacune des entités dispose d’une activité complémentaire à celle de l’autre.

Quid des liens organisationnels ?

Sont considérés comme étroitement liés sur le plan de l’organisation :

- les assujettis qui sont en droit ou en fait, directement ou indirectement, sous une direction commune ;

- ou les assujettis qui organisent leurs activités totalement ou partiellement en concertation.

Existera-t-il une société tête de groupe ?

Un représentant sera désigné par les membres de l’assujetti unique.

Aucune précision à ce jour impose que le représentant unique ait une forme sociale particulière.

L’assujetti unique aura son propre numéro d’immatriculation à la TVA.

Qui s’assurera des modalités déclaratives de la TVA ?

L’assujetti unique accomplira les obligations déclaratives ainsi que toute formalité en matière de TVA.

Ainsi, en cas d’opérations imposables, l’assujetti unique acquittera la taxe en son nom et, le cas échéant, obtiendra le remboursement des crédits de TVA.

Par conséquent, une compensation sera réalisée entre les membres du groupe se trouvant en situation de crédit de TVA et ceux se trouvant en situation de paiement de TVA.

Chaque membre de l’assujetti unique, s’il n’a plus d’obligations déclaratives en matière de TVA, devra respecter ses propres obligations comptables et restera tenu solidairement au paiement de la taxe sur la valeur ajoutée et, le cas échéant, des intérêts de retard, majorations et amendes fiscales correspondantes dont l’assujetti unique est redevable, à hauteur des droits et pénalités dont il serait redevable s'il n'était pas membre de l'assujetti unique.

Il conviendra toutefois, notamment au regard des autres impôts et taxes, et plus particulièrement au regard de la taxe sur les salaires, de conserver, pour chacun des membres une comptabilité analytique propre permettant un suivi précis des dépenses et des recettes, pouvant s’avérer cruciale en cas de contrôle fiscal ou de sortie de l’assujetti unique.

Comment opter pour bénéficier de ce régime et comment en sortir ?

La mise en œuvre du groupe TVA est soumise à une option qui doit être formulée par le représentant auprès de son service des impôts. Cette option sera valable pour une durée minimale de 3 ans et devra naturellement donner lieu à l’accord de l’ensemble des membres.

Aucun nouveau membre ne pourra entrer dans le groupe TVA dans le cadre de ces trois premières années, excepté les sociétés pour lesquelles, lors de l’option pour le groupe, les conditions de liens précités n’étaient pas réunies.

La définition du périmètre initial devra donc faire l’objet d’une attention particulière lors de la mise en place du groupe TVA.

Il pourra être mis fin au groupe TVA sur décision unanime des membres.

Dans l’hypothèse où un membre ne respecte plus les conditions du groupe TVA, il cessera d’être membre du groupe de plein droit à compter du premier jour du mois qui suit celui au cours duquel les conditions ne sont plus respectées. L’assujetti unique devra en informer l’administration fiscale sans délai.

Peut-on être membre de plusieurs groupes TVA en tant qu’assujetti ?

Un assujetti ne peut être membre que d’un seul groupe constituant un assujetti unique. La constitution de groupes « en cascade » d’assujetti unique n’est pas envisageable (CGI, art. 256 C-III, 1).

Un groupement d’intérêt économique (GIE) peut-il bénéficier du groupe TVA ?

Il semble qu’un GIE ne pourra bénéficier du régime de groupe TVA compte tenu de son absence de lien capitalistique.

Toutefois, il apparaît que si les membres du GIE détenant collectivement au moins 50 % des droits de vote sont également liés entre eux sur le plan financier, organisationnel et économique, alors, le GIE pourra être membre d’un groupe TVA avec ses membres. En pratique, et comme souligné par le Ministre délégué, Olivier Dussopt, cette situation est très restrictive [4].

Quel est le sort du crédit de TVA des sociétés membres du groupe antérieur à l’entrée dans le groupe ?

Si une société future membre du groupe est en situation de crédit de TVA avant son entrée dans le groupe, ce crédit de TVA ne pourra pas être reporté par l’assujetti unique sur la déclaration de TVA du groupe.

La société future membre du groupe devra donc déposer une demande de remboursement dans les conditions de droit commun avant la prise d’effet du groupe TVA.

Existera-t-il des frottements TVA en cas d’entrée ou de sortie du groupe ?

En principe, l’entrée ou la sortie du groupe sera neutre sur le plan de la TVA puisque que chaque entrée ou sortie du groupe constituera le transfert d’une universalité totale bénéficiant des dispositions de l’article 257 bis du CGI (N° Lexbase : L7414IGP), c’est-à-dire d’un régime de dispense de TVA.

Quel est le traitement TVA appliqué aux opérations réalisées entre les membres du groupe ?

Tout membre du groupe TVA n’est plus un assujetti, il constitue un secteur distinct d’activité au sein du groupe TVA.

En conséquence, les opérations réalisées entre les membres du groupe constituent des opérations internes sans incidence sur la TVA. Elles seront donc facturées sans TVA.

Soulignons que la qualification de ces opérations en matière de TVA n’est pas aisée et que la qualification exacte ne semble pas arrêtée à ce jour.

En effet, le rapport parlementaire de la Commission des Finances de l’Assemblée nationale [5] précise que ces opérations deviennent des opérations internes sans incidence pour l’application de la TVA, et donc que ces opérations n’existent pas au regard de la TVA.

Il y est également indiqué, dans le cadre de l’étude des conséquences financières relative au groupe TVA, que les opérations internes à l’assujetti unique devront être prises en compte dans le cadre du calcul de la taxe sur les salaires puisque les opérations internes à l’assujetti unique seraient traitées comme des opérations hors champ d’application de la TVA.

Enfin, le rapport de la Commission des finances du Sénat [6] illustre l’hésitation et la confusion du législateur sur la qualification à retenir pour les opérations internes en les qualifiant alternativement d’opérations « réputées ne pas exister » et d’opérations exonérées.

Comment vont être gérés les droits à déduction des membres et de l’assujetti unique ?

Chaque membre est considéré comme un secteur d’activité du groupe, de telle sorte que :

Lorsqu’un membre engage une dépense propre, le droit à déduction de la TVA supporté est déterminé en fonction des opérations réalisées avec les tiers ;

Exemple :

La société A forme un groupe TVA avec les entités A’, B, B’ et B’’.

La société A donne en location des immeubles à des tiers assujettis à la TVA et a opté pour l’assujettissement des loyers à la TVA. Dans le cadre des baux conclus avec les tiers (sociétés X), la société a engagé des dépenses de travaux de rénovation immobilières.

Dans la mesure où ces dépenses sont engagées pour le seul bénéfice de la société A et dans le cadre d’opérations assujetties à la TVA (c’est-à-dire les locations immobilières soumises à la TVA), l’intégralité de la TVA supportée au titre des travaux de rénovation sera déductible.

Lorsque le groupe supporte une dépense pour plusieurs membres du groupe, le principe de l’affectation de la dépense à chaque membre concerné devra être appliqué pour déterminer le montant de TVA déductible après application, si nécessaire, du coefficient de déduction du membre.

Aussi, afin de déterminer le droit à déduction pour chaque membre de la TVA supportée en amont sur une opération, il conviendra de déterminer le régime TVA de l’opération sous-jacente, c’est-à-dire, déterminer si l’opération finale pour laquelle la dépense est supportée ouvre ou non droit à déduction.

Exemple 1 :

La société A forme un groupe TVA avec les entités A’, B, B’ et B’’.

En raison des opérations réalisées avec des sociétés tierces (les sociétés X), chacune des sociétés, qui constitue un secteur d’activité distinct, a son propre coefficient de déduction.

La mise en place d’un ERP commun à l’ensemble des sociétés du groupe a été prise en charge par la société A et a donné lieu au paiement d’un montant de 200 000 euros HT et 40 000 euros de TVA. Cette dépense a été répercutée aux société A’, B, B’, B’’.

Admettons que la dépense est affectée à hauteur de 20 % à la société A, 10 % à la société A’, 15 % à la société B, 25 % à la société B’ et 30 % à la société B’’.

Le calcul de la TVA déductible par la société représentant le groupe sera réalisé comme suit :

Société A : (40 000 x 20 %) x 50 % = 4 000 euros de TVA déductible

Société A’ : (40 000 x 10 %) x 9 % = 360 euros de TVA déductible

Société B : (40 000 x 15 %) x 0 % = 0 euros de TVA déductible

Société B’ : (40 000 x 25 %) x 5 % = 500 euros de TVA déductible

Société B’’ : (40 000 x 30 %) x 10 % = 1 200 euros de TVA déductible

Ainsi, la société représentant le groupe sera en mesure de déduire la TVA supportée en amont pour la somme de 6 060 euros.

Comme précisé ci-dessus, le pourcentage de déduction de la TVA d’amont dont bénéficie les membres est déterminé en fonction de l’affectation de la dépense à ses opérations taxable.

La société A’ disposant d’un coefficient de déduction 9 %, la dépense étant affectée tant à des opérations taxables qu’exonérées ou hors champ, la TVA d’amont ne sera déductible qu’à hauteur de ce coefficient.

Exemple 2 :

Dans le cas où la dépense refacturée par la société A et supportée par A’ serait affectée à des opérations uniquement taxable, la TVA grevant cette refacturation sera intégralement déductible pour A’ compte tenu l’affectation de celle-ci à des opérations taxables à la TVA.

Cette lecture a récemment été confirmée par le Conseil d’État dans sa décision BNP Paribas Securities Services [7]. Dans cette affaire, le Conseil d’Etat a jugé que le caractère déductible de la TVA grevant une dépense dans le cadre d’une groupe TVA dépend des opérations ultérieures réalisées par le groupement.

En d’autres termes, dans le cas où, comme dans l’affaire précitée, une dépense « transite » entre les membres d’un groupe TVA, la déduction de la TVA grevant cette dépense est déterminée en fonction de son affectation finale à une opération ouvrant ou non droit à déduction.

En toute hypothèse, la déduction de la TVA sera réalisée par l’assujetti unique, de telle sorte que si un membre est en situation de crédit de TVA et un autre en situation de paiement, l’assujetti unique déterminera s’il est en crédit ou paiement de TVA après compensation.

En pratique, afin de permettre à l’assujetti unique de pouvoir opérer la compensation entre les situations propres à chaque membre du groupe en matière de TVA, il sera indispensable d’harmoniser les procédures de gestion de la TVA entre les différents membres.

Quelles conséquences en matière de contrôle fiscal ?

Pour les besoins des contrôles fiscaux, la création de l’article L. 16 F (N° Lexbase : L7160LZ9) et L. 16 G (N° Lexbase : L7161LZA) du Livre des procédures fiscales prévoient que les membres d’un assujetti unique pourront être contrôlés comme s’ils n’étaient pas membres de l'assujetti unique, sauf pour les livraisons et prestations à un autre membre de cet assujetti unique.

Les conséquences financières devront être notifiées au représentant de l’assujetti unique préalablement à la mise en recouvrement dans la mesure où c’est ce dernier qui en supportera la charge.

Quid de l’impact en matière de taxe sur les salaires ?

En pratique, chaque membre reste assujetti à la taxe sur les salaires individuellement, c’est-à-dire qu’il sera replacé, pour les besoins des autres impôts, dans la situation dans laquelle il serait hors groupe TVA (CGI, art. 256 C, III, 7).

Pour autant, dans le rapport parlementaire déposé par la Commission des Finances de l’Assemblée nationale en première lecture, il est précisé que l’ensemble des flux internes au groupe TVA seront non assujettis, et donc placés hors champ d’application de la TVA, de telle sorte que ces opérations devront être intégrées dans le rapport d’assujettissement.

Cela est confirmé in fine dans le rapport précité, où il est indiqué que la perte des recettes TVA engendrées par la création du groupe TVA pour le Trésor devrait être compensé en partie par l’augmentation de la charge de taxe sur les salaires des membres du groupe : « La mise en place d’un groupe de TVA doit conduire à augmenter la charge de la taxe sur les salaires des employeurs membres d’un assujetti unique ».

Ainsi, la mise en place du groupe TVA pourra avoir un impact négatif pour ses membres en ce qui concerne l’assujettissement à la taxe sur les salaires, chacun d’eux, en raison de leur qualité d’employeur, pouvant être assujetti et redevable de cette dernière en fonction des opérations internes effectuées avec les autres membres du groupe.

La conséquence sera donc que le groupe TVA, du fait de ses impacts en matière de taxe sur les salaires, n’aura un intérêt que limité voire inexistant en fonction des secteurs d’activités. Pire, il pourrait avoir pour conséquence d’aggraver la charge fiscale sur certaines sociétés.

[1] Loi n° 2020-1721, du 29 décembre 2020, de finances pour 2021 (N° Lexbase : L3002LZ9).

[2] CJUE, 4 mai 2017 ; aff. C-274/15, Commission européenne c/ Grand-Duché de Luxembourg (N° Lexbase : A5237WBL) ; CJUE, 21 septembre 2017, aff. C-605/15, Aviva Towarzystwo Ubezpieczen na Zycie S.A. w Warszawie (N° Lexbase : A7738WSE) ; CJUE, 21 septembre 2017, aff. C-326/15, « DNB Banka » AS (N° Lexbase : A7734WSA) ; CJUE, 21 septembre 2017, aff. C-616/15, Commission européenne c/ République fédérale d'Allemagne (N° Lexbase : A7739WSG).

[3] BOI-TVA-CHAMP-30-10-40 (N° Lexbase : X4263ALH).

[4] Débats parlementaires en 1ere lecture du PLF pour 2021 devant l’Assemblée Nationale, XVème législature, séance du 13 novembre 2020.

[5] Rapport de l’Assemblée Nationale p.183 : « Ainsi, les opérations internes au groupe TVA n’existent pas au regard de cet impôt : elles sont hors champ d’application ».

[6] Rapport du 19 novembre 2020 n° 138, Tome III.

[7] CE 3° ch., 4 novembre 2020, n° 435295, inédit au recueil Lebon (N° Lexbase : A517133W) : cette décision a été rendue dans un cadre particulier mais alimente le faisceau d’indices selon lequel la déduction de la TVA grevant une dépense doit être déterminée en fonction du régime TVA de l’opération finale sous-jacente.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:476613