[Focus] Covid-19 : premier bilan des mesures mises en place en matière de fiscalité

Lecture: 20 min

N2981BY3

Citer l'article

Créer un lien vers ce contenu

par Marie-Claire Sgarra, Rédactrice en chef de Lexbase Hebdo - édition fiscale

le 09 Avril 2020

Lexbase Hebdo Edition Fiscale vous propose de dresser un premier bilan des mesures mises en places en matière de fiscalité face à l’épidemie de Covid-19.

I - Les mesures applicables aux entreprises

Les entreprises qui assurément sont en première ligne de cette crise sanitaire ont été les premières à bénéficier de mesures d’aide de la part du Gouvernement. L’objectif est clair : maintenir ou retrouver une trésorerie pour les entreprises.

A - Report des échéances fiscales

Le Gouvernement a donné la possibilité aux entreprises qui en avaient besoin de reporter les cotisations sociales et les impôts directs dus à partir du 15 mars.

Pour les entreprises ou les experts-comptables qui interviennent pour des clients dans cette situation, il est possible de demander au service des impôts des entreprises le report sans pénalité du règlement de leurs prochaines échéances d’impôts directs (acompte d’impôt sur les sociétés, taxe sur les salaires).

Pour les travailleurs indépendants, il est possible de moduler à tout moment le taux et les acomptes de prélèvement à la source. Il est aussi possible de reporter le paiement de leurs acomptes de prélèvement à la source sur leurs revenus professionnels d’un mois sur l’autre jusqu’à trois fois si leurs acomptes sont mensuels, ou d’un trimestre sur l’autre si leurs acomptes sont trimestriels.

Pour le paiement de la contribution foncière des entreprises (CFE) ou de la taxe foncière (TF), il est possible de suspendre, en cas de contrat de mensualisation, les paiements sur impots.gouv.fr ou en contactant le Centre prélèvement service. Le montant restant sera prélevé au solde, sans pénalité.

Les reports sont accordés pour un délai de trois mois sans aucune pénalité et sans aucun justificatif.

| Nouveauté : une grande entreprise qui demande un report d’échéances fiscales et sociales ou un prêt garanti par l’Etat s’engage à ne pas verser de dividendes en 2020 à ses actionnaires en France ou à l’étranger et ne pas procéder à des rachats d’actions au cours de l’année 2020. Les entreprises qui auraient pris de telles mesures avant le jour d’annonce du dispositif le 27 mars 2020, ne sont pas concernées par cet engagement. |

►Pour plus de précisions sur ce dispositif, retrouvez les informations données par le Gouvernement à l’adresse suivante.

Pour accompagner les entreprises face à la crise du covid-19, le ministre de l’Action et des Comptes publics, Gérald Darmanin a décidé de prolonger ces mesures exceptionnelles pour les échéances sociales et fiscales du mois d’avril. Ainsi, comme en mars, les entreprises qui subissent des difficultés financières liées à la crise sanitaire auront la possibilité de demander un report de leurs échéances d’impôts directs d'avril.

B - Remises d’impôts directs, intérêts de retard ou de pénalités

Pour les situations les plus difficiles, les entreprises peuvent également demander une remise sur les impôts directs.

Le bénéfice de ces mesures gracieuses est soumis à un examen individualisé des demandes tenant compte de la situation et des difficultés financières de l'entreprise demandeuse.

Les entreprises doivent attester d’un baisse du chiffre d’affaires entre 2019 et 2020, présenter les autres dettes en cours, emprunts, cotisations sociales, indiquer la dernière situation de la trésorerie et de manière générale présenter tout élément pouvant justifier de difficultés sérieuses.

►La DGFiP met à disposition un modèle de demande afin de faciliter les démarches.

C - La commission des chefs de services financiers

| La Commission des chefs de services financiers (CCSF) peut accorder aux entreprises qui rencontrent des difficultés financières des délais de paiement pour s’acquitter de leurs dettes fiscales et sociales. |

Le débiteur lui-même, qui peut être un commerçant, un artisan, un agriculteur, une personne physique exerçant une activité professionnelle indépendante et une personne morale de droit privé (sociétés, associations). Un mandataire ad hoc du débiteur peut également saisir la CCSF.

Pour que la demande soit recevable, l’entreprise doit être à jour de ses déclarations fiscales et sociales, du paiement du prélèvement à la source et ne pas avoir été condamnée pour travail dissimulé.

Les dettes visées sont notamment les impôts, les taxes, les cotisations sociales aux régimes obligatoires de base exigibles, à l'exclusion des parts salariales et du prélèvement à la source.

Un dossier exposant la situation financière de l’entreprise doit être déposé auprès du secrétariat de la CCSF dans le ressort de laquelle se situe son siège social, ou son principal établissement. Le dossier est composé, entre autres, d’une attestation justifiant de l’état de ses difficultés financières, d'une attestation sur l’honneur justifiant le paiement des parts salariales des cotisations de sécurité sociale, des états prévisionnels de chiffre d’affaires et de trésorerie pour les prochains mois, des trois derniers bilans et de la situation actuelle de la trésorerie

►Pour les TPE, le dossier de saisine de la CCSF est disponible sur le site de la DGFiP.

D - Remboursement anticipée des crédits d’impôts et des crédits de TVA

| Les sociétés qui bénéficient d'un ou plusieurs crédits d'impôt restituables en 2020 peuvent dès maintenant demander le remboursement du solde de la créance disponible, après imputation le cas échéant sur leur impôt sur les sociétés dû au titre de l'exercice 2019, sans attendre le dépôt de la déclaration de résultat. |

Ce dispositif s'applique pour tous les crédits d'impôt restituables en 2020, notamment CICE et CIR/CII et ceux concernant certains secteurs en difficultés (le crédit d’impôt pour dépenses de production d’œuvres cinématographiques, le crédit d’impôt pour dépenses de production d’œuvres audiovisuelle, le crédit d’impôt pour dépenses de production de films et d’œuvres audiovisuelles étrangers, le crédit d’impôt en faveur des entreprises de spectacles vivants musicaux ou de variétés, le crédit d’impôt pour dépenses de production d’œuvres phonographiques ou le crédit d’impôt en faveur des créateurs de jeux vidéo).

La société doit se rendre sur son espace professionnel pour déclarer :

- la demande de remboursement de crédit d’impôt (formulaire n° 2573),

- la déclaration permettant de justifier du crédit d’impôt (formulaire n° 2069-RCI ou déclaration spécifique), - le relevé de solde d’impôt sur les sociétés (formulaire n° 2572) permettant de liquider l’impôt dû et de constater la créance restituable pour 2020 à défaut de déclaration de résultats.

Pour obtenir un remboursement de crédit de TVA, l’entreprise doit effectuer sa demande par voie dématérialisée, directement depuis son espace professionnel ou par l’intermédiaire d’un partenaire agréé (partenaire EDI).

Dans le contexte de la crise du COVID-19, les demandes de remboursement de crédit de TVA seront traitées dans les plus brefs délais.

II - Les mesures concernant les particuliers

A - Report de la déclaration 2020 des revenus 2019

Le ministre de l’Action et des Comptes publics a annoncé sur TF1 mardi 31 mars le report des échéances de la déclaration de revenus. Les nouvelles dates limites pour rendre sa déclaration des revenus de 2019 sont fixées au 4 juin 2020, 23h59 dernier délai, dans la zone 1 (départements de 01 à 19) et pour les non-résidents, au 8 juin 2020 pour la zone 2 (départements de 20 à 54) et au 11 juin pour la zone 3 (départements 55 à 974/076). Le service de télé-déclaration des revenus sera accessible sur le site Internet des impôts à compter du 20 avril 2020.

Le changement le plus important concerne les contribuables qui continuent à déclarer au moyen du formulaire papier et qui bénéficieront d’un délai étendu, jusqu’au 12 juin 2020.

Rappelons à ce sujet que, présentée comme une étape préparatoire à la mise en place du prélèvement à la source, l'obligation de remplir sa déclaration de revenus par internet s'appliquait à tous les contribuables en 2019. Les contribuables dont la résidence principale n'est pas équipée d'un accès à internet peuvent continuer de remplir une déclaration papier. De même, les contribuables qui ne savent pas utiliser le web peuvent aussi continuer continuer d'utiliser les formulaires au format papier.

Calendrier de la déclaration en ligne

| Date d’ouverture du service de déclaration | Lundi 20 avril 2020 | |

|

Dates limites de souscription des déclaration | Zone 1 (départements n° 1 à n° 19) | 4 juin 2020 à 23h59 |

| Zone 2 (départements n° 20 à n° 54) | 8 juin 2020 à 23h59 | |

| Zone 3 (départements n° 55 à 974/976) | 11 juin 2020 à 23h59 | |

Calendrier de la déclaration papier

| Réception des déclarations papier | A partir du 20 avril jusqu’à mi mai |

| Date limite de dépôt des déclarations | 12 juin 2020 à 23h59, cachet de la Poste faisant foi |

B - La déclaration automatique

En ce qui concerne la déclaration automatique mise en place par la loi de finances pour 2020, elle sera proposée aux foyers fiscaux imposés en 2019 uniquement sur la base des revenus préremplis par l’administration et pour lesquels aucun changement de situation n’a eu lieu en 2019.

- si le contribuable a déclaré en ligne l'année dernière : un courriel d'information sur ce nouveau dispositif signalant que le récapitulatif des informations connues de l'administration est disponible, pour vérification, dans l’espace particulier sera envoyé ;

- si le contribuable a déposé une déclaration papier en 2019 : un courrier avec la nouvelle déclaration de revenus sous un format adapté, accompagnée de documents présentant ce nouveau mode de déclaration sera envoyé.

Environ 2/3 des usagers pourraient ne pas avoir à déclarer cette année grâce à la déclaration automatique.

A noter : si certains éléments doivent être complétés ou modifiés (adresse, situation de famille, montant des revenus et charges, dépenses éligibles à réduction / crédit d'impôt, option pour choisir l’imposition au barème des revenus de capitaux mobiliers…), la déclaration devra être remplie et signée comme habituellement.

C - Ajustement du taux de prélèvement à la source

Depuis l’entrée en vigueur du prélèvement à la source, l’impôt est prélevé en « temps réel ». Baisse de salaires ou chômage partiels, de nombreux français vont être affectés financièrement. Les contribuables peuvent ainsi signaler une baisse de revenus sur leur espace particuliers sur le site impots.gouv.fr, dans la rubrique « Gérer mon prélèvement à la source », menu « Actualiser suite à une baisse ou une hausse de vos revenus ». Un nouveau taux sera calculé par l'administration fiscale puis transmis aux organismes qui vous versent des revenus

Attention, la baisse anticipée de ses revenus doit être au moins supérieure à 10 % par rapport aux revenus de l’année précédente. Cette condition n’est pas assouplie pour le moment.

A noter que, même sans modulation, le prélèvement s'adapte aux revenus.

►Consulter en ce sens, l’Infographie « Prélèvement à la source » (N° Lexbase : X4283CH4).

D - Qu’en est-il du régime fiscal applicable aux travailleurs transfrontaliers ?

| Dans un communiqué de presse en date du 19 mars 2020, le ministère de l’Economie et des Finances a indiqué que la France a trouvé un accord avec l'Allemagne, la Belgique, la Suisse et le Luxembourg pour que le maintien à domicile des travailleurs frontaliers n’entraîne pas de conséquence sur le régime d’imposition qui leur est applicable. |

Pour rappel, les régimes d’imposition existants permettent l'imposition exclusive des salaires des travailleurs transfrontaliers dans l’Etat de résidence, soit la France pour les frontaliers qui y résident, à condition de ne pas dépasser un certain nombre de jours travaillés hors de la zone frontalière de l'autre Etat.

Face à la crise sanitaire que nous traversons, la France s'est accordée avec la Belgique et la Suisse pour que, jusqu'à nouvel ordre, les jours pendant lesquels les travailleurs frontaliers sont amenés à demeurer chez eux pendant cette crise ne soient pas pris en compte pour le décompte du nombre de jours prévus. Par conséquent, ces jours n’auront pas d’incidence sur l’éligibilité au régime spécifique d’imposition dont bénéficient les travailleurs frontaliers.

En ce qui concerne l’Allemagne, l’accord amiable conclu avec la France le 16 février 2006 couvre déjà cette situation (N° Lexbase : X7422ADA).

Pour le Luxembourg, rappelons que la nouvelle convention avec la France (N° Lexbase : L1333LWB), en vue d’éviter les doubles impositions et de prévenir l’évasion et la fraude fiscales en matière d’impôts sur le revenu et la fortune, signée à Paris le 20 mars 2018, approuvée par la loi du n° 2019-130 du 25 février 2019 (N° Lexbase : L3816LPZ) et publiée par le décret n° 2019-1274 du 2 décembre 2019 (N° Lexbase : L7469LTS) ne prévoit pas de régime spécifique pour les travailleurs frontaliers. C’est la règle générale d’imposition des salaires au lieu d’activité qui prévaut (méthode de l’exemption). La nouvelle convention fiscale franco-luxembourgeoise instaure un seuil de tolérance. Ainsi, un frontalier français ne pourra pas travailler plus de 29 jours par an en dehors du Luxembourg sans que la rémunération afférente ne soit imposée en France.

►Lire en ce sens, Julie Lamoure, Statut fiscal des travailleurs frontaliers, Lexbase Fiscal, 2012, n° 487 (N° Lexbase : N2114BTH).

E - Particuliers non-résidents et confinement : quid de la résidence fiscale ?

| L’administration fiscale s’est prononcée à ce sujet et a indiqué qu’un séjour temporaire au titre du confinement en France, ou de restrictions de circulation (« travel ban ») décidées par le pays de résidence, n’est pas de nature à caractériser une domiciliation fiscale en France au titre de l’article 4 B du Code général des impôts (N° Lexbase : L6146LU8). |

Au regard de l'article 4 B du Code général des impôts précité, sont considérées comme ayant leur domicile fiscal en France :

- les personnes qui ont en France leur foyer ou le lieu de leur séjour principal ; ou

- celles qui exercent en France une activité professionnelle ; ou

- celles qui ont en France le centre de leurs intérêts économiques.

Un seul des critères soit rempli au regard du droit interne français pour qu'un contribuable soit considéré comme résident fiscal de France. En conquence, si le domicile fiscal est en France, le particulier est passible de l'impôt en France sur l'ensemble de ses revenus, y compris la rémunération de son activité à l'étranger et doit alors déposer sa déclaration de revenus auprès du service des impôts dont dépend son domicile fiscal.

S’agissant du critère personnel du foyer ou lieu de séjour principal en France, le Conseil d'Etat a précisé que le lieu de séjour principal du contribuable ne peut déterminer son domicile fiscal que dans l'hypothèse où celui-ci ne dispose pas de foyer [...], la notion de foyer familial qui renvoie à celle de résidence habituelle et revêt donc un certain caractère de permanence, est un critère prioritaire de l'imposition. Le lieu de séjour principal qui se définit à partir de données contingentes ne doit être recherché que dans le cas où l'existence d'un foyer ne peut être déterminée (CE Section, 3 novembre 1995, n° 126513, publié au recueil Lebon N° Lexbase : A6488ANM).

Sur la notion d’exercice en France d’une activité professionnelle non accessoire, pour les salariés, le domicile fiscal dépend du lieu où ils exercent effectivement et régulièrement leur activité professionnelle. Pour les non salariés, il sera nécessaire de rechercher s’ils disposent en France d’un point d’attache fixe, un établissement ou une exploitation. Le Conseil d’Etat a pu juger qu’un contribuable étaitrésident fiscal français du fait de l’exercice sur le territoire d’une activité professionnelle, alors même que l’administration n’avait pas été en mesure de prouver qu’il en tirait une quelconque rémunération (CE 10° et 9° ssr., 26 mai 2010, n° 296808, inédit au recueil Lebon N° Lexbase : A6875EXW).

Le centre des intérêts économiques se définit comme le lieu où le contribuable a réalisé ses principaux investissements ou le lieu où il possède le siège de ses affaires. Il peut également s’agir du lieu où le contribuable a le centre de ses activités professionnelles d’où il tire la majeure partie de ses revenus. Attention, la seule constatation d’un patrimoine en France n’est pas suffisante pour ce critère, si le patrimoine n’est pas productif de revenus (CE 8° et 3° ssr., 27 janvier 2010, n° 294784, mentionné aux tables du recueil Lebon N° Lexbase : A7546EQK).

Ces dispositions s’appliquent sous réserve des conventions fiscales internationales.

Il peut arriver que la résidence fiscale d’un contribuable soit localisée dans deux Etats différents. Dans cette hypothèse de conflit de résidence, il convient de se référer à la convention fiscale internationale qui a été conclu entre ces deux Etats s’il en existe une.

| Pour l’administration, au regard des conventions internationales, il apparaît également que le fait qu’une personne soit retenue provisoirement en France en raison d’un cas de force majeure ne soit pas de nature, pour ce seul motif, à la considérer comme y ayant établi son foyer permanent ou y ayant le centre de ses intérêts vitaux. |

►Lire en ce sens, Actes de colloque, Marc Pelletier, La résidence, clé d’application des conventions fiscales internationales conclues par la France : difficultés et perspectives, Lexbase Fiscal, 2019, n° 768 (N° Lexbase : N7172BXW).

►Lire également, Simon Ginesty, Le statut fiscal de l’expatrié, Lexbase Fiscal, 2011, n° 429 (N° Lexbase : N4946BRM).

III - Adaptation des délais de procédures

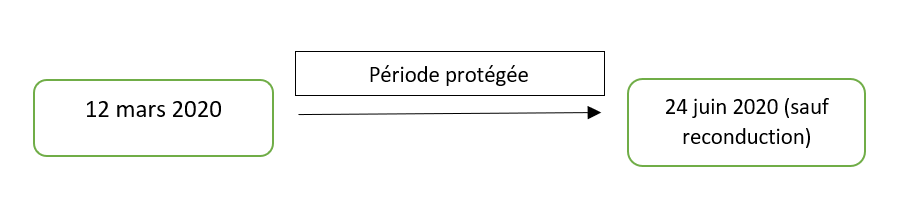

L’ordonnance n° 2020-306 du 25 mars 2020, relative à la prorogation des délais échus pendant la période d’urgence sanitaire et à l’adaptation des procédures pendant cette même période (N° Lexbase : L5730LW7), prend diverses mesures générales s’appliquant tant aux usagers qu’à l’administration. En matière de contentieux fiscal, elle institue une sorte de « période protégée » pendant une période comprise entre le 12 mars et l’expiration d’un délai de un mois à compter de la date de cessation de l’état d’urgence sanitaire.

A - Les reports des délais

L’article 2 de l’ordonnance du 25 mars 2020 vise de manière générale « tout acte, recours, action en justice, formalité, inscription, déclaration, notification ou publication prescrit par la loi ou le règlement à peine de nullité, sanction, caducité, forclusion, prescription, inopposabilité, irrecevabilité, péremption, désistement d'office, application d'un régime particulier, non avenu ou déchéance d'un droit quelconque et qui aurait dû être accompli pendant la période mentionnée […] sera réputé avoir été fait à temps s'il a été effectué dans un délai qui ne peut excéder, à compter de la fin de cette période, le délai légalement imparti pour agir, dans la limite de deux mois. Il en est de même de tout paiement prescrit par la loi ou le règlement en vue de l'acquisition ou de la conservation d'un droit ».

Il est donc prévu un délai supplémentaire égal au délai initial sans pouvoir excéder deux mois et qui commence à courir à compter de la fin de la période d’urgence sanitaire. En conséquence et pour le moment, le délai serait reporté au maximum jusqu’au 24 août 2020.

En ce qui concerne le report des formalités déclaratives

Ce dispositif n’est pas applicable aux déclarations servant à l’imposition et à l’assiette, la liquidation et au recouvrement des impôts, droits et taxes (ordonnance n° 2020-306 du 25 mars 2020, art. 10).

Par exception peuvent être prévues des mesures de report. Ainsi le délai de dépôt des liasses fiscales, en principe fixée au 20 mai, est prorogé au 31 mai 2020.

Les procédures déclaratives peuvent également être adaptées afin de permettre aux entreprises de pouvoir attester être à jour de leurs obligations (notamment pour la saisine de la Commission des chefs de services financiers).

De même la campagne de déclaration d’impôt sur le revenu a été prolongé. Pour rappel, la campagne débutera le 20 avril et s’achèvera en fonction des zones entre le 4 et le 11 juin 2020. Pour les déclarants papier, la campagne de déclaration se fera du 20 avril au 12 juin 2020.

B - Suspension et prorogration des délais en matière fiscale

L’ordonnance du 25 mars 2020 suspend les délais de prescription du droit de reprise de l’administration qui expirent le 31 décembre 2020 jusqu’à l’expiration d’un délai de un mois à compter de la fin de l’état d’urgence sanitaire, le 24 juin 2020. Ces dispositions sont applicables aux rectifications mais également aux intérêts de retard, majorations et amendes.

Sont également suspendus, pour la même période, l’ensemble des délais prévus dans le cadre de la conduite des procédures de contrôle et de recherche en matière fiscale. Le ministre de l’Action et des Comptes publics a annoncé, dans son intervention télévisée du 31 mars 2020 qu’il n’y aurait plus de contrôles fiscaux pendant toute la durée du confinement dans les secteurs les plus touchés par la crise.

Concernant les délais en matière de recouvrement et de contestation des créances dont le recouvrement incombe aux comptables publics, l’article 11 de l’ordonnance n° 2020-306 prévoit une

suspension jusqu’au 24 août 2020, des délais en cours au 12 mars 2020 ou qui devraient commencer à courir entre le 12 mars et le 24 juin 2020.

S’agissant enfin des décisions de rejet des réclamations, l’article 7 de l’ordonannce prévoit que les délais à l’issue desquels une décision, un accord ou un avis de l'un de ces organismes ou personnes peut ou doit intervenir ou est acquis implicitement et qui n’ont pas expiré avant le 12 mars 2020, sont

suspendus jusqu’au 24 juin 2020.

La suspension des délais concerne également ceux applicables en matière de rescrits et d’agréments.

A noter que l’administration fiscale, a, dans une mise à jour du 3 avril 2020, intégré ses commentaires relatifs aux dispositions prises dans le cadre de l'épidémie de COVID-19 et à l’adaptation par ordonnances des délais de procédures administratives et juridictionnelles.

L’administration fiscale attire l’attention sur le fait que, pour les déclarations fiscales, aucun report d’échéance n’est prévu par ordonnance. Sauf dans le cas des mesures de report prises par instruction aux services (services des impôts des entreprises et services des impôts des particuliers) et accordées sur demande des contribuables (par exemple : échéances d’impôts directs de mars), les contribuables sont tenus de déclarer et de payer leurs dettes fiscales selon les règles et le calendrier de droit commun.

Ces commentaires font l’objet d’une consultation publique du 3 avril 2020 au 13 avril 2020.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:472981