[Focus] Quelles sont les conséquences fiscales d’une activité exercée à titre individuel de location nue transformée en location meublée ?

Lecture: 21 min

N5529BZS

Citer l'article

Créer un lien vers ce contenu

par Jérôme Mazeres, Fiscaliste - Diplômé en gestion de patrimoine, Les fourmis du patrimoine

le 23 Mai 2023

Mots-clés : location meublée • BIC • bailleurs • revenus fonciers

1.- La location d’une habitation nue ou meublée ne reçoit pas le même traitement fiscal.

En effet, la location nue relève du régime des revenus fonciers, et la location meublée relève du régime des bénéfices industriels et commerciaux.

Il n’est cependant pas rare en pratique de voir certains bailleurs transformer leur activité de location nue en location meublée.

2.- Un tel changement génère de nombreuses conséquences au regard de la fiscalité. Sans prétendre à l’exhaustivité, nous pouvons tenter de ranger ces conséquences en quatre temps :

- La perte de l’intégralité du régime des revenus fonciers et de ses avantages (I)

- Les interrogations concernant la fiscalité du passage à la nouvelle modalité de détermination du résultat (II)

- Le démarrage de l’activité de loueur en meublé et ses conséquences sur les amortissements et les plus-values (III)

- L’impact sur quelques impôts connexes (IV).

I. La perte du régime des revenus fonciers

A. La perte du déficit foncier et la remise en cause de l’imputation sur le revenu global

3.- Parmi les premières conséquences liées à ce changement d’activité, on pense tout particulièrement au mécanisme d’imputation du déficit foncier.

Il existe deux mécanismes d’imputation des revenus fonciers : l’un concernant le revenu global, et l’autre les revenus fonciers des 10 années suivantes. Dans ce dernier cas on parlera de « tunnelisation des déficits fonciers ».

4.- Le revenu foncier peut être imputé sur le revenu global jusqu’à 10 700 euros. Attention, le déficit foncier imputable sur le revenu global n’est pas constitué des intérêts d’emprunt. En effet, le déficit foncier correspondant aux intérêts d’emprunt est « tunnélisé ».

5.- Il convient également de relever que la seconde loi de finances rectificative pour 2022 a accru le plafond du déficit imputable sur le revenu global. En effet, le déficit foncier généré par des travaux de rénovation énergétique pourra faire l’objet d’une imputation sur le revenu global dans la limite de 21 400 euros [1]. Rappelons que cette majoration est temporaire, celle-ci trouvant à s’appliquer entre le 1er janvier 2023 et le 31 décembre 2025.

6.- Afin que l’imputation du déficit sur le revenu global soit définitivement acquise, il est nécessaire que le bien continue à être donné en location jusqu’au 31 décembre de la 3ème année suivant celle de l’imputation du déficit. Cette condition trouve également à s’appliquer au « super déficit » lié au travaux de rénovation énergétique.

7.- Lorsque l’article 156, I-3° du Code général des impôts N° Lexbase : L0306MGG vise la cessation de l’activité de location, il fait référence à l’activité de location en nue.

Or, le passage de la location nue à la location meublée est considéré par la jurisprudence [2] et l’administration fiscale [3] comme un cas de perte de l’imputation du déficit sur le revenu global, lorsque cette situation se produit dans les trois ans de l’imputation du déficit.

Celui-ci n’est pas pour autant perdu dans la mesure où le déficit foncier « tunnelisé » est reconstitué.

Attention, si le bailleur ne dispose pas d’autres revenus fonciers lui permettant d’imputer le déficit reconstitué durant la période de 10 ans, alors celui-ci, au terme de la période d’imputation sera perdu.

B. La fin des questionnements concernant la qualification des travaux. Vraiment ?

La fin des interrogations concernant la qualification des travaux ?

8- Outre la perte du déficit foncier imputé sur le revenu global, c’est également l’ensemble du régime de détermination du résultat qui s’en trouve chamboulé.

En effet, le bailleur passe de l’application du régime des revenus fonciers au régime des bénéfices industriels et commerciaux.

9.- Dès lors, en cas de location en direct du bien immobilier, plusieurs points de différence apparaissent entre les deux régimes. Enfonçons une porte ouverte, les abattements forfaitaires des régimes micro sont différents, de même que les seuils d’application.

Outre cet aspect, c’est bien l’ensemble des règles applicables, et notamment celui concernant la déduction des travaux qui diffèrent. En effet, dans le cadre des revenus fonciers, sous conditions, le bailleur peut déduire les dépenses d’entretien et de réparation sauf celles indissociablement liées à des dépenses non déductibles [4]. Les dépenses d’amélioration sont déductibles pour les locaux d’habitation. Néanmoins, celles-ci ne sont pas déductibles pour à usage professionnel, sauf s’il s’agit de travaux permettant l’accueil des personnes handicapées ou destinés à protéger le local de l’amiante. Enfin, les travaux de construction, reconstruction ou agrandissement ne sont pas déductibles [5].

10.- Cette distinction entre les dépenses déductibles n’existe pas au cas des bénéfices industriels et commerciaux.

Cependant, là où les travaux de construction, reconstruction ou agrandissement ne sont pas déductibles en matière de revenus fonciers, ceux-ci pourront faire l’objet d’un amortissement en matière de bénéfices industriels et commerciaux.

Une nouvelle discussion concernant la qualification : charge ou amortissement ?

11.- Le débat entre la qualification de travaux d’entretien/ réparation, et de travaux d’amélioration peut apparaître superflu au niveau des revenus fonciers dans la mesure où celles-ci sont déductibles pour un immeuble d’habitation.

Cependant, cette distinction peut trouver un certain intérêt pour l’application des bénéfices industriels et commerciaux. En effet, les dépenses qui ont pour effet d'augmenter la valeur d'un élément de l'actif ne peuvent pas être comptabilisées en charges et doivent être immobilisées [6]. Ainsi, le débat portera sur la qualification en charge ou en amortissement.

12.- Le Conseil d’État [7] a pu considérer que des travaux de maçonnerie et de plomberie, réalisés dans un immeuble ancien, ayant entraîné une augmentation de la valeur de celui-ci, constituent des dépenses amortissables. Au cas des revenus fonciers, le Conseil d’État [8] a pu considérer que des dépenses de plomberie et de maçonnerie peuvent, selon les cas, constituer des dépenses d’entretien et de réparation, et d’amélioration.

13.- Le changement de catégorie d’imposition ne doit pas faire oublier la problématique de l’acte anormal de gestion, certains bailleurs étant susceptibles de se réserver la jouissance du bien immobilier. Deux solutions sont susceptibles de s’appliquer :

- Soit, une limitation de la déduction des amortissements et des charges déductibles au prorata de la durée de location [9] (l’immeuble était resté dans le patrimoine privé);

- Soit, déduction de l’intégralité des charges et des amortissements, mais en contrepartie, il doit comprendre dans les revenus imposables l’avantage en nature que lui procure la jouissance du bien immobilier [10] (dans le cadre de cette affaire, l’immeuble était inscrit au bilan) ;

Au cas des revenus fonciers, lorsque le contribuable se réserve la jouissance du bien immobilier, les dépenses afférentes à cet immeuble ne sont pas déductibles [11].

C. La perte des régimes locatifs propres aux revenus fonciers et à l’impôt sur le revenu

La perte des mécanismes d’amortissement propres aux revenus fonciers

14- La plupart des régimes d’investissement locatif comportent dans leur condition d’application un engagement de donner en location nue

À titre d’exemple, tel est le cas, des régimes suivants :

15.- La doctrine administrative propre à chacun de ces régimes consacrant un avantage spécifique en matière de revenus fonciers, se traduisant notamment par un mécanisme d’amortissement, prévoit les cas de reprise de ce mécanisme [15].

Notamment, la violation de la condition relative au fait de donner en location nue le bien immobilier, durant la période de l’engagement de location expose à une reprise de l’avantage fiscal.

16.- À titre d’exemple, pour le régime Robien, la doctrine administrative précise : « la rupture par le propriétaire ou l’associé de son engagement de location ou de conservation des parts entraîne la réintégration dans le revenu net foncier de l’année au cours de laquelle elle intervient, des amortissements déduits au cours de la période couverte par cet engagement.

Il pourra donc s’agir des déductions pratiquées à raison de l’investissement initial et/ou de celles pratiquées à raison de travaux ultérieurs de construction, reconstruction ou d’agrandissement ».

Celle-ci laisse notamment la possibilité d’utiliser le mécanisme du quotient visé à l’article 163-0 A du Code général des impôts N° Lexbase : L5656MAQ afin de « minorer » l’imposition.

La perte de certaines réductions d’impôt sur le revenu

17.- Outre les avantages spécifiques aux revenus fonciers, le bailleur a également pu avoir recours à une réduction d’impôt du type Pinel, Duflot ou Scellier par exemple.

Là encore, ces régimes de faveur comportent une obligation de donner en location nue le bien immobilier. Le passage à un schéma de location meublée est susceptible d’entraîner la remise en cause du régime de faveur.

18.- Il est donc nécessaire de vérifier la situation du bailleur au regard de ces différents régimes d’investissement locatif, et de vérifier le coût d’une éventuelle reprise de ceux-ci généré par un passage à un schéma de location meublée.

II. Le changement de catégorie d’imposition génère-t-il une plus-value immobilière imposable ?

19- Seules sont imposables les plus-values réalisées lors d'une cession à titre onéreux d'un bien immobilier ou d'un droit y afférent. Cette cession constitue le fait générateur de l'impôt [16].

20.- Or, en cas de passage à un régime de location meublé, et notamment de loueur en meublé non professionnel (LMNP), il n’y a pas de « cession » en tant que telle.

Dès lors, il ne devrait pas y avoir de fait générateur de plus-values privées, et encore moins de droit de mutation à titre onéreux.

A priori, il ne devrait également pas en être autrement en cas de passage d’une activité relevant du régime des revenus fonciers à une activité de loueur en meublé professionnel (LMP).

21.- En ce sens, il convient de rappeler qu’en cas d’exercice d’une activité LMNP, l’administration fiscale considère que la cession de l’immeuble relève du régime des plus-values immobilières privées. Alors qu’en cas de cession du même dans le cadre du régime LMP, l’administration fiscale considère que celle-ci relève du régime des plus-values professionnelles.

Or, le passage LMNP à LMP n’entraîne pas de cessation d’activité, et par conséquent de la plus-value immobilière latente [17].

De plus, une ancienne réponse ministérielle de 2008 [18] a également pu préciser que le passage d’une SCI à l’IR exerçant une activité de location nue à une SARL de famille exerçant une activité de location meublée ne générait pas de cessation d’activité.

III. Quelques questions concernant la fiscalité liée au démarrage de l’activité de loueur en meublé

A.Plusieurs questions concernent l’immobilisation et l’amortissement de l’immeuble

L’immeuble à usage d’habitation doit-il être nécessairement inscrit au bilan ?

22.- Les biens qui ne sont pas inscrits au bilan font en principe partie du patrimoine privé. En règle générale, quelques éléments constituent des éléments d’actif professionnel par nature, tel que le fonds de commerce. Mais qu’en est-il de l’immeuble utilisé pour une activité de loueur en meublé.

Le Conseil d’État [19] a eu l’occasion d’indiquer que des immeubles affectés à des activités de location en meublée saisonnière ne constituent pas des actifs affectés par nature au patrimoine commercial.

23.- Cependant, si ces biens ne sont pas inscrits au bilan, la doctrine administrative [20] permet de déduire une fraction des frais financiers, amortissement et frais de gestion, calculée au prorata de la durée de location.

Dans le cadre de l’arrêt cité par la doctrine administrative, l’administration fiscale avait raisonné en semaine.

À quelle valeur convient-il d’inscrire l’immeuble au bilan ?

24.- Si le bailleur choisit d’immobiliser le bien immobilier, encore faut-il déterminer la valeur à inscrire au bilan. Doit-on retenir la valeur vénale ou le prix d’origine du bien, c’est-à-dire la valeur du bien lors de son acquisition ?

25.- La doctrine administrative [21] précise, notamment dans le cas où un contribuable inscrit un bien immobilier relevant de son patrimoine privé au bilan de l’entreprise individuelle : « Les immeubles appartenant à l'exploitant soumis à un régime de bénéfice réel mais non inscrit au bilan ou sur l'annexe n° 2033 A (CERFA n° 10956) de l'entreprise, sont censés demeurer dans le patrimoine privé de l'exploitant même si celui-ci les utilise pour les besoins de l'exploitation.

Il s'ensuit qu'en cas d'inscription d'un tel immeuble au bilan ou sur l'annexe n° 2033 A (CERFA n° 10956) en cours d'exploitation, l'exploitant peut effectuer cette inscription à la valeur réelle. C'est en fonction de cette valeur réelle que seront calculés les amortissements annuels ».

26.- Ce positionnement s’inscrit dans le cadre de l’article 15 à l’annexe II [22] du Code général des impôts N° Lexbase : L9922HMG. Ainsi, au vu de la doctrine administrative, il conviendrait de partir de la valeur réelle du bien afin de déterminer les amortissements.

27.- il convient de rappeler que le terrain n’est pas amortissable.

Il est donc nécessaire de procéder à une ventilation entre la valeur du terrain et la valeur des constructions.

Le Conseil d’État [23] a dressé une méthode permettant d’opérer cette ventilation :

1. Vérifier s’il existe des cessions de terrains nus à des dates proches de celles effectuées par l’entreprise dans la même zone géographique ;

2. À défaut, évaluation du coût de la reconstruction de l’immeuble à la date de son entrée au bilan de l’entreprise, en tenant compte de sa vétusté et de son état d’entretien ;

3. En cas d’impossibilité de retenir les méthodes précédentes, possibilité de tenir compte des données comptables issues du bilan d’autres entreprises ayant acquis à des dates proches des immeubles comparables.

Faut-il reconstituer les amortissements ?

28.- La doctrine administrative [24] précise : « Dès lors que la dépréciation des immobilisations résulte principalement de l'usure provoquée par leur utilisation, le point de départ de l'amortissement linéaire est calculé à compter du jour de la mise en service effective de chaque élément amortissable ».

Cela correspond ainsi peu ou prou à la mise en location du bien en meublée.

Ce positionnement de l’administration fiscale n’est pas sans rappeler celui du Conseil d’État du 8 septembre 1999 [25] concernant l’inscription d’un bien au bilan d’une entreprise en cours de vie de celle-ci, celui-ci étant auparavant logé dans le patrimoine privé. Le Conseil d’État considéra qu’il n’y avait pas lieu de reconstituer des amortissements dans ce cas.

29.- Certains arrêts sont susceptibles de générer un certain nombre d’interrogations.

Cela est notamment le cas de l’arrêt rendu par le Conseil d’État [26], le 10 juillet 2007.

Cette affaire n’est pas si éloignée de celle du passage à une activité de location meublée. Il s’agissait d’une SCI relevant de l’impôt sur le revenu exerçant une activité relevant des revenus fonciers. Celle-ci n’avait par conséquent jamais amorti le bien immobilier donné en location nue. Cependant, les parts de celle-ci ont été acquises pas une société relevant de l’impôt sur les sociétés.

La quote-part de bénéfice de la SCI revenant à la société IS, a été déterminé selon les règles BIC/IS conformément à l’article 238 bis K du Code général des impôts N° Lexbase : L3844KWB.

Il était notamment question de savoir si la société IS devait reconstituer les amortissements, et si la durée normale de l’amortissement devait être décomptée à partir de la d’acquisition des biens ou à partir du changement des règles de détermination du résultat.

Le Conseil d’État répond assez clairement en considérant que la durée normale d’utilisation des biens doit être décomptée à partir de la date d’acquisition ou de création de ceux-ci.

30.- Les conclusions du commissaire du gouvernement Pierre Collin [27] sont par ailleurs très éclairantes sur ce sujet.

Il relève notamment que conformément à l’article 39,1-2° du CGI et de l’article 322-4, 2 du PCG, le bien immobilier étant entré dans le patrimoine de la SCI en 1974, celui-ci avait donc bien commencé à être exploité.

Il considère que le changement d’associé au sein de la SCI n’entraîne qu’un changement des modalités de calcul du bénéfice, sans créer une personne morale nouvelle ou entraîner un changement de régime fiscal.

B. Quelle imposition en cas de revente du bien immobilier, une fois le changement d’activité effectuée ?

31.- En principe, le régime applicable est le suivant :

- Cession du bien donné en location nue : application du régime des plus-values immobilières privées ;

- Cession du bien donné en location meublée non professionnelle : application du régime des plus-values immobilières privées [28]. Cela permet ainsi de bénéficier du régime des abattements pour durée de détention ;

- Cession du bien donné en location meublée professionnelle : application du régime des plus-values professionnelles. Cela permet de bénéficier de certains régimes d’exonération des plus-values professionnelles, sous réserve d’en remplir les conditions, comme celui visé à l’article 151 septies du Code général des impôts [29] (exonération en fonction du chiffre d’affaires).

32.- En outre, la doctrine administrative considère que le passage de la location meublée non professionnelle à la location meublée professionnelle n’entraîne pas de cessation d’activité [30].

En cas de cession d'un immeuble par un contribuable ayant eu alternativement la qualité de loueur en meublé professionnel et de loueur en meublé non-professionnel, la plus-value afférente à cette cession est soumise au régime d'imposition applicable lors de la cession.

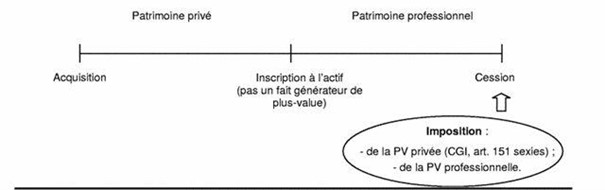

33.- Mais comment traiter la cession du bien immobilier suite au passage de la location nue à un régime LMNP ou LMP ? La réponse ne résiderait-elle pas dans l’application du régime des biens migrants ?

La doctrine administrative [31] ne répond en réalité pas à cette question : « Sauf dans l'hypothèse où le bien aurait figuré successivement dans le patrimoine privé puis dans le patrimoine professionnel du loueur en meublé, l'article 151 sexies du CGI n'est pas applicable en cas de cession d'un bien par une personne ayant eu successivement la qualité de loueur en meublé non professionnel et de loueur en meublé professionnel.

Lorsque la plus-value relève du régime prévu à l'article 150 U du CGI N° Lexbase : L3577MGL et à l'article 150 VH du CGI N° Lexbase : L0458IHG, l'abattement pour durée de détention se calcule sur le nombre d'années de détention du bien depuis son acquisition. Dans cette hypothèse, une seule plus-value doit être déterminée selon les règles prévues à l'article 150 U du CGI et à l'article 150 VH du CGI que l'immeuble ait ou non fait successivement partie du patrimoine privé et du patrimoine professionnel au sens de l'article 151 sexies du CGI ».

34.- L’article 151 sexies du CGI dispose : « La plus-value réalisée dans le cadre d'une activité agricole, artisanale, commerciale, industrielle ou libérale est calculée, si le bien cédé a figuré pendant une partie du temps écoulé depuis l'acquisition dans le patrimoine privé du contribuable, suivant les règles des articles 150 U à 150 VH, pour la partie correspondant à cette période ».

Selon les cas, la cession du bien peut ainsi générer l’imposition d’une plus-value immobilière privée et d’une plus-value professionnelle.

Schématiquement, la situation serait la suivante :

35.- La solution devrait probablement être la suivante :

- Passage location nue à location meublée non professionnelle avec cession du bien immobilier durant ce régime : application du régime des plus-values immobilières privées. L’abattement pour durée de détention est décompté à partir de la date d’acquisition du bien.

- Passage de la location nue à la location meublée professionnelle avec cession durant ce régime. Il y a une plus-value privée et une plus-value professionnelle.

IV. L’impact sur d’autres impôts : l’exemple de l’IFI et de la CFE

36.- Si, la location nue était soumise à l’IFI, le changement de mode de location pour l’exercice d’une activité de location meublée est susceptible d’impacter l’assiette de cet impôt.

En cas de passage à une activité de location meublée non professionnel, l’activité restera soumise à l’IFI.

En revanche, en cas de passage à une activité de loueur en meublée professionnel, cette activité est susceptible de bénéficier du régime d’exonération [32].

37.- Au cas de la CFE, en cas de location d’un immeuble nu à usage d’habitation générant des recettes brutes hors taxes inférieures à 100 000 euros, celle-ci était exonérée de CFE. Or, le passage à un régime de location meublée est susceptible de générer l’application de celle-ci, sauf application de régime d’exonération.

38.- En conclusion, sans prétendre à l’exhaustivité, on comprend au vu du présent article que les schémas de passages d’une activité de location en nu à une activité de location en meublée, sont susceptibles de générer un certain nombre de conséquences fiscales qui doivent être préparées et anticipées.

[1] Quelle gestion des déficits fonciers pour la période 2023-2025 – les fourmis du patrimoine – vidéo – 18 mars 2023 [en ligne].

[2] TA de Lyon, 15 mars 2011, n° 0807477.

[3] BOI-RFPI-BASE-30-20 n° 240 du 1er septembre 2017 [en ligne].

[4] Revenus fonciers : quid de la dissociabilité des travaux, Les fourmis du patrimoine, le 28 février 2023 [en ligne] ; CAA de Versailles, 20 février 2023, n° 21VE01133 N° Lexbase : A61249D8.

[5] Pour une synthèse des dépenses déductibles [en ligne].

[6] BOI-BIC-CHG-20-20-20 n° 60 du 12 septembre 2012 [en ligne].

[7] CE, 6 mai 1985, n° 43391 : RJF, 7/85, n° 1002.

[8] CE Contentieux, 28 janvier 1981, n° 17719 N° Lexbase : A7463AKM : RJF 3/81, n° 223.

[9] CE 9° et 7° ssr., 1er février 1978, n° 02838 N° Lexbase : A1051B73 – BOI-BIC-CHG-10-10-30, n° 30 du 12 septembre 2012 [en ligne].

[10] CE 9° et 7° ssr., 16 avril 1980, n° 10828 N° Lexbase : A9046AIU.

[11] BOI-RFPI-DECLA-20, n° 140, du 13 novembre 2019 [en ligne].

[12] CGI, art. 31, I-1°-o N° Lexbase : L4098MGU.

[13] BOI-RFPI-SPEC-20-40-20-10, n° 10 du 18 décembre 2013 [en ligne].

[14] BOI-RFPI-SPEC-20-20-20 n° 10, du 21 mai 2015 [en ligne].

[15] BOI-RFPI-SPEC-20-20-40, n° 170, du 12 septembre 2012 – cas du Robien [en ligne].

[16] BOI-RFPI-PVI-10-30, n° 1, du 11 février 2013 [en ligne].

[17] BOI-BIC-CHAMP-40-20, n° 450, du 23 février 2022 [en ligne].

[18] QE n° 12096 de M. Kert Christian, JOANQ 4 décembre 2007 p. 7585, réponse publ. 3 juin 2008 p. 4679, 13ème législature N° Lexbase : L0670H4L.

[19] CE 9° et 8° ssr., 8 novembre 1989, n° 63967 N° Lexbase : A1493AQD

[20] BOI-BIC-CHG-10-10-30, n° 30, du 12 septembre 2012 [en ligne].

[21] BOI-BIC-AMT-10-30-30-10, n° 480, du 8 septembre 2014 [en ligne].

[22] CGI, art. 15, annexe II, version en vigueur depuis le 10 avril 2009.

[23] CE 9° et 10° ssr., 15 février 2016, n° 367467, mentionné aux tables du recueil Lebon N° Lexbase : A1004PLR.

[24] BOI-BIC-AMT-20-10, n° 120, du 12 septembre 2012 [en ligne].

[25] CE 8° et 9° ssr., 8 septembre 1999, n° 179832 N° Lexbase : A4970AXD.

[26] CE 3° et 8° ssr., 10 juillet 2007 n° 287661 N° Lexbase : A2849DXS.

[27] P. Collin, Quelles sont les incidences de la clôture de l’exercice en cours d’année et de l’arrivée d’associés passibles de l’IS, BDCF, 2007, n° 122.

[28] BOI-BIC-CHAMP-40-20, n° 270, du 23 février 2022 [en ligne].

[29] Pour une synthèse des conditions d’application de l’article 151 septies du CGI voir, Les Fourmis du patrimoine, Plus-values professionnelles et exonération en fonction du chiffre d’affaires [en ligne].

[30] BOI-BIC-CHAMP-40-20, n° 450 et suivant du 23 février 2022 [en ligne].

[31] BOI-RFPI-PVI-10-20, n° 120 et suivants du 5 août 2015 [en ligne].

[32] BOI-PAT-30-10-10-10, n° 50 et suivants du 2 mai 2019 [en ligne].

© Reproduction interdite, sauf autorisation écrite préalable

newsid:485529