[Brèves] Délit de défrichement : de l’importance de prendre le problème à la racine

Réf. : Cass. crim., 4 janvier 2023, n° 22-80.393, FS-B N° Lexbase : A009087H

Lecture: 3 min

N3938BZU

Citer l'article

Créer un lien vers ce contenu

par Helena Viana

Le 25 Janvier 2023

► Est punissable le défrichement, réalisé sans autorisation, consistant en toute opération volontaire ayant pour effet de détruire l’état boisé d’un terrain et de mettre fin à sa destination forestière ;

Encourt la cassation l’arrêt de la chambre de l’instruction qui confirme l’ordonnance de non-lieu du chef de défrichement non autorisé, tout en constatant que les faits portaient sur des parcelles où sont demeurées les souches d’arbres rasés lors d’une précédente opération, de sorte qu’il n’avait été mis fin ni à l’état boisé ni à la destination forestière desdites parcelles.

Faits et procédure. Une autorisation préfectorale de défrichement a été accordée le 5 novembre 2003 sur diverses parcelles. Des opérations de déboisement sont intervenues en 2003 sur ces parcelles. Sont restées seulement des souches de chêne sur ces parcelles. Cette autorisation a par la suite été annulée par le tribunal administratif de Cergy-Pontoise le 26 janvier 2006.

De nouveaux travaux ont été menés sur ces mêmes parcelles en août 2014. Selon une association, ces travaux étaient constitutifs d’un défrichement non autorisé. Elle a alors porté plainte avec constitution de partie civile contre personne non nommée pour défrichement sans autorisation de bois ou de forêt de particulier portant sur des parcelles destinées à la réalisation d'une zone d'activité commerciale. Une ordonnance de non-lieu a été rendue par le juge d’instruction, que l’association a contesté devant la chambre de l’instruction.

En cause d’appel. La chambre de l’instruction de Versailles a confirmé la position du juge d’instruction au motif que les parcelles en cause n’étaient pas boisées en 2014 du fait de l’opération de défrichement ayant eu lieu en 2003, les riverains propriétaires avoisinants ayant confirmé que tout avait été « rasé ».

C’est précisément la critique formulée par l’association dans le pourvoi qu’elle a formé devant la Cour de cassation : les juges du fond se sont bornés à rechercher si en 2014, lors de l’intervention litigieuse, les parcelles étaient boisées ou non, sans rechercher s’il restait des souches à destination forestière sur ces parcelles.

Décision. La Chambre criminelle accueille le moyen de l’association et casse l’arrêt au visa des articles L. 363-1 N° Lexbase : L2971ACZ, L. 341-1 N° Lexbase : L6054ABT et L. 341-3 N° Lexbase : L3952MCD du Code forestier.

Selon ces textes, elle rappelle que le défrichement consiste en une opération volontaire sans autorisation ayant pour effet de détruire l'état boisé d'un terrain et de mettre fin à sa destination forestière.

Or, pour la Cour de cassation, la chambre de l’instruction a méconnu les textes susvisés en retenant que les parcelles concernées n’étaient pas boisées en 2014 compte tenu du défrichement intervenu en 2003, tout en constatant que des souches étaient demeurées après cette première opération.

La cour d’appel aurait dû tirer de ce constat la conséquence que lors de cette précédente opération « il n'avait été mis fin ni à l'état boisé ni à la destination forestière des parcelles ».

Ainsi, la Haute juridiction caractérise le délit de défrichement prévu par le Code forestier dès lors que les faits portent sur la destruction de souches d’arbres sur un terrain boisé à destination forestière sans autorisation administrative.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483938

[Brèves] Rappel de la méthode d’interprétation des conventions collectives manquant de clarté

Réf. : Cass. soc., 14 décembre 2022, n° 21-15.805, FS-B N° Lexbase : A49518ZE

Lecture: 2 min

N3929BZK

Citer l'article

Créer un lien vers ce contenu

par Charlotte Moronval

Le 11 Janvier 2023

► Une convention collective, si elle manque de clarté, doit être interprétée comme la loi, c'est à dire d'abord en respectant la lettre du texte, ensuite en tenant compte d'un éventuel texte législatif ayant le même objet et, en dernier recours, en utilisant la méthode téléologique consistant à rechercher l'objectif social du texte.

Faits et procédure. Selon l'article 3.7.3 de la Convention collective nationale du commerce de détail et de gros à prédominance alimentaire du 12 juillet 2001, dans sa rédaction antérieure à l'avenant n° 70 du 15 janvier 2019, le montant de la prime annuelle, pour les salariés qui n'ont pas fait l'objet d'absences autres que celles prévues par le texte, est égal à 100 % du salaire forfaitaire mensuel de novembre (heures supplémentaires exceptionnelles exclues).

Sur le fondement de ce texte, un salarié saisit la juridiction prud'homale d'une demande, au titre de rappel des primes annuelles pour les années 2017 à 2019 afin que soit intégré à ses calculs les majorations liées aux heures de travail un jour férié accomplies au mois de novembre. Le conseil de prud’hommes condamne l’employeur à un rappel des primes annuels. Celui-ci se pourvoit en cassation. L’employeur reproche au conseil de prud’hommes de ne pas avoir retenu dans l’assiette uniquement les « heures supplémentaires régulières ».

La solution. Enonçant la solution susvisée, la Chambre sociale de la Cour de cassation rejette le pourvoi.

En l’espèce, le conseil de prud'hommes a retenu à bon droit que les dispositions se limitaient à exclure de l'assiette de calcul de la prime annuelle les heures supplémentaires exceptionnelles. Il en a exactement déduit que la majoration pour travail effectué un jour férié devait être prise en compte pour le calcul de la prime.

| Pour aller plus loin : rappel d’une jurisprudence établie : v. par ex., Cass. soc., 8 juin 2022, n° 20-20.100, FS-B N° Lexbase : A791074Q, à propos de la Convention collective des établissements et services pour personnes inadaptées et handicapées. |

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483929

[Jurisprudence] Conformité de l’exclusion des requêtes en nullité d’un acte d’investigation violant le secret des sources, par des journalistes n’ayant pas la qualité de partie à la procédure

Réf. : Const. const., décision n° 2022-1021 QPC, du 28 octobre 2022 N° Lexbase : A21288RA

Lecture: 7 min

N3543BZA

Citer l'article

Créer un lien vers ce contenu

par Evan Raschel, Professeur à l’Université Clermont Auvergne

Le 12 Janvier 2023

Mots-clés : procédure pénale • nullité • acte d’investigation • secret des sources • journalistes

Dans le cas d’un acte d’investigation réalisé en violation des règles protégeant le secret des sources des journalistes, une requête en nullité formée par l’un d’eux doit être rejetée s’ils n’ont pas par ailleurs la qualité de partie à la procédure. Cette exclusion est conforme aux droits et libertés que la Constitution garantit.

La question posée au Conseil constitutionnel trouvait son origine dans l’évasion spectaculaire de Redoine Faïd, exfiltré à bord d’un hélicoptère du centre pénitentiaire où il était détenu, et plus précisément, dans le documentaire télévisé qu’une journaliste consacra à cette affaire. En effet, la police aurait – à en croire un quotidien national - profité de la réalisation de ce documentaire pour surveiller la journaliste, en espérant trouver des indices permettant de remonter la piste du braqueur.

La journaliste, scandalisée par cette surveillance, aurait souhaité la critiquer et la contester. Elle prétendait pour cela s’appuyer sur les articles 60-1 N° Lexbase : L7995MBQ et 100-5 N° Lexbase : L1325MAC du Code de procédure pénale qui interdisent, à peine de nullité, de verser au dossier de la procédure les éléments obtenus par une réquisition prise en violation du secret des sources d'un journaliste, lequel est protégé par l'article 2 de la loi du 29 juillet 1881 N° Lexbase : Z62491KA, et de transcrire les correspondances avec un journaliste permettant d'identifier une source.

Cependant la journaliste s’est heurtée au fait qu’elle n’était ni partie à la procédure, ni témoin assisté, de sorte qu’elle n’avait pas accès au dossier et ne pouvait utiliser une quelconque voie de recours pour faire annuler les actes de surveillance. C’est ce qui peut en effet être déduit de l’article 170 du Code de procédure pénale N° Lexbase : L0918DYN : « En toute matière, la chambre de l'instruction peut, au cours de l'information, être saisie aux fins d'annulation d'un acte ou d'une pièce de la procédure par le juge d'instruction, par le procureur de la République, par les parties ou par le témoin assisté » [1]. Par conséquent, une jurisprudence constante de la Cour de cassation retient qu'un tiers à la procédure, y compris un journaliste, ne peut pas demander l'annulation d'un acte qui aurait été accompli en violation du secret des sources.

La journaliste contestait ces dispositions et leur interprétation jurisprudentielle, en faisant valoir, en outre, qu'aucune autre voie de droit ne lui permettrait de faire constater l'illégalité de cet acte. Il en résulterait une méconnaissance du droit à un recours juridictionnel effectif, du droit au respect de la vie privée et de la liberté d'expression. Elle estimait par ailleurs qu'en réservant la possibilité de former une telle requête en nullité au journaliste qui a la qualité de partie ou de témoin assisté, ces dispositions méconnaîtraient le principe d'égalité devant la loi.

Ces différents reproches furent écartés par le Conseil constitutionnel, qui rendit le 28 octobre une décision de conformité totale.

Pour ce faire, le Conseil insiste d’abord sur les raisons justifiant cette exclusion. En réservant à ces personnes la possibilité de contester la régularité d'actes ou de pièces versés au dossier de la procédure, le législateur a entendu préserver le secret de l'enquête et de l'instruction et protéger les intérêts des personnes concernées par celles-ci. Ce faisant, il a poursuivi les objectifs de valeur constitutionnelle de prévention des atteintes à l'ordre public et de recherche des auteurs d'infractions et entendu garantir le droit au respect de la vie privée et de la présomption d'innocence, qui résulte des articles 2 N° Lexbase : L1366A9H et 9 N° Lexbase : L1373A9Q de la Déclaration de 1789 (§ 13).

Ensuite, le Conseil relève que lorsqu'un acte d'investigation accompli en violation du secret des sources est constitutif d'une infraction, le journaliste qui s'estime lésé par celle-ci peut mettre en mouvement l'action publique devant les juridictions pénales en se constituant partie civile et demander la réparation de son préjudice. Si, en application de l'article 6-1 du Code de procédure pénale, l'action publique ne peut être exercée dans le cas où l'illégalité de l'acte ne serait pas soulevée par le juge d'instruction, par le procureur de la République, par les parties ou par le témoin assisté, et définitivement constatée par la juridiction qui en est saisie, le journaliste conserve la possibilité d'invoquer l'irrégularité de cet acte à l'appui d'une demande tendant à engager la responsabilité de l'État du fait de cette violation (§ 14).

Cette décision de conformité confirme d’autres positions antérieures du Conseil constitutionnel, dont il résultait déjà un faible intérêt pour la protection du secret des sources des journalistes. À titre principal, mentionnons une proposition de loi qui visait à lister les infractions pour lesquelles une atteinte au secret des sources aurait été possible, à prévoir une série de sanctions en cas de violations, enfin à inscrire un principe d’immunité pénale en cas de recel. Si la loi n° 2016-1524 du 14 novembre 2016 visant à renforcer la liberté, l'indépendance et le pluralisme des médias N° Lexbase : L1043LBA fut bien adoptée [2], ce fut amputée de ces innovations. Saisi a priori, le Conseil constitutionnel [3], en effet, rappela d’abord qu’ « aucune disposition constitutionnelle ne consacre spécifiquement […] un droit au secret des sources des journalistes » [4]. Il considéra, ensuite, qu’il serait résulté de cette proposition de loi une conciliation déséquilibrée entre la liberté d'expression et de communication et, d’une part, le droit au respect de la vie privée et le secret des correspondances, d’autre part, les exigences inhérentes à la sauvegarde des intérêts fondamentaux de la Nation, la recherche des auteurs d'infractions et la prévention des atteintes à l'ordre public nécessaires à la sauvegarde de droits et de principes de valeur constitutionnelle.

De la sorte, le texte principal reste celui issu de la loi n° 2010-1 du 4 janvier 2010 relative à la protection du secret des sources des journalistes N° Lexbase : L1938IGU [5]. Cette loi a notamment inscrit ce principe à l’article 2 de la loi du 29 juillet 1881 – soit immédiatement après l’affirmation de principe de liberté de la presse. Son alinéa premier dispose : « Le secret des sources des journalistes est protégé dans l'exercice de leur mission d'information du public », et la suite de l’article interdit les atteintes directes ou indirectes au secret des sources. Mais même cet article 2 envisage la prise en compte des impératifs liés au déroulement d’une procédure pénale, puisque son dernier alinéa dispose : « Au cours d'une procédure pénale, il est tenu compte, pour apprécier la nécessité de l'atteinte [au secret des sources], de la gravité du crime ou du délit, de l'importance de l'information recherchée pour la répression ou la prévention de cette infraction et du fait que les mesures d'investigation envisagées sont indispensables à la manifestation de la vérité ».

Il n’est pas impossible que la solution commentée finisse par être soumise à la Cour européenne des droits de l’Homme, traditionnellement plus protectrice de la liberté d’expression. Rappelons qu’il résulte de sa jurisprudence, notamment de son célèbre arrêt Goodwin [6], que « la protection des sources journalistiques est l’une des pierres angulaires de la liberté de la presse » ; et que « L’absence d’une telle protection pourrait dissuader les sources journalistiques d’aider la presse à informer le public sur des questions d’intérêt général. En conséquence, la presse pourrait être moins à même de jouer son rôle indispensable de “chien de garde” et son aptitude à fournir des informations précises et fiables pourrait s’en trouver amoindrie ». Seul un « impératif prépondérant d’intérêt public » permet d’écarter le secret des sources.

[1] Nous soulignons. Adde C. proc. pén., art. 171 N° Lexbase : L3540AZ7 : « Il y a nullité lorsque la méconnaissance d'une formalité substantielle prévue par une disposition du présent code ou toute autre disposition de procédure pénale a porté atteinte aux intérêts de la partie qu'elle concerne » ; et C. proc. pén., art. 173 N° Lexbase : L7455LPS.

[2] Elle créa notamment l’art. 2 bis de la loi de 1881 N° Lexbase : Z86692PL, dont l’alinéa 1er dispose : « Tout journaliste, au sens du 1° du I de l'article 2, a le droit de refuser toute pression, de refuser de divulguer ses sources et de refuser de signer un article, une émission, une partie d'émission ou une contribution dont la forme ou le contenu auraient été modifiés à son insu ou contre sa volonté. Il ne peut être contraint à accepter un acte contraire à sa conviction professionnelle formée dans le respect de la charte déontologique de son entreprise ou de sa société éditrice ».

[3] Cons. const., décision n° 2016-738 DC, du 10 novembre 2016, § 23 N° Lexbase : A3812SGB.

[4] Cons. const., décision n° 2015-478 QPC, du 24 juillet 2015, cons. 16 N° Lexbase : A9644NM7 ; Cons. const., décision n° 2016-738 DC, 10 novembre 2016, préc. § 17.

[5] Les journalistes étant définis à l’alinéa 2 de l’article 2.

[6] CEDH, gd ch., 27 mars 1996, Req. 17488/90, Goodwin c/ RU, § 39 N° Lexbase : A1234GBC ; plus récemment : CEDH, 5e sect., 28 juin 2012, Req. 15054/07 et 15066/07, Ressiot et a. c/ France, § 124 {"IOhtml_internalLink": {"_href": {"nodeid": 6539714, "corpus": "sources"}, "_target": "_blank", "_class": "color-sources", "_title": "CEDH, 28-06-2012, Req. 15054/07, RESSIOT ET AUTRES c/ FRANCE", "_name": null, "_innerText": "N\u00b0\u00a0Lexbase\u00a0: A2135IQ7"}} : le secret des sources n’est pas « un simple privilège qui leur serait accordé ou retiré en fonction de la licéité ou de l’illicéité des sources, mais un véritable attribut du droit à l’information, à traiter avec la plus grande circonspection ».

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483543

[Focus] Loi de finances pour 2023 : dispositions impactant les entreprises

Réf. : Loi n° 2022-1726, du 30 décembre 2022, de finances pour 2023 N° Lexbase : L4794MGN

Lecture: 27 min

N3869BZC

Citer l'article

Créer un lien vers ce contenu

par Denis Fontaine-Besset et Arnauld Spiner, Avocats, GFD-Avocats

Le 11 Janvier 2023

Mots-clés : loi de finances • entreprises • CVAE • droits d’enregistrement

À la suite de l’arrêt du Conseil constitutionnel du 29 décembre 2022 (Cons. const., décision n° 2022-847 DC, du 29 décembre 2022, Loi de finances pour 2023 N° Lexbase : A410084M), la loi de finances pour 2023 (la LF) a été promulguée le 30 décembre 2022 et publiée au Journal officiel le 31 décembre 2022.

Le Conseil constitutionnel a été saisi sur la constitutionnalité de certaines mesures incluses dans la LF. Il a validé l’essentiel de la LF et censuré uniquement quelques cavaliers législatifs. Aucune des mesures décrites ci-dessous n’a été invalidée ou n’a fait l’objet de réserve.

Le résumé suivant des dispositions adoptées est limité aux seules mesures concernant les entreprises, quelle que soit leur activité ou leur forme sociale.

I. Dispositions portant sur l’imposition directe des entreprises

A. Déductibilité des provisions comptabilisées par les captives de réassurances

Les captives de réassurances sont des structures d’auto-réassurance permettant aux entreprises de faire face aux conséquences financières des risques auxquels elles sont exposées.

L’article 6 de la LF prévoit que ces structures pourront constituer à compter du 1er janvier 2023, en franchise d'impôt, une provision destinée à faire face aux charges afférentes aux opérations de réassurance (i) des risques de dommages aux biens professionnels et agricoles, (ii) des catastrophes naturelles, (iii) de la responsabilité civile générale, (iv) des pertes pécuniaires, (v) des dommages et (vi) des pertes pécuniaires consécutifs aux atteintes aux systèmes d'information et de communication et des transports.

Les dotations annuelles à cette provision sont déductibles dans la limite d'un plafond qui sera fixé par décret, en fonction de l’importance des bénéfices techniques et de la moyenne sur les trois dernières années du minimum de capital requis par le code des assurances.

Cette mesure s’applique à compter du 1er janvier 2023.

B. Assouplissement des conditions du régime de neutralité d’apport-cession

L’apport partiel d’actif constitué d’une branche complète d’activité (ou de titres assimilés à une telle branche), par une société soumise à l’impôt sur les sociétés à une autre société soumise à l’impôt sur les sociétés, peut bénéficier, de droit, du régime de neutralité fiscale prévu à l’article 210 A du CGI N° Lexbase : L7407MDP.

L’article 115,2 du même code autorise la société apporteuse d’attribuer à ses propres actionnaires les titres reçus en contrepartie de l’apport, sous un régime de neutralité fiscale en matière d'impôt direct et d'impôt de distribution.

Par application de l’article 115, 2 bis du CGI N° Lexbase : L8448LHD, le bénéfice de ce régime est applicable sous agrément lorsque certaines conditions ne sont pas remplies, notamment lorsque l'apport partiel d'actif n’est pas représentatif d'une branche complète d'activité ou lorsque la société apporteuse ne dispose plus d'au moins une branche complète d'activité après l'apport.

La demande doit remplir les conditions suivantes :

- l’apport partiel d'actif est rémunéré moyennant la remise de titres représentatifs du capital social de la société bénéficiaire de l'apport ;

- l’opération n’implique pas une société, apporteuse ou bénéficiaire d'un apport, ayant son siège dans un État ou territoire, autre qu'un État membre de l'Union européenne, n'ayant pas conclu avec la France une convention contenant une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ;

- les modalités de l'opération permettent d'assurer l'imposition future des plus-values mises en sursis d'imposition ;

- l'attribution est justifiée par un motif économique, se traduisant notamment par :

- l’exercice par la société apporteuse d'une activité autonome et l'amélioration des structures ; et

- une association entre les parties formalisée par un engagement de conservation des titres de la société apporteuse par ses associés pendant trois ans à compter de la réalisation de l'apport.

L’article 25 de la LF permet aux associés de la société apporteuse de ne pas être liée par cette dernière exigence lorsque :

- la société apporteuse est cotée sur un marché réglementé ;

- ils détiennent au moins 5 % des droits de vote ;

- la société apporteuse n'est pas contrôlée par un actionnaire ou un groupe d'actionnaires agissant de concert au sens de l'article L. 233-3 du Code de commerce N° Lexbase : L5817KTM ; et

- l'actionnaire détenant 5 % au moins des droits de vote de la société apporteuse n'exerce pas une influence notable sur la gestion de cette dernière au sens de l'article L. 233-17-2 du Code de commerce N° Lexbase : L9079KBU.

C. Extension du bénéfice du dispositif d’étalement de l’imposition des subventions publiques au titre de l'aide à la recherche scientifique ou technique

L’article 236-I bis du Code général des impôts (N° Lexbase : L2941LCW) autorise l’étalement des subventions publiques perçues pour l'aide à la recherche scientifique ou technique, affectées au financement de dépenses de recherche immobilisées. Cet étalement est effectué sur la base de l’amortissement des dépenses immobilisées.

L’article 32 de la LF étend cette disposition aux subventions octroyées par l’Union européenne et les organismes créés par ses institutions.

Cette mesure s'applique au titre des exercices clos à compter de l'année 2022 pour les entreprises relevant de l'impôt sur le revenu et au titre des exercices clos à compter du 31 décembre 2022 pour les entreprises relevant de l'impôt sur les sociétés.

D. Extension du bénéfice du dispositif d’étalement de l’imposition des aides versées par des entreprises dans le cadre du dispositif des certificats des économies d’énergie

L'article 42 septies du CGI N° Lexbase : L5628MAP prévoit un étalement de certaines subventions d’équipement sur la durée d’amortissement de l’immobilisation financée.

L’article 65 de la LF étend cette disposition aux aides versées par des entreprises dans le cadre du dispositif des certificats des économies d’énergie (CEE). Les CEE sont attribués, sous certaines conditions, par les services du ministère chargé de l’énergie, aux acteurs réalisant des investissements visant à permettre la réalisation d’économies d’énergie. Dans ce cadre, les fournisseurs d'énergie peuvent signer des conventions aux termes desquelles, ils versent des aides financières à leurs clients en vue de les inciter à modifier leurs équipements.

Cette mesure s'applique au titre des exercices clos à compter de l'année 2022 pour les entreprises relevant de l'impôt sur le revenu et au titre des exercices clos à compter du 31 décembre 2022 pour les entreprises relevant de l'impôt sur les sociétés.

E. Aménagement de la taxe Gafa

Les articles 299 N° Lexbase : L7409MDR à 300 N° Lexbase : L3263LRB du CGI ont institué à compter de 2019 une taxe de 3 % sur certains services fournis par les grandes entreprises du secteur du numérique (dite « taxe Gafa »).

La taxe vise l’intermédiation numérique qui, sous réserve de quelques exceptions, permet de mettre en relation d’au moins deux utilisateurs à l’aide d'une interface numérique. L’utilisation d’une interface pour fournir des contenus numériques à titre principal est, en particulier, exclue de ce dispositif. L'ensemble des prestations de services fournies entre entreprises appartenant à un même groupe est aussi exclu des services taxables.

Le Conseil d'État a abrogé certains commentaires administratifs relatifs à ces deux exceptions [1]. Il a considéré comme illégale l’exclusion de l’exonération les services rendus entre sociétés, mais aussi délivrés à des tiers.

Jugeant qu’elle ajoutait à la loi, il a aussi invalidé la distinction opérée par l’administration au sujet des jeux multi-joueurs :

- avec une fonctionnalité intrinsèque en ligne permettant aux joueurs d'interagir entre eux, considérés comme taxable ; et

- avec une interaction limitée entre joueurs (telle que le partage des performances) dont le contenu est réputé fourni à titre principal, considérés comme exonérés.

L’article 30 de la LF fait échec à cette jurisprudence en prévoyant que :

- l'exclusion des transactions taxables des services fournis entre entreprises appartenant à un même groupe doit être limitée aux seuls services exclusivement rendus aux entreprises du même groupe ; et

- la mise à disposition d'une interface numérique ne constitue pas un service taxable à la condition que les interactions entre les utilisateurs de l'interface présentent un caractère accessoire par rapport à la fourniture de contenus numériques, sans préjudice de l'assujettissement de ces contenus à la taxe lorsqu'ils constituent par eux-mêmes une interface numérique distincte de celle au moyen de laquelle ils sont fournis.

Cette mesure s’applique à la taxe dont le fait générateur est intervenu à compter du 31 décembre 2022.

F. Contribution temporaire de solidarité

L’article 40 de la LF prévoit que les entreprises du secteur de l’énergie, dont 75 % au moins du chiffre d'affaires réalisé en France provient de l'extraction, de l'exploitation, du raffinage du pétrole et du gaz ou de la fabrication de produits de cokerie sont soumises à une contribution temporaire de solidarité à raison de leurs résultats réalisés au titre du premier exercice ouvert à compter du 1er janvier 2022.

L’assiette de la contribution est égale à la différence entre le bénéfice imposable du premier exercice ouvert à compter du 1er janvier 2022 et 120 % du montant moyen des résultats imposables constatés au titre des exercices ouverts du 1er janvier 2018 au 31 décembre 2021. Pour les redevables membres d'un groupe fiscalement intégré, l'assiette de la contribution est calculée à partir des résultats qui auraient été imposables si ces redevables avaient été imposés séparément.

Cette contribution devra être acquittée au plus tard lors du versement de liquidation du solde de l’IS.

Le taux de la contribution est de 33 % et n’est pas déductible du résultat imposable. Les crédits et réductions d’impôts ne sont pas imputables sur cette contribution.

G. Prorogation du dispositif « Jeune entreprise innovante »

Le régime « Jeune entreprise innovante » (JEI) prévu à l’article 44 sexies-0 A du CGI N° Lexbase : L5459MAG octroie une exonération sociale et fiscale aux PME réalisant d’importantes dépenses de R&D.

L’article 33 de la LF proroge jusqu’au 31 décembre 2025, ce régime qui devait normalement se terminer au 31 décembre 2022. Par ailleurs, il réduit de 11 à 8 ans l’âge des JEI éligibles aux avantages fiscaux, créées à compter du 1er janvier 2023, afin d’aligner le régime fiscal sur le régime social.

H. Rehaussement du montant des bénéfices des PME imposés au taux réduit

L’article 219 I,b du CGI N° Lexbase : L9783LHS prévoit que les PME peuvent bénéficier d’un taux réduit de l’impôt sur les sociétés sur la tranche de leurs bénéfices inférieure ou égale à 38 120 euros, sous réserve de respecter les conditions suivantes :

- le capital social est entièrement libéré à la clôture de l’exercice ;

- le chiffre d’affaires est inférieur ou égal à 10 000 000 d’euros ; et

- dont le capital est détenu à au moins 75 % par des personnes physiques ou par des sociétés répondant aux mêmes conditions et dont le capital social est aussi détenu à au moins 75 % par des personnes physiques.

L’article 37 de la LF augmente de 38 120 à 42 500 euros le plafond de cette tranche pour l'imposition des résultats des exercices clos à compter du 31 décembre 2022.

I. Adaptation de la réduction d’impôt pour l’octroi de prêt à taux 0 pour l’achat de véhicules propres

L’article 107 de la loi 2021-1104, du 22 août 2021, portant lutte contre le dérèglement climatique et le renforcement de la résilience face à ses effets N° Lexbase : L6065L7R, prévoit que les établissements de crédit qui accordent entre le 1er janvier 2023 et le 31 décembre 2024 des prêts à 0 % pour l'achat de véhicules peu polluants à des personnes domiciliées dans ou à proximité de certaines zones à faibles émissions peuvent bénéficier d’une réduction d’impôt.

L’article 65 de la LF apporte certaines précisions au sujet de ce dispositif :

- le montant de la réduction d'impôt effectivement imputé sur l'impôt dû constitue un produit imposable au titre de l'exercice au cours duquel est réalisée l'imputation ;

- les associés de sociétés et groupements relevant du régime fiscal des sociétés de personnes peuvent utiliser la réduction d’impôt proportionnellement à leurs droits dans ces sociétés ou groupements ;

- dans le cadre d’un group d’intégration fiscale, la réduction d’impôt est transférée à la société mère ;

- la mise en place de prêts ne remplissant pas les conditions requises lors de leur octroi ou lorsque le véhicule est cédé avant le remboursement total du prêt ou en cas de remboursement du prêt par anticipation, entraîne le reversement de la réduction d’impôt ;

- si la remise en cause de la réduction d'impôt du fait du non-respect des conditions d'octroi du prêt est imputable à l'emprunteur, l'établissement prêteur est autorisé à ajuster le montant ou les conditions du prêt afin que l'avantage correspondant à celui-ci soit ajusté pour refléter celui auquel l’emprunteur a droit ;

- la délivrance des prêts à 0 % est subordonnée à la conclusion d'une convention entre l'établissement de crédit ou la société de financement et l'État ; et

- le bénéfice du dispositif est subordonné au respect de la réglementation européenne relative aux aides de minimis.

J. Prorogation et aménagements des crédits d’impôt en faveur des arts

a) Prorogation du crédit d’impôt en faveur des dépenses de création, d’exploitation et de numérisation d’un spectacle vivant musical ou de variétés

Les entreprises exerçant l’activité d’entrepreneur de spectacles vivants soumises à l’impôt sur les sociétés peuvent bénéficier, sous conditions, d’un crédit d’impôt au titre des dépenses de création, d’exploitation et de numérisation d’un spectacle vivant musical ou de variétés.

L’article 23 de la loi de finances pour 2021 a temporairement assoupli le critère lié au nombre et au lieu de représentations. Pour les demandes d’agrément provisoire déposées entre le 1er janvier 2021 et le 31 décembre 2022, le critère est ainsi fixé à deux représentations, au lieu de quatre, dans deux lieux différents, au lieu de trois.

L’article 50 de la LF proroge cet assouplissement jusqu’au 31 décembre 2023.

b) Prorogation du crédit d’impôt des dépenses d’adaptation audiovisuelle de spectacles

L’article 220 sexies du CGI N° Lexbase : L8680L4A prévoit un crédit d’impôt en faveur des entreprises de production audiovisuelle soumises à l’impôt sur les sociétés et qui assument les fonctions d'entreprise de production déléguée, et qui, dans le cadre d'une coproduction, prennent l'initiative et la responsabilité financière, technique et artistique de la réalisation de l'œuvre audiovisuelle et en garantissent la bonne fin.

Pour l'adaptation audiovisuelle de spectacles, les dépenses retenues pour le calcul de ce crédit d’impôt sont celles exposées jusqu'au 31 décembre 2022. Ce crédit d’impôt est prorogé jusqu’au 31 décembre 2024 par l’article 38 de la LF.

c) Aménagement du crédit d’impôt en faveur des représentations théâtrales d’œuvres dramatiques

Les entreprises exerçant l’activité d’entrepreneur de spectacles vivants soumises à l’impôt sur les sociétés peuvent bénéficier d’un crédit d’impôt en faveur des représentations théâtrales d’œuvres dramatiques, codifié à l’article 220 sexdecies du CGI N° Lexbase : L6994LZ3.

Les représentations éligibles doivent respecter les conditions suivantes :

- présenter des coûts de création majoritairement engagés sur le territoire français ;

- constituer la première exploitation d'un spectacle caractérisé par une mise en scène et une scénographie nouvelles et qui n'a pas encore donné lieu à des représentations ;

- être interprétées par une équipe d'artistes composée à 90 % au moins de professionnels ;

- disposer d'au moins six artistes au plateau ; et

- être programmées pour plus de vingt dates sur une période de douze mois consécutifs dans au moins deux lieux différents.

L’article 39 de la LF prévoit deux aménagements :

- une condition minimale de vingt services de répétition par artiste au plateau est instaurée afin de concentrer l’aide publique sur les entreprises garantissant aux artistes des conditions d’exercice cohérentes avec leur statut professionnel ; et

- la condition du nombre minimum de représentations est ajustée afin que les spectacles soient programmés pour la moitié au moins d’entre eux dans des lieux situés sur le territoire français.

Ces nouvelles conditions s’appliqueront aux demandes d’agrément provisoire déposées à compter du 1er janvier 2023.

d) Prorogation de la déduction spéciale en faveur des entreprises qui achètent des œuvres originales d’artistes vivants

Selon l’article 238 bis AB du Code général des impôts N° Lexbase : L3994LYL, les entreprises qui acquièrent des œuvres originales d’artistes vivants ou des instruments de musiques peuvent déduire, par fractions égales, du résultat imposable de l’exercice au cours duquel l’acquisition a été réalisée et des quatre exercices suivants, une somme égale au prix d’acquisition de telles œuvres ou instruments.

L’article 41 de la LF proroge ce dispositif du 31 décembre 2022 au 31 décembre 2025.

K. Prorogation de divers régimes

a) Prorogation des régimes de défiscalisation outremer

Plusieurs dispositions du CGI autorisent à déduire du résultat imposable une partie de certains investissements productifs et locatifs dans les collectivités d'outre-mer et en Nouvelle-Calédonie. Les investissements peuvent être exploités par les investisseurs eux-mêmes ou, dans certains cas et sous certaines conditions notamment de rétrocession d’une partie de l’avantage à l’exploitant, réalisés au travers d’une société d’investissements distincts de l’exploitant de l'investissement (schéma de défiscalisation dit « externalisé »).

L’article 199 undecies B du CGI N° Lexbase : L3584MGT s’applique aux personnes physiques qui réalisent des investissements productifs dans le cadre de leur entreprise ou sont associées d’une société relevant du régime fiscal des sociétés de personnes réalisant de tels investissements. Le champ territorial est très large et s’applique aux investissements réalisés dans les départements d'outre-mer, à Saint-Pierre-et-Miquelon, en Nouvelle-Calédonie, en Polynésie française, à Saint-Martin, à Saint-Barthélemy, dans les îles Wallis-et-Futuna et les Terres australes et antarctiques françaises. Le taux de la réduction d'impôt est fixé à 38,25 % et est renforcé pour certains investissements.

L’article 217 undecies N° Lexbase : L3603MGK donne droit à un crédit d’impôt aux entreprises passibles de l'impôt sur les sociétés selon des modalités très similaires à l’article 199 undecies B.

L’article 244 quarter W N° Lexbase : L3604MGL s’applique à l’ensemble des entreprises. Le schéma de défiscalisation « externalisé » n’est pas applicable. Le crédit d’impôt est limité aux investissements réalisés dans les départements d’outre-mer. Le taux du crédit d'impôt est fixé à 38,25 % pour les entreprises soumises à l'impôt sur le revenu, 35 % pour les entreprises et les organismes soumis à l'impôt sur les sociétés.

L'article 244 quarter X ouvre, sous certaines conditions, droit à un crédit d’impôt pour l'acquisition ou de la construction de logements neufs dans les départements d'outre-mer. Ce crédit d’impôt n’est applicable qu’aux organismes d'habitations à loyer modéré, aux sociétés d'économie mixte exerçant une activité immobilière outre-mer, aux organismes concourant aux objectifs de la politique d'aide au logement et aux entreprises soumises à l'impôt sur les sociétés bénéficiant de prêts conventionnés. Le taux du crédit d'impôt est de 40 %.

L'article 199 undecies C du CGI prévoit une réduction d'impôt sur le revenu à raison de l'acquisition ou de la construction de logements neufs dans le secteur locatif social, réalisées dans les départements d'outre-mer, à Saint-Pierre-et-Miquelon, en Nouvelle-Calédonie, en Polynésie française, à Saint-Martin, à Saint-Barthélemy et dans les îles Wallis et Futuna. Le taux du crédit d'impôt est de 50 %.

L’article 244 quater Y du CGI N° Lexbase : L3606MGN prévoit que les entreprises soumises à l’impôt sur les sociétés peuvent bénéficier d’une réduction d’impôt à raison des investissements productifs neufs qu’elles réalisent à Saint-Pierre-et-Miquelon, en Nouvelle-Calédonie, en Polynésie française, à Saint-Martin, à Saint-Barthélemy, dans les îles Wallis et Futuna et les Terres australes et antarctiques françaises. Le taux du crédit d'impôt est de 35 %, réduit à 20 % pour certains investissements.

L’article 13 de la LF proroge ces dispositifs d’aide fiscale pour les investissements en outre-mer, du 31 décembre 2025 au 31 décembre 2029.

b) Prorogation du crédit d’impôt recherche « nouvelles collections »

Selon l’article 244 quater B, II, h et i du CGI N° Lexbase : L5588MA9, les entreprises industrielles du secteur textile-habillement-cuir peuvent bénéficier, sous condition, d’un crédit d’impôt au titre des dépenses liées à l’élaboration de nouvelles collections ainsi qu’aux travaux afférents qu’elles confient à des stylistes ou bureaux de style agréés.

L’article 42 de la LF proroge ce dispositif du 31 décembre 2022 au 31 décembre 2024.

c) Prorogation et aménagement du crédit d’impôt pour investissements réalisés et exploités par les PME en Corse

L'article 244 quater E N° Lexbase : L3612MGU du CGI prévoit un crédit d’impôt en faveur des PME qui réalisent certains investissements pour les besoins d'une exploitation située en Corse. Le régime exclut certaines activités, en particulier la gestion et la location de meublés de tourisme. L’activité de résidence de tourisme peut toutefois bénéficier de ce crédit d’impôt. L'administration rejette parfois les dossiers d'établissements qui répondent aux critères de résidences de tourisme ou assimilées, mais qui offrent moins de 50 lits.

L’article 43 de la LF proroge ce dispositif du 31 décembre 2023 au 31 décembre 2027 et l’article 44 de la LF précise que l’exclusion de la gestion et de la location de meublés de tourisme ne s’applique pas aux locations professionnelles réalisées par un exploitant unique dans le cadre d'un établissement assimilable à une résidence de tourisme, indépendamment du nombre de lits proposé.

L’article 45 de la LF étend le dispositif aux investissements permettant la réalisation des prestations de transport aérien liées aux évacuations sanitaires urgentes de patients hospitalisés en Corse.

d) Prorogation du crédit d'impôt pour formation du chef d'entreprise

L'article 244 quater M du CGI N° Lexbase : L5697MAA prévoit un crédit d'impôt en faveur des entreprises qui exposent des dépenses pour la formation de leurs dirigeants, égal au produit du nombre d'heures passées par le chef d'entreprise en formation par le taux horaire du salaire minimum de croissance, dans la limite de quarante heures de formation par année civile.

L’article 46 de la LF proroge ce dispositif du 31 décembre 2022 au 31 décembre 2024.

e) Rétablissement du crédit d’impôt en faveur de la rénovation énergétique des bâtiments à usage tertiaire

La loi de finances pour 2021 avait instauré, pour les TPE et PME, un crédit d’impôt en faveur de la rénovation énergétique des bâtiments à usage tertiaire affectés à leur activité. Ce dispositif, qui n’est plus en vigueur, s'est appliqué aux dépenses engagées entre le 1er octobre 2020 et le 31 décembre 2021.

L’article 51 de la LF rétablit ce crédit d’impôt pour les dépenses exposées entre le 1er janvier 2023 et le 31 décembre 2024.

L. Suppressions de dispositifs jugés inefficaces

Les dispositifs suivants qui concernent les entreprises sont supprimés :

- réduction d’impôt pour les tuteurs de chômeurs qui créent ou reprennent une entreprise [2] ;

- réduction d’impôt au titre des souscriptions en numéraire au capital d’une société agréée de financement de la pêche artisanale (SOFIPECHE) [3] ;

- étalement des plus-values à court terme réalisées par les entreprises de pêche maritime lors de la cession de navires de pêche ou de parts de copropriété de tels navires avant le 31 décembre 2010 [4] ;

- exonération temporaire de l’impôt sur les sociétés en faveur des entreprises créées en Corse dans les secteurs de l’artisanat, de l’industrie, de l’hôtellerie, du bâtiment et des travaux publics [5] ;

- exonération temporaire de l’impôt sur les sociétés en faveur des sociétés entreprenant une activité nouvelle susceptible de concourir au développement des départements d'outre-mer et d'entraîner la création d'emplois nouveaux.

- taxation au taux de 10 % des revenus issus des inventions brevetables mais non brevetées [6] ;

- crédit d’impôt en faveur des maîtres-restaurateurs [7].

II. Suppression de la cotisation sur la valeur ajoutée des entreprises

L’article 55 de la LF prévoit la suppression sur deux ans de la cotisation sur la valeur ajoutée des entreprises (CVAE).

Dans un premier temps le taux d’imposition sera réduit de moitié sur 2023. La cotisation à prendre en compte pour déterminer le montant des acomptes éventuellement dus au titre de 2023, à verser le 15 juin et le 15 septembre 2023, est calculée à partir des taux réduits.

À compter de 2024, plus aucune CVAE ne sera due.

Par ailleurs, en application de l'article 1647 B sexies du CGI N° Lexbase : L7142LZK, la contribution territoriale comprenant la CVAE et la contribution foncière des entreprises (CFE) est plafonnée à 2 % de la valeur ajoutée. L’article 55 de la LF abaisse ce taux du plafonnement à 1,625 % pour les impositions dues au titre de 2023 et 1,25 % pour les impositions dues au titre de 2024 et des années suivantes. Le plafonnement ne concernera alors plus que la CFE.

III. Droits d’enregistrement

A. Suppression de la double imposition des baux à durée limitée de plus de douze ans

Les baux d'immeubles à durée limitée de plus de douze ans doivent être publiés au fichier immobilier [8]. La taxe de publicité foncière s’applique sur le montant cumulé de toutes les années à courir ou sur la valeur locative réelle des biens loués si cette valeur est supérieure.

Ces baux sont aussi soumis à un droit d’enregistrement au taux de 0,70 % (CGI, art. 742 N° Lexbase : L2965IGW).

L’article 22 de la LF supprime cette double imposition à compter du 1er janvier 2023 en appliquant les formalités fusionnées à ces baux. Ainsi la publication au fichier immobilier vaudra enregistrement.

B. Droit d’enregistrement applicable sur la cession d’entreprises individuelles ou entreprises individuelles à responsabilité limitée

L’article 13 de la loi de finances pour 2022 permet aux entrepreneurs individuels d’opter pour l‘impôt sur les sociétés sans apporter leur fonds de commerce à une société.

L’article 23 de la LF précise que la cession de ces entreprises est soumise au droit d’enregistrement sur les cessions de parts prévu à l’article 726 du CGI N° Lexbase : L5598MAL et non sur la cession de fonds de commerce prévu à l’article 719 du CGI N° Lexbase : L2521IBY.

IV. Autres dispositions fiscales

A. Aménagement du régime fiscal des grands évènements sportifs

L’article 1655 septies du CGI N° Lexbase : L9175LN7 prévoyait une exonération d’impôts commerciaux (notamment impôt sur les sociétés et TVA) pour les organismes chargés de l’organisation de compétitions sportives internationales. Cette disposition s’appliquait aux compétitions pour lesquelles la décision d'attribution à la France était intervenue avant le 31 décembre 2017.

L’article 29 de la LF reconduit ce dispositif pour les compétitions pour lesquelles la décision d'attribution à la France est intervenue depuis le 1er janvier 2022.

B. Aménagement de la déclaration de chiffre d’affaires des autoentrepreneurs

Les exploitants relevant du régime de l’autoentrepreneur s’acquittent de l’impôt sur le revenu par des versements libératoires mensuels ou trimestriels égal à un pourcentage du chiffre d’affaires déclaré auprès de l’Urssaf.

Dans le cadre de la crise sanitaire, certaines de ces entreprises ont bénéficié d’exonération en matières sociales, par le biais d’une déduction du chiffre d’affaires des périodes couvertes. Une loi précédente (Loi 2020-1721, de Finances pour 2021, art. 28 N° Lexbase : L3002LZ9) a prévu que les recettes qui n’ont pas été déclarées aux organismes sociaux pour ces saisons doivent être reportées dans la déclaration de revenus afin d’assurer leur imposition.

Certaines aides ayant été prorogées, l’article 57 de la LF prévoit la reconduction de ces modalités déclaratives pour 2023 sur les revenus 2022.

C. Abrogation du privilège du Trésor auprès du nouveau propriétaire d'un immeuble

L’administration considère sur la base de l’article 1920 du CGI N° Lexbase : L5788MAM qu'il lui est possible de saisir par voie d'avis à tiers détenteur des loyers dus par un locataire d'un immeuble à raison des taxes foncières concernant cet immeuble, quand bien même l'immeuble en question ne serait plus la propriété du contribuable inscrit au rôle [9].

Dans une décision du 13 mai 2022 [10], le Conseil constitutionnel a jugé contraire à la Constitution la possibilité pour trésor de recouvrer la taxe foncière due par l'ancien propriétaire sur les loyers dus au nouveau propriétaire, qui n'est ni le redevable légal de l'impôt ni solidairement tenu à son paiement.

L’article 85 de la LF tire les conséquences de cette décision et abroge l’article 1920,2 du CGI et les dispositifs similaires en matière de taxe sur les bureaux, locaux commerciaux, de stockage et surfaces de stationnement en Île-de-France et de la taxe additionnelle sur les surfaces de stationnement en Île-de-France [11].

[1] CE 3° et 8° ch.-r., 31 mars 2022, n° 461058, inédit au recueil Lebon N° Lexbase : A10277ST.

[2] CGI, art. 200 octies N° Lexbase : L5919IC9.

[3] CGI, art. 199 quatervicies N° Lexbase : L2879IQP.

[4] CGI, art. 39 quaterdecies, 1 quater N° Lexbase : L3569MGB.

[5] CGI, art. 208 sexies N° Lexbase : L3844HLX.

[6] CGI, art. 238, I-5° I.

[7] CGI, art. 244 quater Q N° Lexbase : L5699MAC.

[8] Décret n° 55-22, du 4 janvier 1955, portant réforme de la publicité foncière, art. 28 N° Lexbase : L9182AZ4.

[9] BOI-REC-GAR-10-10-20-10 n° 230 N° Lexbase : X5156ALK.

[10] Cons. const., décision n° 2022-992 QPC, du 13 mai 2022 N° Lexbase : A86387WT.

[11] CGI, arts. 231 ter N° Lexbase : L8928MCN et 1599 quarter C.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483869

[Brèves] Droits sociaux des personnes détenues, publicité et mise en concurrence, aides aux PME : un décret apporte des nouveautés en marchés publics

Réf. : Décret n° 2022-1683 du 28 décembre 2022, portant diverses modifications du Code de la commande publique

Lecture: 2 min

N3861BZZ

Citer l'article

Créer un lien vers ce contenu

par Yann Le Foll

Le 11 Janvier 2023

► Le décret n° 2022-1683 du 28 décembre 2022, portant diverses modifications du Code de la commande publique N° Lexbase : L2965MGW, apporte plusieurs nouveautés concernant la dématérialisation des marchés, la dispense de procédure de publicité et de mise en concurrence préalables, ou encore la réservation des marchés et concessions pour les entreprises implantées en milieu pénitentiaire et employant des personnes détenues.

Prestations en établissement pénitentiaire. Pris pour application des articles L. 2113-13-1 N° Lexbase : L6537MET et L. 3113-2-1 N° Lexbase : L6543ME3 du Code de la commande publique issus de l'article 19 de l'ordonnance n° 2022-1336 du 19 octobre 2022, relative aux droits sociaux des personnes détenues N° Lexbase : L6383ME7, lesquels instaurent un nouveau cas de réservation de marchés publics et de contrats de concession au bénéfice d'opérateurs économiques exécutant les prestations en établissement pénitentiaire, le décret fixe à 50 % la proportion minimale de personnes détenues devant être employées dans le cadre de ce nouveau dispositif.

Dispense de procédure de publicité et de mise en concurrence pour certains marchés de travaux. Le décret instaure une dispense de procédure de publicité et de mise en concurrence pour les marchés de travaux inférieurs à 100 000 euros, en prorogeant jusqu'au 31 décembre 2024 la mesure temporaire issue de l'article 142 de la loi 2020-1525 du 7 décembre 2020, de simplification et d'accélération de l'action publique N° Lexbase : L9872LYB.

Avances dans les marchés publics. Le décret relève également de 20 à 30 % le montant minimum de l’avance versée au titulaire pour les marchés de l’Etat conclus avec des PME et précise les règles supplétives de remboursement des avances afin de garantir aux titulaires un rythme de remboursement mieux échelonné, tenant compte du montant de l’avance accordée et de l’état d’avancement de l’exécution du marché. Afin de tenir compte du relèvement de ce taux minimum d’avance réglementaire, un arrêté du 29 décembre 2022 N° Lexbase : L4936MGW prévoit que la clause des CCAG relative aux avances (articles A.10.1 du CCAG travaux, A.11.1 des CCAG « FCS », « PI », « TIC », « MOE » et A.12.1 du CCAG « MI ») est modifiée pour relever de 20 à 30 % le taux d’avance prévu dans le cadre de l’option A.

Engagements du maître d’œuvre. Le dépassement des engagements du maître d’œuvre sur le coût prévisionnel des travaux ou le coût résultant des marchés de travaux ne pourra être pénalisé que si ce dépassement lui est imputable.

Dématérialisation. Les candidats pourront transmettre une copie de sauvegarde de leur offre par voie dématérialisée, par exemple via une plateforme cloud.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483861

[Actes de colloques] Publication des actes du colloque du 18 novembre 2022 à l’Université de Strasbourg – Retour sur les décrets de procédure 2021-2022 : volonté simplificatrice mais réelles complexités

Lecture: 3 min

N3920BZ9

Citer l'article

Créer un lien vers ce contenu

par Alexandra Martinez-Ohayon

Le 11 Janvier 2023

Le 18 novembre 2022, était organisé par l’Université de Strasbourg, sous la direction scientifique de Sylvie Pierre-Maurice et Sâmi Hazoug, un colloque intitulé « Retour sur les décrets de procédure 2021-2022 : volonté simplificatrice mais réelles complexités ». Lexbase Droit privé vous propose de retrouver les actes de ce colloque.

Présentation

Facteurs de réels bouleversements des pratiques judiciaires (unification des modes de saisine, ajustement des mentions obligatoires de l’assignation, obligation préalable aux MARD, réforme de l’injonction de payer, réforme de l’appel…), les décrets de procédure n° 2021-1322 du 11 octobre 2021 N° Lexbase : L4794L83 et n° 2022-245 du 22 février 2022 N° Lexbase : L5564MBP ont également charrié beaucoup d’incertitudes.

Après un an de pratique et de recul, il convient de tenter, dans la mesure du possible, de lever ces zones d’ombre. C'est l'ambition de ce colloque qui a réuni praticiens et universitaires spécialistes de procédure civile et spécialisés dans leur domaine d’intervention. Les points abordés seront relatifs à l'introduction de l'instance, les MARD, l'injonction de payer et l'appel.

Ce colloque a également été l’occasion de faire un point synthétique sur la légistique procédurale, trop souvent défaillante, ainsi que sur la récente annulation de certains articles de la réforme, opérée par le Conseil d’État le 22 septembre 2022. Les textes annulés portent en effet sur les thématiques envisagées : l’article 750-1 du Code de procédure civile N° Lexbase : L5912MBL, préalable obligatoire de MARD ; les articles 901 N° Lexbase : L5914MBN et 933 N° Lexbase : L8616LYR du Code de procédure civile sur le formalisme de la déclaration d’appel en procédure avec et sans représentation obligatoire et les dispositions transitoires figurant à l’article 55, I et II.

Sommaire

- Retour sur les décrets de procédure 2021-2022 : d’une « légistique de rattrapage » à une « légistique rattrapée », par Sylvie Pierre-Maurice, Maître de conférences HDR à l’Université de Strasbourg N° Lexbase : N3896BZC

- Retour sur les décrets de procédure 2021-2022 : la nouvelle introduction de l’instance, du bon et du moins bon, par Sâmi Hazoug, Maître de conférences, Université de Franche-Comté N° Lexbase : N3897BZD

- Retour sur les décrets de procédure 2021-2022 : la réforme de la procédure d’injonction de payer, par Philippe Casson, Maître de conférences à l’Université de Haute-Alsace, HDR, CERDACC N° Lexbase : N3898BZE

- Retour sur les décrets de procédure 2021-2022 : l’injonction aux MARD, par Catherine Tirvaudey, MCF HDR, Université de Franche-Comté, Vice-Doyen de la Faculté de droit de Besançon N° Lexbase : N3899BZG

- Retour sur les décrets de procédure 2021-2022 : l’appel et la procédure électronique dans tous ses États, par Dominique d’Ambra, Professeur émérite de l’Université de Strasbourg N° Lexbase : N3900BZH

- Retour sur les décrets de procédure 2021-2022 : le point de vue des praticiens sur les décrets et sur les annulations opérées par le Conseil d’État le 22 septembre 2022, par Stéphane Lopez, Avocat, Médiateur, Praticien collaboratif N° Lexbase : N3901BZI

- Retour sur les décrets de procédure 2021-2022 : la mise en œuvre de l’amiable par le barreau et le tribunal judiciaire de Strasbourg, Christine Ruetsch, Avocate, Ancien Bâtonnier, Présidente de l’Institut de Justice amiable du Barreau de Strasbourg N° Lexbase : N3902BZK

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483920

[Brèves] Différence de traitement entre les victimes des dommages causés par un produit de santé défectueux : l’article 1245-11 du Code civil prochainement examiné au Conseil constitutionnel

Réf. : Cass. QPC, 5 janvier 2023, n° 22-17.439, FS-B N° Lexbase : A154387B

Lecture: 2 min

N3884BZU

Citer l'article

Créer un lien vers ce contenu

par Laïla Bedja

Le 11 Janvier 2023

► Les dispositions de l’article 1245-11 du Code civil, qui instaurent une différence de traitement entre les victimes des dommages causés par un produit de santé défectueux, selon que le dommage l’a été ou non par un élément du corps humain ou par les produits issus de celui-ci, sont susceptibles de porter atteinte au principe d’égalité devant la loi si cette différence n’est pas justifié par une différence de situation ou par des motifs d’intérêt général ou si elle n’est pas en rapport avec l’objet de la loi ; partant, la QPC relative à ces dispositions revêt un caractère sérieux et nécessite son renvoi au Conseil constitutionnel.

La QPC. M. X a assigné les laboratoires Servier, producteur du Mediator, en réparation résultant de pathologies cardiaques qu’il estimait imputables à ce médicament et mis en cause la caisse primaire d’assurance maladie du Val-de-Marne, qui a sollicité le remboursement de ses débours.

M. X étant décédé en cours d’instance, ses ayants droit ont repris l’instance.

La cour d’appel de Versailles ayant admis une exonération de responsabilité du producteur sur le fondement de l’article 1386-11, 4°, devenu 1245-10, 4° du Code civil N° Lexbase : L0630KZD, les demandeurs ont formé un pourvoi en cassation et demandé le renvoi au Conseil constitutionnel la QPC ainsi rédigée :

« Les dispositions de l'article 1386-12 du Code civil, reprises à l'identique à l'article 1245-11 du Code civil N° Lexbase : L0631KZE dans sa rédaction issue de l'ordonnance n° 2016-131, du 10 février 2016 N° Lexbase : L4857KYK, en ce qu'elles limitent aux seuls dommages causés par un élément du corps humain ou par les produits issus de celui-ci l'impossibilité pour le producteur d'invoquer la cause d'exonération prévue à l'article 4° de l'article 1245-10, anciennement 1386-11, créant une discrimination entre les victimes de dommages corporels résultant d'un produit de santé selon que ce produit est ou non issu du corps humain, sont-elles contraires au principe d'égalité devant la loi tel que défini par les articles 1er et 6 de la Déclaration des droits de l'Homme et du citoyen de 1789 N° Lexbase : L6813BHS ? »

La décision. Énonçant la solution précitée, la Haute juridiction décide de renvoyer la question précitée au Conseil constitutionnel.

| Pour aller plus loin : C. Hussar, ÉTUDE : La responsabilité sans faute des établissements de santé privés, Les conditions d’application de la responsabilité du fait des produits défectueux, in Droit médical, Lexbase N° Lexbase : E16253SY. |

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483884

[Le point sur...] La présomption de démission en cas d’abandon de poste volontaire du salarié : un nouvel outil pour l’employeur

Lecture: 17 min

N3923BZC

Citer l'article

Créer un lien vers ce contenu

par Laure Mercier, Avocat counsel et Gabrielle de Wailly, Juriste au sein du cabinet Actance

Le 12 Janvier 2023

Mots-clés : loi « Marché du travail » • adoption • abandon de poste • volontaire • démission • présomption • C. trav., art. L. 1237-1 • mise en demeure • décision • Conseil constitutionnel.

Les 15 et 17 novembre 2022, les parlementaires ont définitivement adopté le projet de loi portant mesures d’urgence relatives au fonctionnement du marché du travail en vue du plein emploi, dite loi « Marché du travail » [1].

Ladite loi a été publiée au Journal officiel du jeudi 22 décembre 2022 [2], après que le Conseil Constitutionnel, saisi par plus de 60 députés, se soit prononcé sur certaines de ses dispositions, qui étaient contestées [3].

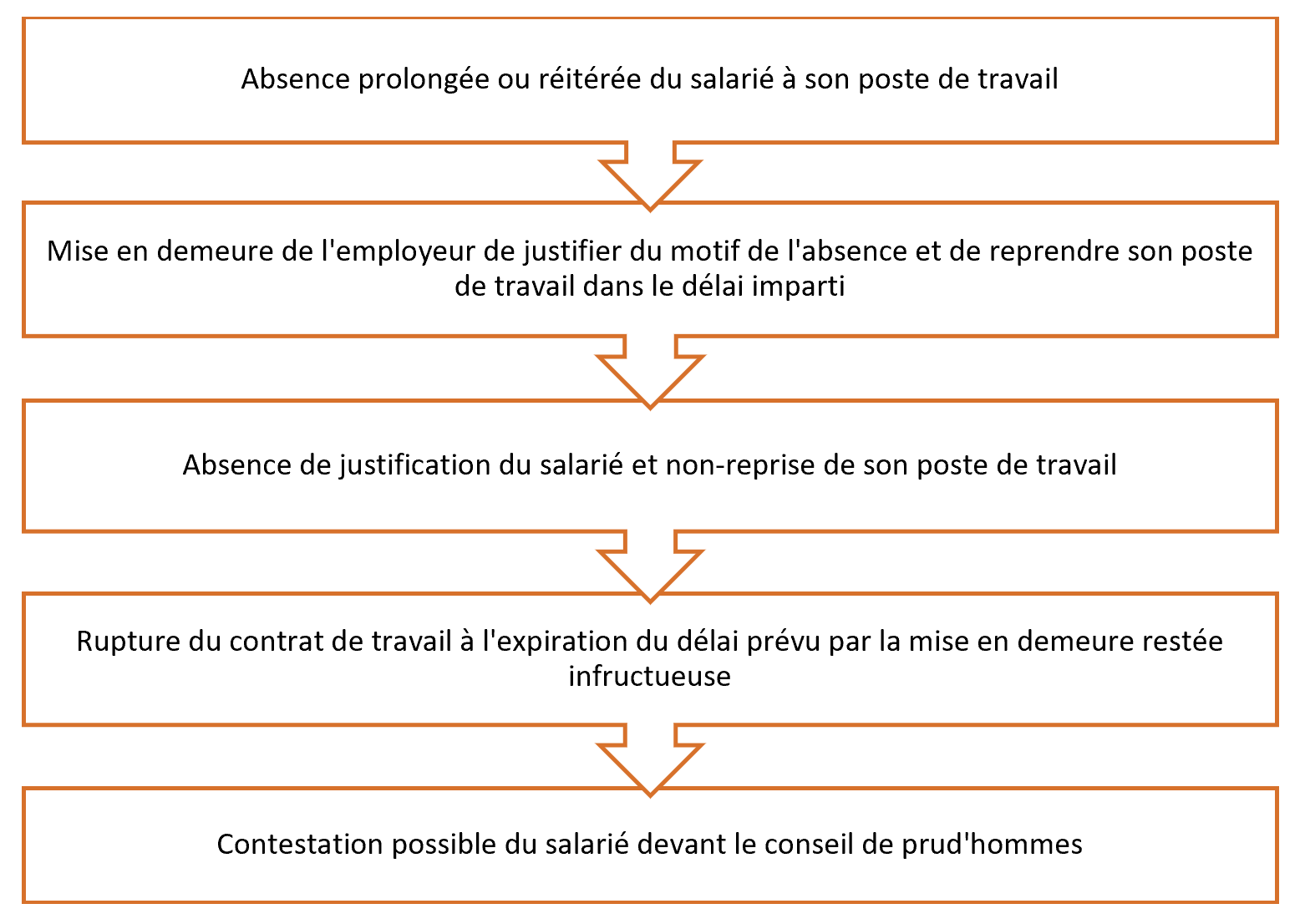

La loi « Marché du travail » crée notamment une présomption de démission en cas d’abandon volontaire du salarié de son poste de travail, insérée dans le nouvel article L. 1237-1-1 au Code du travail.

Cette présomption permet désormais aux employeurs de considérer que les salariés en situation d’abandon de poste volontaire sont démissionnaires. Dès lors, ces derniers ne pourront plus bénéficier de l’assurance chômage au motif qu’ils auraient été privés involontairement de leur emploi.

I. Les ambitions portées par ce nouveau dispositif

La présomption de démission ne figurait pas dans le texte initial du projet de loi « Marché du travail ». Elle a été introduite postérieurement par les parlementaires, pour répondre à une demande d’entreprises qui mettaient en avant les difficultés organisationnelles engendrées par ces départs soudains, sans aucun délai de prévenance.

Les élus à l’origine des amendements déposés à ce sujet ont pu évoquer un mécanisme « bien connu des employeurs qui le subissent » et qui désorganise les entreprises et surtout les TPE. L’abandon de poste touche en particulier certains secteurs d’activité, notamment le service à la personne, la propreté, l’hôtellerie-restauration ou encore le bâtiment.

Selon les rapporteurs du projet de loi, les objectifs poursuivis par cette nouvelle mesure sont donc :

- d’une part, de limiter les perturbations engendrées par les abandons de poste dans les entreprises ;

- d’autre part, de permettre l’application « à ces salariés des règles d’indemnisation du chômage prévues en cas de démission ». En effet, selon les rapporteurs « il n’est pas souhaitable qu’un salarié licencié à l’issue d’un abandon de poste dispose d’une situation plus favorable en matière d’assurance chômage qu’un salarié qui démissionne et qui n’est pas indemnisé » [4].

Ce nouveau dispositif a fait l’objet de longs débats parlementaires, certains députés déplorant le fait que cette mesure tende à généraliser le comportement adopté par certains salariés. En effet, s’il n’était pas contesté qu’une minorité de salariés de certains secteurs d’activité espère, par le biais d’un licenciement pour abandon de poste, bénéficier des allocations chômage, certains parlementaires considéraient que ce dispositif était précipité, le phénomène n’ayant pas été quantifié.

Certains ont également souligné qu’un salarié absent à son poste de travail n’est pas, dans la majeure partie des cas, rémunéré du fait de son absence. Une telle situation n’est donc, selon eux, ni durable ni enviable pour celui-ci.

II. Un dispositif jugé conforme aux exigences constitutionnelles par le Conseil constitutionnel

Dès le lendemain de l’adoption définitive du projet de loi par l’Assemblée nationale et le Sénat, le Conseil constitutionnel a été saisi aux fins d’un contrôle a priori de la constitutionnalité de certaines dispositions du projet de loi, et notamment de la nouvelle présomption de démission en cas d’abandon de poste.

Les députés requérants soutenaient, en premier lieu, qu’en assimilant l’abandon de poste à une démission, les dispositions privaient du bénéfice du régime d’assurance chômage des personnes conduites à abandonner leur poste pour des motifs indépendants de leur volonté. Il en résultait, selon ces derniers, une méconnaissance du onzième alinéa du Préambule de la Constitution de 1946 N° Lexbase : L1356A94, qui garantit à tous « notamment à l'enfant, à la mère et aux vieux travailleurs, la protection de la santé, la sécurité matérielle, le repos et les loisirs. Tout être humain qui, en raison de son âge, de son état physique ou mental, de la situation économique, se trouve dans l’incapacité de travailler a le droit d’obtenir de la collectivité des moyens convenables d’existence ».

Ils considéraient également que ces dispositions instituaient une différence de traitement entre les salariés en situation d’abandon de poste, au regard du droit à l’indemnisation au titre de l’assurance chômage, selon que l’employeur procèderait au licenciement ou se prévaudrait de la présomption de démission, ce qui serait contraire au principe d’égalité devant la loi.

En dernier lieu, ils soutenaient que ces dispositions étaient susceptibles de porter atteinte au droit garanti par le cinquième alinéa du Préambule de la Constitution de 1946, selon lequel « chacun a le devoir de travailler et le droit d’obtenir un emploi ».

Toutefois, le Conseil constitutionnel n’a pas retenu les arguments des requérants. Ainsi, par décision du 15 décembre 2022 N° Lexbase : A60038ZD, l’article L. 1237-1-1 du Code du travail N° Lexbase : L2119MGL a été jugé conforme à la Constitution, considérant que la loi prévoit des garanties suffisantes.

En effet, le Conseil constate, en premier lieu, que les dispositions contestées n’ont vocation à s’appliquer que dans le cas où le salarié a volontairement abandonné son poste, et qu’il ressort des travaux préparatoires que le caractère volontaire de l’abandon de poste ne pourra être retenu si, conformément à la jurisprudence constante de la Cour de cassation, il est justifié par un motif légitime. De plus, le salarié ne pourra être réputé démissionnaire qu’après avoir été mis en demeure par son employeur de justifier d’un tel motif et de reprendre son poste de travail dans un délai déterminé.

En second lieu, le Conseil rappelle également que la présomption de démission est une présomption simple, qui pourra être renversée par le salarié, qui entend contester la rupture de son contrat de travail devant le Conseil de prud’hommes.

La loi « Marché du travail » est donc entrée en vigueur au lendemain de sa publication au Journal officiel de la République française (JORF), soit le vendredi 23 décembre 2022. Néanmoins, un décret doit encore préciser les modalités d’application du dispositif, et notamment le délai minimal applicable à la mise en demeure.

Dès lors, les employeurs qui souhaiteraient se saisir de cette nouvelle mesure devront attendre la publication dudit décret.

III. De l’inexécution fautive du contrat à la présomption de démission

L’abandon de poste n’est pas défini par le Code du travail. En pratique, il se caractérise par une absence non autorisée du salarié à son poste de travail, qui peut être prolongée ou réitérée sans justification.

Jusqu’à présent, et selon la jurisprudence, l’abandon de poste ne caractérisait pas une volonté claire et non équivoque du salarié de démissionner [5], mais constituait une inexécution fautive de son contrat de travail contraignant l’employeur à prendre l’initiative de la rupture.

Le comportement fautif du salarié pouvait ainsi, selon les circonstances, justifier un licenciement disciplinaire pour cause réelle et sérieuse, voire une faute grave [6].

Pour apprécier la validité d’un tel licenciement, la jurisprudence examinait notamment la durée et/ou la répétition de l’absence non autorisée [7] ou encore le silence du salarié [8], qui demeure injoignable [9].

Néanmoins, toute absence non autorisée n’était pas de nature à justifier un licenciement pour abandon de poste, notamment lorsqu’il s’agissait d’absence ponctuelle, de courte durée et/ou intervenue dans des circonstances exceptionnelles [10].

Toutefois, même lorsque l’absence est de courte durée, celle-ci pouvait justifier le licenciement du salarié lorsqu’elle avait de graves conséquences pour l’entreprise, notamment en matière de sécurité. Était ainsi justifié le licenciement d’un coordinateur « enfance jeunesse » d’un centre social, qui avait quitté son poste de travail de manière inopinée, laissant les enfants seuls et sans surveillance, sans en informer son employeur et en emportant les clés nécessaires à leur mission pédagogique [11].

Le licenciement pour abandon de poste ouvrait la possibilité au salarié de bénéficier d’une indemnisation par l’assurance chômage (sous réserve que l’ensemble des conditions d’indemnisation soient remplies), puisqu’il était considéré jusqu’alors comme étant privé involontairement de son emploi.

La loi « Marché du travail » bouleverse cette logique établie en instaurant une présomption simple de démission en cas d’abandon de poste du salarié. Il en résulte que le salarié ayant volontairement abandonné son poste de travail ne sera plus considéré comme étant privé involontairement de son emploi et ne pourra à ce titre plus bénéficier de l’allocation d’aide au retour à l’emploi.

IV. Le caractère volontaire de l’abandon de poste : élément déterminant de la présomption de démission

L’application de cette présomption de démission est subordonnée au caractère volontaire de l’abandon du poste du salarié, sans pour autant que le nouvel article du Code du travail ne précise ce qu’il convient d’entendre par « volontaire ».

Lors des débats parlementaires, les députés à l’origine de ce nouveau dispositif ont précisé que la mesure ne s’appliquerait pas aux salariés contraints de quitter leur poste de travail pour des motifs de santé ou de sécurité.

Les sénateurs avaient également indiqué dans leur rapport que dans certaines situations, l’absence du salarié pourrait être considérée comme justifiée ou légitime et ne pourrait donc constituer un abandon de poste [12], notamment dans les cas suivants :

- l'exercice par le salarié de son droit de retrait lorsqu’il estime se trouver dans une situation de danger imminent,

- l'exercice du droit de grève,

- le refus d’exécuter une instruction de la hiérarchie contraire à la réglementation,

- ou encore le refus d’une modification unilatérale de son contrat de travail.

Le Conseil constitutionnel, dans sa décision [13], s’est d’ailleurs appuyé sur ces travaux préparatoires pour juger conformes les dispositions contestées en précisant qu’elles ne seront applicables qu’en cas d’abandon volontaire du poste de travail par le salarié et que l’abandon de poste ne pourrait pas revêtir un caractère volontaire dans les cas suscités.

Par le biais de ces différentes exceptions, les salariés pourraient donc invoquer divers manquements de leur employeur pour faire valoir le caractère légitime ou involontaire de leur absence non autorisée et tenter de renverser cette présomption.

L’enjeu est important, car, au-delà de la question de l’indemnisation par l’assurance chômage, si le salarié établit que l’abandon de son poste est contraint et/ou légitime, la rupture de son contrat pourra produire les effets d’un licenciement sans cause réelle et sérieuse.

Il conviendra donc d’être particulièrement vigilant dans la mise en œuvre de ce dispositif, notamment dans certaines situations où :

- l’employeur n’aurait pas nécessairement tous les éléments en sa possession pour apprécier le caractère volontaire de l’absence non autorisée du salarié. Tel serait notamment le cas du salarié hospitalisé pour une longue durée, qui serait dans l’incapacité de contacter son employeur et a fortiori de lui transmettre son arrêt de travail,

- dans l’hypothèse où le salarié invoquerait un manquement de son employeur de nature à légitimer son absence à son poste.

Il faut toutefois noter que cette présomption de démission a pour conséquence une inversion de la charge de la preuve. En effet, si auparavant, l’employeur était contraint, en cas de contentieux, de justifier du bien-fondé du motif de son licenciement, il appartiendra désormais au salarié présumé démissionnaire, qui contesterait la rupture de son contrat de travail, d’apporter les éléments nécessaires de nature à justifier la légitimité ou le caractère contraint de son abandon de poste.

V. La nécessaire mise en demeure préalable du salarié

Le nouvel article L. 1237-1-1 du Code du travail N° Lexbase : L2119MGL prévoit certaines garanties de procédure tant pour le salarié que pour l’employeur, qui visent notamment à s’assurer que l’abandon de poste est volontaire et réitéré.

En effet, la présomption simple de démission ne sera applicable que lorsque l’employeur aura mis en demeure le salarié de justifier son absence ou de reprendre son poste de travail dans un délai qu’il devra fixer et qui ne pourra être inférieur au délai qui sera défini prochainement par décret, et que celle-ci reste infructueuse.

Cette mise en demeure devra prendre la forme d’un courrier recommandé avec accusé de réception ou d’une lettre remise en main propre contre décharge. Cette dernière option offerte à l’employeur apparaît toutefois peu probable en pratique dès lors que, par définition, le salarié est absent de l’entreprise.

Relevons que la mise en demeure préalable du salarié est une pratique d’ores et déjà bien établie en cas d’absence injustifiée du salarié. La loi entérine donc une précaution dont font largement usage les employeurs, préalablement à toute notification d’un licenciement pour abandon de poste.

Si le salarié justifie d’un motif légitime pendant le délai qui lui est imparti, notamment pour l’une des raisons évoquées précédemment, l’employeur ne pourra donc plus présumer le salarié comme étant démissionnaire.

Il est évident que, dans certaines situations, le motif avancé par le collaborateur contraindra l’employeur à apprécier sa légitimité, et plus précisément s’il constitue un motif valable d’absence. Le cas échéant, les explications fournies par le salarié pourront conduire l’employeur à revenir sur son intention de faire usage de la présomption de démission.

À l’inverse, à défaut de régularisation de sa situation dans le délai fixé, le salarié sera présumé démissionnaire à l’expiration de celui-ci. En d’autres termes, la date d’expiration de ce délai constituera la date de rupture effective du contrat de travail.

Le Conseil constitutionnel souligne à cet égard que l’échec de la mise en demeure permettra de présumer le salarié démissionnaire. Cet échec se matérialisera donc par l’absence de justification du salarié dudit motif légitime et par l’absence de reprise de son poste de travail dans le délai déterminé par son employeur dans ladite mise en demeure. Ces deux conditions étant cumulatives.

En cas de mise en œuvre de la présomption de démission, le salarié sera privé de la possibilité de bénéficier d’une indemnisation par l’assurance chômage, sauf s’il relève de l’un des cas de démission légitime (par exemple, les victimes de violences conjugales imposant un changement de résidence, la démission pour suivre son conjoint qui change de lieu de résidence pour exercer un nouvel emploi salarié ou non salarié, le mariage ou le Pacs accompagné d'un changement de lieu de résidence, etc.) [14].

VI. La contestation possible du salarié dans le cadre d’une procédure accélérée devant le conseil de prud’hommes

La présomption de démission est une présomption simple qui peut donc être renversée lors de la contestation de la rupture du contrat de travail du salarié présumé démissionnaire. Ainsi, à cette fin, ce dernier pourra saisir directement le bureau de jugement du conseil de prud’hommes (sans passage préalable devant le bureau de conciliation).

Le texte prévoit que le conseil de prud’hommes devra se prononcer dans le mois suivant sa saisine sur la nature de la rupture du contrat de travail du salarié et les conséquences y afférentes, à l’instar de la procédure accélérée prévue en matière de prise d’acte ou de résiliation judiciaire [15]. Il apparaît toutefois peu probable que ce délai d’un mois puisse être effectivement respecté, compte tenu de l’engorgement des juridictions prud’homales et de leurs délais actuels de traitement des dossiers.

Dans le cas où le juge considèrerait que la démission du salarié serait involontaire ou résulterait de manquements avérés de l’employeur, celle-ci devrait être requalifiée et produire les effets d’un licenciement sans cause réelle et sérieuse. Le salarié serait alors éligible aux indemnités versées par l’assurance chômage.

Soulignons qu’aucune précision quant au délai de prescription de cette action n’est donnée. Le délai devrait donc être, en toute logique, celui prévu en matière de rupture du contrat de travail, soit 12 mois, courant vraisemblablement à compter du lendemain de la date à laquelle la démission sera considérée comme effective [16].

En bref

| Conclusion. Cette nouvelle mesure pourrait être de nature à limiter les perturbations générées par cette pratique, et plus particulièrement dans certains secteurs d’activité où l’abandon de poste par les salariés est particulièrement fréquent. Elle pourrait néanmoins, dans certaines circonstances, poser un certain nombre de questions et être source d’insécurité juridique pour l’employeur. En effet :

Les employeurs sont donc invités à être prudents dans la mise en œuvre du dispositif et à veiller à s’assurer du caractère volontaire de l’abandon de poste. Au-delà, il n’apparaît pas que le nouvel article L. 1237-1-1 du Code du travail interdise aux employeurs de privilégier la voie du licenciement. Reste à savoir si, dans cette hypothèse, Pôle Emploi considérerait les salariés licenciés pour abandon de poste comme étant toujours privés involontairement de leur emploi, pour qu’ils soient indemnisés. |

[1] Loi n° 2022-1598 du 21 décembre 2022, portant mesures d’urgence relatives au fonctionnement du marché du travail en vue du plein emploi N° Lexbase : L1959MGN.

[2] Journal officiel du jeudi 22 décembre 2022, n° 296.

[3] Cons. const., décision n° 2022-844 DC du 15 décembre 2022 N° Lexbase : A60038ZD.

[4] F. Puissat et O. Henno, Rapport n° 61 sur le projet de loi portant mesures d'urgence relatives au fonctionnement du marché du travail en vue du plein emploi, Sénat, déposé le 19 octobre 2022 [en ligne].

[5] Cass. soc., 17 octobre 2012, n° 11-18.291, F-D N° Lexbase : A7202IUB ; Cass. soc., 2 décembre 2009, n° 08-40.948, F-D N° Lexbase : A3475EPE.

[6] Cass. soc., 23 janvier 2008, n° 06-41.671, F-D N° Lexbase : A0985D4A ; Cass. soc., 29 juin 2017, n° 15-22.856, F-D N° Lexbase : A7028WLU.

[7] Cass. soc., 25 octobre 2011, n° 10-16.920 N° Lexbase : A0607HZI ; Cass. soc., 6 mars 2019, n° 18-11.451, F-D N° Lexbase : A0212Y3A.

[8] CA Bordeaux, 2 novembre 2017, n° 16/01200 N° Lexbase : A6558WX8.

[9] Cass. soc., 29 octobre 2008, n° 06-46.189 N° Lexbase : A0558EBB.

[10] CA Versailles, 21 octobre 2014, n° 13/04372 N° Lexbase : A7345MYP.

[11] CA Paris, 13 octobre 2017, n° 14/07540 N° Lexbase : A7127WUI.

[12] Rapport Sénat, préc..

[13] Cons. const. décision n° 2022-844 DC, préc..

[14] Circulaire UNEDIC, n° 2019-12 du 1er novembre 2019 N° Lexbase : L5522LTP, Fiche 2 bis.

[15] C. trav., art. L. 1451-1 N° Lexbase : L6248I3S.

[16] C. trav., art. L. 1471-1 N° Lexbase : L1453LKZ.

© Reproduction interdite, sauf autorisation écrite préalable

newsid:483923

[Brèves] Restructuration du capital : caractère indivisible de la réduction et de l’augmentation de capital en cas de « coup d’accordéon »

Réf. : Cass. com., 4 janvier 2023, n° 21-10.609, F-B N° Lexbase : A008787D

Lecture: 5 min

N3862BZ3

Citer l'article

Créer un lien vers ce contenu

par Perrine Cathalo

Le 13 Janvier 2023

► La réduction à zéro du capital social d’une société par actions n’est licite que si elle est décidée sous la condition suspensive d’une augmentation effective de son capital amenant celui-ci à un montant au moins égal au montant minimum légal ou statutaire.

Faits et procédure. Une SAS était détenue à 50 % par son président, à 25 % par un deuxième actionnaire et à 25 % par un troisième actionnaire.